- A Rússia segue a invasão ao território ucraniano, e sanções econômicas contra o país já começam a ter efeitos na economia mundial

- Um dos mercados mais afetados é o de commodities, ou materiais básicos (que é muito forte no Brasil)

- Veja as perspectivas para as empresas brasileiras desse setor e qual a nossa recomendação de investimento para proteger seu patrimônio.

O conflito na Ucrânia segue concentrando as atenções no mundo inteiro. Recentemente, sanções financeiras à Rússia têm servido como ferramentas para tentar impedir o avanço das tropas russas no território do país vizinho.

O reflexo dessas ações são mudanças importantes na economia russa, como a desvalorização de sua moeda, abrupta alta da taxa de juros, entre outros. Porém, isolar os negócios de um país dessa proporção, impacta na oferta de commodities (materiais básicos) importantes para a cadeia global, como gás natural, petróleo, trigo e milho.

Como o isolamento da Rússia impacta no preço desses materias?

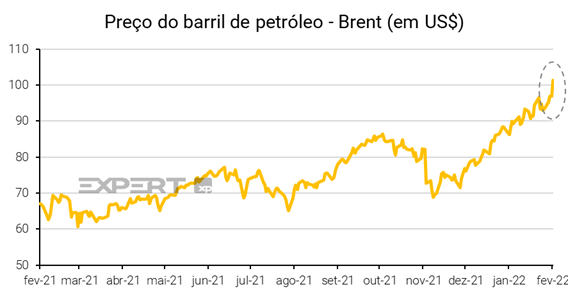

A Rússia é uma grande fornecedora de gás natural e petróleo, principalmente para a Europa (40% do gás natural da Europa tem produção russa). Desencorajar negócios com esse país significa a redução da oferta dessas commodities para todo o mundo, ainda que as sanções não afetem diretamente o fornecimento desses materiais. Aliás, o conflito em si dificulta o transporte dessas commodities.

O primeiro efeito desse desequilíbrio de oferta e demanda é o aumento de preços, tanto do petróleo como do gás natural.

Nessa toada, existem alguns efeitos indiretos. O aumento de preço dos combustíveis inflaciona os preços de frete, ou seja, o custo de transporte de insumos. Inflação na veia, afetando inúmeros setores e bolsos.

Por fim, o setor de Agro e Alimentos também sente alterações com a invasão à Ucrânia. Juntas, Rússia e Ucrânia são responsáveis por 17% das exportações mundiais de milho e 28% das exportações de trigo. Além disso, a Rússia é um importante produtor de fertilizantes agrícolas (inclusive para o Brasil). O resultado? A alta de preços no mercado dessas commodities, com repercussões na soja, óleos vegetais, entre outros.

Essa alta nos grãos acaba impactando o mercado de proteínas, que demanda grãos para a alimentação de animais. Essa volatilidade deve ser sentida no mercado de carnes, com uma maior oferta no curto prazo, devido aos abates precoces para redução de custo, mas que será compensado com uma menor oferta no futuro, caso o conflito se estenda.

Outro mercado impactado é o de metais preciosos. Entre eles, o que acaba recebendo maior destaque é o ouro. Esse metal é conhecido pelos investidores como um porto-seguro para momentos de crise (servindo como reserva de valor para o investidor). No atual momento, o ouro já tem se valorizado com a escalada das tensões provocadas pela guerra.

Como isso afeta as empresa brasileiras?

O aumento de preço de diversas commodities também traz efeitos para empresas listadas em bolsa. Empresas do setor de Petróleo e Gás (como a Petrobras, por exemplo), tendem a se valorizar no mercado.

Já empresas que do setor de mineração, papel e celulose, o aumento de preço de venda de seus produtos (positivo), é compensado pelo aumento do custo de frete. Além disso, com efeitos negativos da guerra no PIB mundial, diminuindo o ritmo da retomada econômica, esses empresas tendem a ser prejudicadas num possível cenário de piora do conflito.

O Mercado de Grãos mundial deve ser impactado pelo aumento de preços dos fertilizantes. Entretanto, países com custo de produção mais baixos (como é o caso do Brasil) devem ser beneficiados pelo diferencial competitivo de preços mais baixos.

Contudo, esse movimento tende a impactar negativamente frigoríficos brasileiros, principalmente os mais focados em aves e suínos, pelo aumento do custo de alimentação dos animais. Por outro lado, o consumo de alimentos tende a ser um dos últimos a sofrer em momentos de crise, o que pode significar ser um investimento mais seguro na renda variável, nesse momento.

Como investir neste momento?

Para se beneficiar desse momento de alta das commodities, você pode conferir nossas recomendações de ações descontadas nesses setores. Ela mostra companhias que estão “baratas” neste momento e que podem ser boas adições à sua carteira.

Outra forma de diversificar seus investimentos e proteger seu patrimônio ganhando com a alta das commodities, mas sem precisar selecionar ações específicas, é o fundo eTrend Ativos Reais. Nele você terá seu investimento dividido em 4 tipos de investimentos: Metais preciosos; imóveis; empresas de commodities; e criptoativos.

Com objetivo principal de ser a proteção do investidor contra a inflação (aumento de preços) no longo prazo, esse investimento funciona como uma boa ferramenta para os efeitos desta crise geopolítica na economia atual. Confira em nosso Onde Investir desse mês nossa sugestão de carteiras para cada tipo de investidor.

Elaborado por:

Bruna Sene, CNPI-T 6928

1) Este relatório de análise foi elaborado pela XP Investimentos CCTVM S.A. (“XP Investimentos ou XP”) de acordo com todas as exigências previstas na Resolução CVM 20/2021, tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A XP Investimentos não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

2) Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

3) O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação à XP Investimentos e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela XP Investimentos.

4) O analista responsável pelo conteúdo deste relatório e pelo cumprimento da Resolução CVM nº 20/2021 está indicado acima, sendo que, caso constem a indicação de mais um analista no relatório, o responsável será o primeiro analista credenciado a ser mencionado no relatório.

5) Os analistas da XP Investimentos estão obrigados ao cumprimento de todas as regras previstas no Código de Conduta da APIMEC Brasil para o Analista de Valores Mobiliários e na Política de Conduta dos Analistas de Valores Mobiliários da XP Investimentos.

6) O atendimento de nossos clientes é realizado por empregados da XP Investimentos ou por assessores de investimento que desempenham suas atividades por meio da XP, em conformidade com a Resolução CVM nº 178/2023, os quais encontram-se registrados na Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários – ANCORD. O assessor de investimento não pode realizar consultoria, administração ou gestão de patrimônio de clientes, devendo atuar como intermediário e solicitar autorização prévia do cliente para a realização de qualquer operação no mercado de capitais.

7) Para fins de verificação da adequação do perfil do investidor aos serviços e produtos de investimento oferecidos pela XP Investimentos, utilizamos a metodologia de adequação dos produtos por portfólio, nos termos das Regras e Procedimentos ANBIMA de Suitability nº 01 e do Código ANBIMA de Distribuição de Produtos de Investimento. Essa metodologia consiste em atribuir uma pontuação máxima de risco para cada perfil de investidor (conservador, moderado e agressivo), bem como uma pontuação de risco para cada um dos produtos oferecidos pela XP Investimentos, de modo que todos os clientes possam ter acesso a todos os produtos, desde que dentro das quantidades e limites da pontuação de risco definidas para o seu perfil. Antes de aplicar nos produtos e/ou contratar os serviços objeto deste material, é importante que você verifique se a sua pontuação de risco atual comporta a aplicação nos produtos e/ou a contratação dos serviços em questão, bem como se há limitações de volume, concentração e/ou quantidade para a aplicação desejada. Você pode consultar essas informações diretamente no momento da transmissão da sua ordem ou, ainda, consultando o risco geral da sua carteira na tela de carteira (Visão Risco). Caso a sua pontuação de risco atual não comporte a aplicação/contratação pretendida, ou caso existam limitações em relação à quantidade e/ou volume financeiro para a referida aplicação/contratação, isto significa que, com base na composição atual da sua carteira, esta aplicação/contratação não está adequada ao seu perfil. Em caso de dúvidas sobre o processo de adequação dos produtos oferecidos pela XP Investimentos ao seu perfil de investidor, consulte o FAQ. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

8) A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes.

9) Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo assessores de investimentos da XP e clientes da XP, podendo também ser divulgado no site da XP. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos.

10) SAC. 0800 77 20202. A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800 722 3710.

11) O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da XP Investimentos: www.xpi.com.br.

12) A XP Investimentos se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

13) A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes, médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

14) Ação é uma fração do capital de uma empresa que é negociada no mercado. É um título de renda variável, ou seja, um investimento no qual a rentabilidade não é preestabelecida, varia conforme as cotações de mercado. O investimento em ações é um investimento de alto risco e os desempenhos anteriores não são necessariamente indicativos de resultados futuros e nenhuma declaração ou garantia, de forma expressa ou implícita, é feita neste material em relação a desempenhos. As condições de mercado, o cenário macroeconômico, os eventos específicos da empresa e do setor podem afetar o desempenho do investimento, podendo resultar até mesmo em significativas perdas patrimoniais. A duração recomendada para o investimento é de médio-longo prazo. Não há quaisquer garantias sobre o patrimônio do cliente neste tipo de produto.

15) O investimento em opções é preferencialmente indicado para investidores de perfil agressivo, de acordo com a política de suitability praticada pela XP Investimentos. No mercado de opções, são negociados direitos de compra ou venda de um bem por preço fixado em data futura, devendo o adquirente do direito negociado pagar um prêmio ao vendedor tal como num acordo seguro. As operações com esses derivativos são consideradas de risco muito alto por apresentarem altas relações de risco e retorno e algumas posições apresentarem a possibilidade de perdas superiores ao capital investido. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto.

16) O investimento em termos são contratos para compra ou a venda de uma determinada quantidade de ações, a um preço fixado, para liquidação em prazo determinado. O prazo do contrato a Termo é livremente escolhido pelos investidores, obedecendo o prazo mínimo de 16 dias e máximo de 999 dias corridos. O preço será o valor da ação adicionado de uma parcela correspondente aos juros – que são fixados livremente em mercado, em função do prazo do contrato. Toda transação a termo requer um depósito de garantia. Essas garantias são prestadas em duas formas: cobertura ou margem.

17) O investimento em Mercados Futuros embute riscos de perdas patrimoniais significativos. Commodity é um objeto ou determinante de preço de um contrato futuro ou outro instrumento derivativo, podendo consubstanciar um índice, uma taxa, um valor mobiliário ou produto físico. É um investimento de risco muito alto, que contempla a possibilidade de oscilação de preço devido à utilização de alavancagem financeira. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

18) ESTA INSTITUIÇÃO É ADERENTE AO CÓDIGO ANBIMA DE DISTRIBUIÇÃO DE PRODUTOS DE INVESTIMENTO.