Você compra guarda-chuva em dia de sol ou deixa para o momento de desespero? Quando vai à praia, passa filtro solar antes ou depois de sentir o ombro ardido? Investir bem é como se precaver de mudanças bruscas no tempo, sempre de olho na previsão antes de sair de casa ou fazer planos ao ar livre.

Nesse conteúdo, trazemos a meteorologia para as principais classes de investimento disponíveis no mercado e a nossa dose recomendada para todas elas para o próximo mês. Assim, evitamos que uma frente fria pegue a sua carteira desprevenida ou que você não planeje um dia de praia para aproveitar a próxima massa de ar quente.

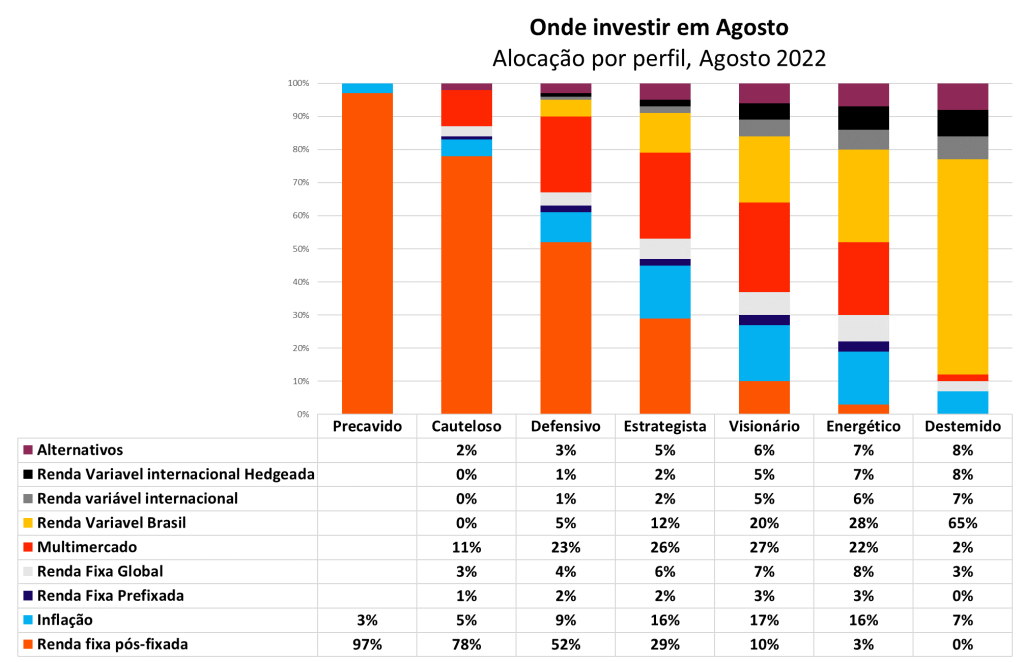

Para começar, a tabela abaixo inclui nossa sugestão atualizada de alocação para cada classe de ativos, como proporção do total de uma carteira, de acordo com cada perfil de investidor. Ou seja, nossa sugestão de como cada tipo de investidor deve diversificar seus investimentos – lembrando que a diversificação é a melhor amiga dos bons retornos no longo prazo.

Por isso, conhecer seu perfil de investidor, seus objetivos e seu horizonte de investimento é essencial na hora de escolher onde alocar seu dinheiro (ou seja, investir).

Para quem preferir, os Fundos DNA fazem essa alocação para você de maneira automática.

O clima para as principais classes de ativo

Renda Fixa, Tesouro e seus amigos

Sol a pino

Para os investimentos em renda fixa, o clima segue tropical, com o cenário que ainda é de alta da taxa Selic. Isso porque juros mais altos levam os títulos de renda fixa a apresentarem melhores retornos ao investidor.

Os títulos atrelados ao IPCA (os famosos IPCA +) ajudam a proteger o seu patrimônio da maior “frente fria” do momento, por acompanharem a alta de preços medida por esse indicador. Já os títulos atrelados ao CDI ou à Selic se beneficiam da alta da taxa básica de juros, elevando a rentabilidade da sua reserva de emergência e do seu “caixa” – aquele dinheiro que você deixa rendendo em liquidez para aproveitar oportunidades de investimento.

Mas lembre-se de coordenar o prazo do seu investimento com o vencimento do título, se for optar por títulos prefixados ou atrelados à inflação, uma vez que o preço desses títulos irá variar conforme movimentos de mercado. Explicamos essa dinâmica nesse vídeo.

Bolsa Brasileira

Parcialmente nublado

O clima parcialmente nublado para as ações brasileiras se deve a nuvens recém-chegadas, tanto do cenário doméstico quanto internacional.

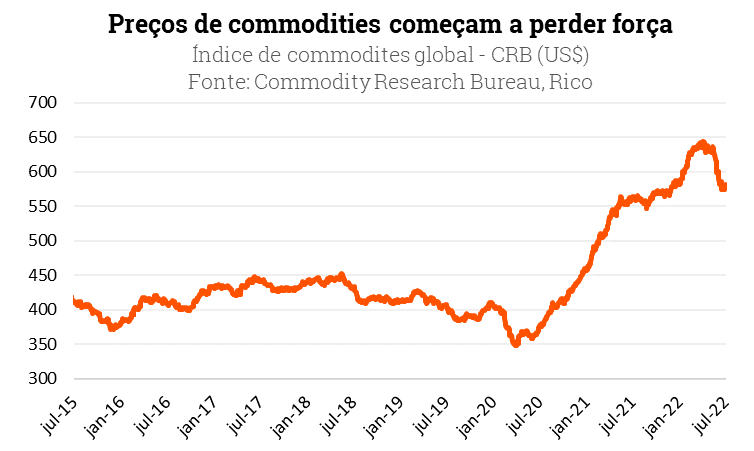

Lá fora, preocupações de que a economia global desacelere e até enfrente uma recessão, impulsionada por juros subindo e inflação ainda em patamares recordes, puxaram para baixo o preço de commodities. Afinal, um mundo que cresce menos, produz menos, e consome menos insumos básicos – as tão famosas commodities, ligadas a 1/3 das empresas da bolsa brasileira.

A cautela aumento a aversão ao risco de investidores, e os juros básicos subindo nos EUA deram mais um empurrão ao dólar, que se fortaleceu no mundo todo (o euro atingiu a paridade com o dólar!), prejudicando ativos de países emergentes como o Brasil.

Enquanto isso, te contamos nesse vídeo como o risco fiscal voltou a dominar o palco doméstico, com a aprovação de maiores gastos sociais e redução de impostos contribuindo para um clima de crescente incerteza diante da proximidade das eleições.

Dito isso, destacamos que a bolsa brasileira continua atrativa, como refletido na alta de +4,7% que vimos no Ibovespa (nosso principal índice acionário) em julho. Nossas ações seguem relativamente baratas, especialmente quando comparadas às ações de empresas de outros países emergentes ou mesmo ao nosso histórico.

Porém, como as preocupações de curto prazo podem fechar o tempo para investimentos de maior volatilidade, recomendamos posições mais defensivas e menos dependentes de ciclos de crescimento econômico, como em setores como o bancário, elétrico, de saneamento e consumo essencial.

Commodities também continuam interessantes no médio a longo prazos, pela falta de oferta de materiais básicos. Apesar de riscos de curto prazo para ações desse setor por conta de temores de recessão, as empresas estão pagando altos dividendos – especialmente do setor de energias.

Bolsa Estrangeira

Nuvens abrindo

Lá fora, juros subindo e temores de uma recessão econômica trouxeram uma frente fria para as bolsas estrangeiras.

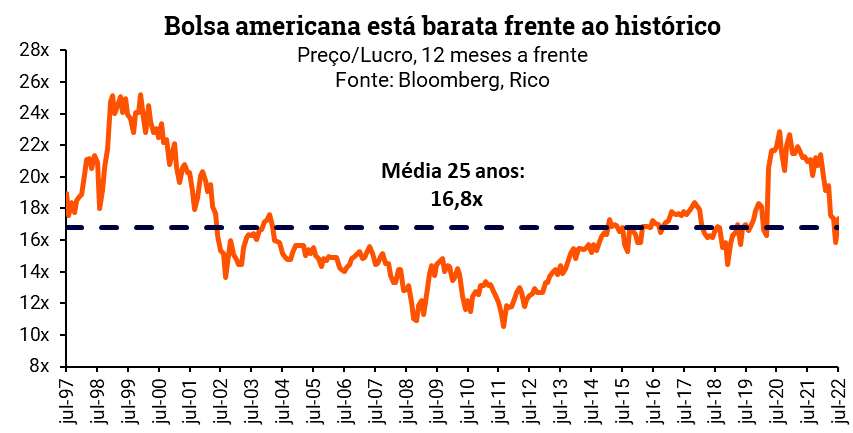

Por outro lado, a consequente queda no preço das ações desde o início do ano trouxe a principal bolsa americana de volta ao patamar histórico de acordo com o famoso “P/L (Preço/Lucro)” – medida que identifica o preço das ações em relação ao seu lucro esperado. Em outras palavras, a bolsa americana ficou mais barata.

Assim, o momento atual pode representar um excelente ponto de entrada para o investidor de longo prazo, que ainda não possui exposição ao mercado internacional – muito melhor do que, por exemplo, há 6 meses ou um ano atrás.

Porém esse movimento deve ser feito com cautela, já que a incerteza atual deve seguir presente, trazendo possíveis novas ondas de revisões de preços de ativos, principalmente se riscos de recessão aumentarem mais. Ou seja, as ações internacionais podem cair ainda mais.

Felizmente, até agora, as empresas têm reportado resultados melhores do que o esperado, indicando que estão conseguindo navegar o cenário de desaceleração econômica e juros subindo.

Lembrando que mantemos nossa recomendação de parte do patrimônio em investimentos internacionais para quase todos os perfis de investidor. Se realizados em moeda estrangeira (dólar ou euro), podem ajudar a proteger sua carteira em momentos de grandes incertezas globais; dão acesso a investimentos em setores que muitas vezes não existem por aqui; além de proteger seus investimentos contra eventos puramente domésticos, como eleições.

Renda Fixa Internacional

Sol entre nuvens

O processo em curso de alta de juros no mundo (de novo ele!) vem aumentando a atratividade da renda fixa internacional. A previsão de “Sol entre nuvens” também é favorecida pelo aumento da incerteza acerca da economia global, com títulos de renda fixa oferecendo prêmios mais altos. Afinal, quanto maior o risco, maior o retorno exigido.

Porém, com a maioria das empresas hoje muito mais saudáveis para enfrentar uma possível crise, níveis de inadimplência longe de patamares preocupantes, e regulações mais rígidas, o cenário traz oportunidades.

Assim, acreditamos ser um bom momento para começar a adicionar esse tipo investimento em sua carteira (com cautela, dado o cenário ainda turbulento) – lembrando sempre de respeitar o percentual indicado para seu perfil de investidor, e horizonte de investimento mais longos.

Vale lembrar que a renda fixa internacional dá ao investidor muito mais opções de ativos em relação ao mercado brasileiro (como títulos de dívida de empresas em diferentes setores e níveis de risco), além de possuir maior liquidez e estratégias que podem ser exploradas por grandes gestores de fundos de investimento.

“Leva o casaco”: sugestões de ativos em cada classe

Agora que você já sabe nossa alocação recomendada (o peso de cada classe de ativos ideal para cada perfil investidor nesse momento) e nossa previsão do tempo, separamos algumas sugestões de ativos recomendados em cada uma dessas categorias.

Vale lembrar que as recomendações sinalizadas na tabela abaixo não são as únicas possíveis, mas sim alternativas viáveis selecionadas pelos nossos especialistas para você.

| Classe | Opção de investimento | Aplicação mínima |

|---|---|---|

| Renda fixa pós-fixada | Trend Di Simples FIRF | R$100,00 |

| Inflação | Tesouro IPCA 2026 | R$31,27 |

| Renda Fixa Prefixada | Tesouro Prefixado 2025 | R$31,56 |

| Renda Fixa Global | Trend High Yield Americano FIM | R$100,00 |

| Multimercado | Selection Multimercado FIC FIM | R$100,00 |

| Renda variável Brasil | Cesta de ações “No Stress” Rico | |

| Renda variável Internacional | Trend Bolsa Americana Dólar FIM | R$100,00 |

| Renda variável internacional hedgeada | Trend Bolsa Americana FIM | R$100,00 |

| Alternativos | Trend Commodities FIM | R$100,00 |

Elaborado por:

Bruna Sene, CNPI-T 6928

1) Este relatório de análise foi elaborado pela XP Investimentos CCTVM S.A. (“XP Investimentos ou XP”) de acordo com todas as exigências previstas na Resolução CVM 20/2021, tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A XP Investimentos não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

2) Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

3) O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação à XP Investimentos e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela XP Investimentos.

4) O analista responsável pelo conteúdo deste relatório e pelo cumprimento da Resolução CVM nº 20/2021 está indicado acima, sendo que, caso constem a indicação de mais um analista no relatório, o responsável será o primeiro analista credenciado a ser mencionado no relatório.

5) Os analistas da XP Investimentos estão obrigados ao cumprimento de todas as regras previstas no Código de Conduta da APIMEC Brasil para o Analista de Valores Mobiliários e na Política de Conduta dos Analistas de Valores Mobiliários da XP Investimentos.

6) O atendimento de nossos clientes é realizado por empregados da XP Investimentos ou por assessores de investimento que desempenham suas atividades por meio da XP, em conformidade com a Resolução CVM nº 178/2023, os quais encontram-se registrados na Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários – ANCORD. O assessor de investimento não pode realizar consultoria, administração ou gestão de patrimônio de clientes, devendo atuar como intermediário e solicitar autorização prévia do cliente para a realização de qualquer operação no mercado de capitais.

7) Para fins de verificação da adequação do perfil do investidor aos serviços e produtos de investimento oferecidos pela XP Investimentos, utilizamos a metodologia de adequação dos produtos por portfólio, nos termos das Regras e Procedimentos ANBIMA de Suitability nº 01 e do Código ANBIMA de Distribuição de Produtos de Investimento. Essa metodologia consiste em atribuir uma pontuação máxima de risco para cada perfil de investidor (conservador, moderado e agressivo), bem como uma pontuação de risco para cada um dos produtos oferecidos pela XP Investimentos, de modo que todos os clientes possam ter acesso a todos os produtos, desde que dentro das quantidades e limites da pontuação de risco definidas para o seu perfil. Antes de aplicar nos produtos e/ou contratar os serviços objeto deste material, é importante que você verifique se a sua pontuação de risco atual comporta a aplicação nos produtos e/ou a contratação dos serviços em questão, bem como se há limitações de volume, concentração e/ou quantidade para a aplicação desejada. Você pode consultar essas informações diretamente no momento da transmissão da sua ordem ou, ainda, consultando o risco geral da sua carteira na tela de carteira (Visão Risco). Caso a sua pontuação de risco atual não comporte a aplicação/contratação pretendida, ou caso existam limitações em relação à quantidade e/ou volume financeiro para a referida aplicação/contratação, isto significa que, com base na composição atual da sua carteira, esta aplicação/contratação não está adequada ao seu perfil. Em caso de dúvidas sobre o processo de adequação dos produtos oferecidos pela XP Investimentos ao seu perfil de investidor, consulte o FAQ. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

8) A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes.

9) Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo assessores de investimentos da XP e clientes da XP, podendo também ser divulgado no site da XP. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos.

10) SAC. 0800 77 20202. A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800 722 3710.

11) O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da XP Investimentos: www.xpi.com.br.

12) A XP Investimentos se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

13) A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes, médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

14) Ação é uma fração do capital de uma empresa que é negociada no mercado. É um título de renda variável, ou seja, um investimento no qual a rentabilidade não é preestabelecida, varia conforme as cotações de mercado. O investimento em ações é um investimento de alto risco e os desempenhos anteriores não são necessariamente indicativos de resultados futuros e nenhuma declaração ou garantia, de forma expressa ou implícita, é feita neste material em relação a desempenhos. As condições de mercado, o cenário macroeconômico, os eventos específicos da empresa e do setor podem afetar o desempenho do investimento, podendo resultar até mesmo em significativas perdas patrimoniais. A duração recomendada para o investimento é de médio-longo prazo. Não há quaisquer garantias sobre o patrimônio do cliente neste tipo de produto.

15) O investimento em opções é preferencialmente indicado para investidores de perfil agressivo, de acordo com a política de suitability praticada pela XP Investimentos. No mercado de opções, são negociados direitos de compra ou venda de um bem por preço fixado em data futura, devendo o adquirente do direito negociado pagar um prêmio ao vendedor tal como num acordo seguro. As operações com esses derivativos são consideradas de risco muito alto por apresentarem altas relações de risco e retorno e algumas posições apresentarem a possibilidade de perdas superiores ao capital investido. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto.

16) O investimento em termos são contratos para compra ou a venda de uma determinada quantidade de ações, a um preço fixado, para liquidação em prazo determinado. O prazo do contrato a Termo é livremente escolhido pelos investidores, obedecendo o prazo mínimo de 16 dias e máximo de 999 dias corridos. O preço será o valor da ação adicionado de uma parcela correspondente aos juros – que são fixados livremente em mercado, em função do prazo do contrato. Toda transação a termo requer um depósito de garantia. Essas garantias são prestadas em duas formas: cobertura ou margem.

17) O investimento em Mercados Futuros embute riscos de perdas patrimoniais significativos. Commodity é um objeto ou determinante de preço de um contrato futuro ou outro instrumento derivativo, podendo consubstanciar um índice, uma taxa, um valor mobiliário ou produto físico. É um investimento de risco muito alto, que contempla a possibilidade de oscilação de preço devido à utilização de alavancagem financeira. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

18) ESTA INSTITUIÇÃO É ADERENTE AO CÓDIGO ANBIMA DE DISTRIBUIÇÃO DE PRODUTOS DE INVESTIMENTO.