Se você é um investidor ou já acompanhou a movimentação do dólar ou o índice acionário brasileiro (o Ibovespa), provavelmente notou que, em momentos de divulgação de dados econômicos dos Estados Unidos — como decisões de juros, inflação ou emprego — ocorre um aumento significativo na volatilidade desses ativos aqui no Brasil. Ou seja, os preços dos ativos brasileiros costumam reagir imediatamente a divulgação de dados nos EUA.

Mas afinal, por que isso acontece? E quais são os indicadores mais relevantes? É sobre isso que falaremos neste texto.

Por que a economia americana é tão importante?

A economia dos Estados Unidos é a maior do mundo e é amplamente reconhecida como um porto seguro para investimentos. Os próprios títulos de dívida emitidos pelo governo americano, as Treasuries, são considerados os mais seguros do mundo.

Isso acontece pois o risco de crédito atrelado a eles é o do governo americano; ou seja, o risco de crédito é o risco de o governo da maior economia do mundo não pagar os credores. No caso, embora esse risco não seja zero (nunca é!), ele é bem baixo.

Sendo assim, desde mais ou menos o fim da segunda guerra mundial, a moeda americana e os títulos soberanos do país são considerados os investimentos com menor risco do mundo. Consequentemente, as taxas de juros atreladas às Treasuries (ou seja, a taxa de retorno oferecida para quem investe nelas) são vistas como “base” para investimentos no mundo todo.

Deu para perceber a importância da economia americana e das taxas de juros oferecidas por lá, não é? Isso significa que qualquer mudança significativa na economia americana atrai a atenção global.

![]()

Juros, indicadores econômicos e a saúde da economia americana: como tudo isso se relaciona?

Já vimos que os juros americanos são referência para o mundo todo. Mas, afinal, como os investidores monitoram a economia e possíveis mudanças que podem ocorrer nos rendimentos desses títulos-base? Justamente por meio do acompanhamento de indicadores econômicos!

Os “termômetros” de uma economia são justamente os indicadores econômicos. Essas ferramentas são essenciais para entender a saúde e a direção de uma economia, fornecendo dados quantitativos (e qualitativos) que auxiliam governos, investidores, analistas e empresas em suas decisões.

Nesse contexto, tais indicadores são monitorados de perto pelo Banco Central americano (o Fed), servindo de insumos para a condução da política monetária no país. Em outras palavras, o Fed acompanha uma série de indicadores econômicos para decidir o que fazer com a taxa básica de juros no país (e outras ferramentas de política monetária), de modo a atingir seus dois objetivos – sendo eles:

- Estabilidade de Preços: o Banco Central americano tem a responsabilidade de manter a inflação em uma média de 2,0% ao ano – a atual meta de inflação americana. Manter a estabilidade de preços é essencial para preservar o poder de compra e garantir um ambiente econômico saudável.

- Pleno Emprego: o segundo objetivo é promover o pleno emprego. Isso significa que o Fed busca criar condições que favoreçam a manutenção do desemprego em um nível chamado “ótimo” – aquele em que impulsiona a economia, sem pressionar a inflação.

Esses dois mandatos são interligados, uma vez que a estabilidade de preços contribui para um ambiente econômico saudável, que, por sua vez, favorece a manutenção do desemprego em níveis sustentáveis – de maneira simplificada, nem muito alto, nem muito baixo.

O duplo mandato foi formalizado pelo Congresso dos EUA na década de 1970 e continua a guiar as decisões de política monetária do Fed.

Mas afinal, o que é a política monetária?

A política monetária refere-se às ações e decisões tomadas por Bancos Centrais para controlar a oferta de dinheiro e a estabilidade de preços em determinada economia. Decisões de juros são parte central da política monetária, sendo a principal ferramenta utilizada Bancos Centrais para o controle dos preços. Ao aumentar ou diminuir a taxa básica de juros, Bancos Centrais impactam o custo e disponibilidade do crédito na economia, incentivando ou desestimulando o consumo e o investimento – o que, por sua vez, impacta a variação dos preços na economia (ou seja, a inflação).

Assim, decisões de juros serão determinadas com base comportamento da inflação, do emprego, da atividade econômica e de praticamente tudo que envolve a economia de um país (e do mundo).

Deste modo, como tais dados afetam decisões de juros, e os juros são fator central em qualquer investimento, investidores observam atentamente a divulgação de indicadores de toda natureza. E como decisões de juros nos Estados Unidos impactam o mundo todo, fica fácil entender por que tendemos a sentir o impacto de diferentes divulgações de dados nos Estados Unidos em nossos mercados do outro lado do continente.

Em resumo, dados de inflação, emprego e atividade econômica servem como base para a condução de política monetária por parte de Bancos Centrais – incluindo o americano. Assim, o Fed observa tais indicadores para tomar decisões sobre o rumo dos juros nos Estados Unidos.

Uma vez que a juros americana é a “taxa-mãe” das taxas globais, e mudanças nela dependem do momento econômico do país, indicadores da maior economia do mundo são monitorados sempre com muita atenção.

Taxas de juros americanas e os preços das ações

Outro ponto relevante é que, por serem consideradas um parâmetro de risco básico, as taxas de juros americanas são utilizadas na maioria dos modelos de precificação de ativos financeiros ao redor do mundo.

De maneira simplificada, ao avaliar o risco e o valor de um ativo financeiro — seja uma ação, uma moeda ou um título soberano — analistas começam sua análise do ‘risco zero’, que é representado pela taxa paga pelo governo americano, ou a taxa das Treasuries.

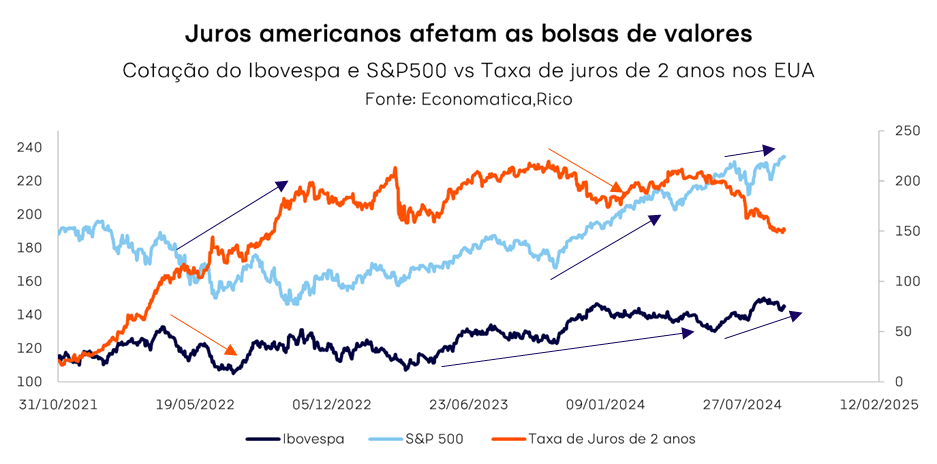

Assim, quando essas taxas se movimentam, seja para cima ou para baixo, elas impactando a precificação dos ativos de praticamente todos os mercados ao redor do mundo. Conforme podemos ver no gráfico abaixo, períodos de queda de juros nos Estados Unidos tendem a ser marcados pela elevação dos índices de ações não somente na maior economia dom mundo, mas também no Brasil – e vice-versa (quando vemos reduções nos juros americanos).

Onde entra o Brasil nessa história?

É importante lembrar que vivemos em um mundo interconectado, onde investidores têm a liberdade de alocar seus recursos em diferentes países. Ao fazer essas escolhas, eles costumam considerar a relação entre risco e retorno. Para isso, analisam indicadores econômicos que ajudam a mapear o cenário de cada país.

Mudanças na economia centrais como os Estados Unidos podem ter consequências significativas em mercados emergentes, como o Brasil – incluindo no fluxo de capital de investidores.

Por exemplo, em um cenário de corte dos juros nos Estados Unidos na ausência de uma recessão econômica, investidores podem ficar mais dispostos a tomar um pouco mais de risco em busca de retornos melhores, direcionando o capital para países emergentes – considerados mais arriscados, mas que tendem a ser acompanhados de maiores retornos.

O contrário também acontece. A elevação dos juros nos Estados Unidos pode levar a uma saída de capital de países emergentes em direção à maior economia do mundo, diante de retornos elevados na taxa considerada de menor risco. Momentos de maior aversão ao risco também podem ser marcados pelo fluxo de capital em direção aos Estados Unidos, diante da busca por ativos considerados mais seguros, como as Treasuries.

Além disso, os Estados Unidos são responsáveis por uma grande parte do capital que circula no mundo, como podemos ver no gráfico abaixo:

Os dados de investimento direto agregado de um país indicam o fluxo de capital estrangeiro que entra e sai do país para fins de investimento direto. Esse tipo de investimento é geralmente associado à aquisição de participações significativas em empresas, à construção de novas instalações ou à reinvestimento em operações existentes.

Em resumo, mudanças econômicas nos Estados Unidos, a maior economia do mundo, impactam diretamente mercados globais, incluindo países emergentes como o Brasil. Portanto, a economia americana atua como um motor global, influenciando decisões de investimento, fluxo de capitais e taxas de câmbio em todo o mundo.

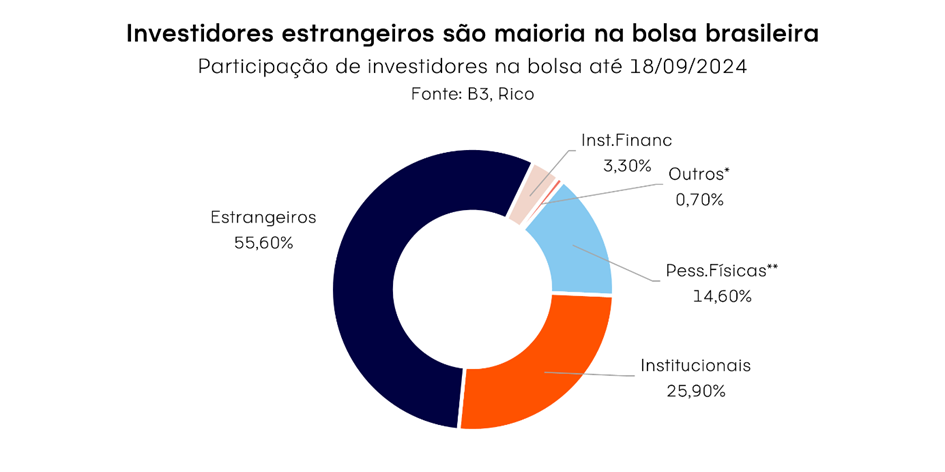

Vale destacar que essa dinâmica é ampliada pelo fato de que estrangeiros representam mais de 50% do total de investidores da nossa bolsa, comopodemos ver no gráfico abaixo. Assim, a nossa bolsa se torna ainda mais sensível a movimentos na economia e mercado globais, especialmente nos Estados Unidos.

Mas afinal, quais são os principais indicadores econômicos acompanhados?

Embora o destaque para determinado dado econômico dependa do cenário vigente, alguns indicadores tendem a ser monitorados de perto por investidores, por serem bons reflexos da situação econômica do país. Esses incluem índices de inflação, dados sobre o mercado de trabalho (como vagas de emprego criadas e taxa de desemprego), índices de gerentes de compras e pesquisas mensais de comércio, indústria e serviços – além de indicadores como confiança do consumidor e expectativas de inflação. Destacamos abaixo alguns dos principais indicadores econômicos americanos mais monitorados por investidores:

| Índices de Inflação: PCE (Gastos com consumo pessoal), CPI (inflação ao consumidor) e PPI (inflação ao produtor) | Os índices de inflação, em geral, medem a variação de preços de uma cesta de consumo ao longo do tempo, comparando diferentes períodos. O principal objetivo desses índices é avaliar o desenvolvimento dos preços em um país, fornecendo informações importantes sobre a estabilidade econômica e o poder de compra da moeda. A inflação é um indicador crucial, pois impacta diretamente o custo de vida das pessoas e a economia como um todo. Quando a inflação é alta, o valor do “dinheiro” diminui, reduzindo o poder de compra dos consumidores. Além disso, a inflação pode influenciar as decisões de política monetária dos bancos centrais, que podem ajustar as taxas de juros para controlar a inflação e estimular ou desacelerar a economia. |

| Payroll (criação de empregos) | O Non-Farm Payroll mede a variação do número de pessoas empregadas durante o último mês de todas as empresas não agrícolas dos EUA. Uma métrica da força de trabalho estadunidense, este indicador é fundamental para compreender o estado do mercado de trabalho e, por consequência, a saúde da economia do país. A variação de empregos está intimamente relacionada a outros indicadores econômicos, como o PIB e a inflação, já que um mercado de trabalho forte geralmente indica uma economia em crescimento. |

| PMI (Indice de atividade Industrial) | O Índice PMI (Purchasing Managers’ Index) dos Estados Unidos é um indicador econômico que reflete a saúde do setor manufatureiro e de serviços do país, baseado em pesquisas mensais com gerentes de compras. Ele mede variáveis como novos pedidos, produção, emprego, entregas de fornecedores e estoques, fornecendo uma visão abrangente das condições econômicas. Um PMI acima de 50 indica expansão na atividade econômica, enquanto um valor abaixo de 50 sugere contração. Esse índice é amplamente utilizado por analistas e investidores para prever tendências econômicas e tomar decisões sobre investimentos e políticas econômicas. |

| Conference Board (Confiança do Consumidor) | Confiança do Consumidor é um indicador que mede a percepção dos consumidores sobre a situação econômica atual e suas expectativas futuras. A pesquisa, realizada mensalmente, coleta opiniões sobre fatores como emprego, renda e condições de negócios, refletindo a disposição dos consumidores para gastar. Um índice elevado sugere otimismo em relação à economia, o que pode impulsionar o consumo e, consequentemente, o crescimento econômico, enquanto um índice baixo indica pessimismo, podendo sinalizar uma desaceleração. Esse indicador é utilizado para avaliar a saúde econômica e prever tendências de consumo. |

| PIB | O Produto Interno Bruto, mais conhecido como PIB, é a soma de todos os produtos e bens finais produzidos na economia de um país durante um determinado período. Esse cálculo abrange o valor total do que foi produzido, incluindo bens e serviços, e é uma medida fundamental para entender a saúde econômica de uma nação. O PIB é amplamente utilizado como uma métrica de crescimento econômico, permitindo que governos, economistas e investidores avaliem o desempenho econômico ao longo do tempo. Além disso, o PIB pode ser ajustado para refletir a inflação, proporcionando uma visão mais precisa do crescimento real da economia. |

Conclusão

Em resumo, os dados econômicos oferecem uma visão ampla sobre o estado da economia de determinado país, sendo fundamentais para a formulação de políticas econômicas – como as políticas monetária e fiscal. Assim, tais “números” também desempenham papel crucial nas decisões de investimento, impactando expectativas e decisões de ajuste em carteiras de alocação. Além disso, considerando o fluxo de capital global e o fato de que os Estados Unidos são a maior economia do mundo, seus títulos servem como referência para investimentos em todo o planeta – elevando a relevância dos dados americanos para movimentos em mercados globais, incluindo por aqui.

Pode parecer difícil acompanhar tudo isso e verificar quais são os melhores investimentos de acordo com o momento econômico atual, não é? Pensando em te ajudar nesse acompanhamento e escolha dos melhores ativos, preparamos mensalmente um relatório atualizado, com os melhores investimentos de acordo com o cenário econômico atual, confira agora onde investir em outubro.

Você também pode se interessar:

– Como a “Super Quarta” afeta o mercado de ações

– Selic em alta! Como ficam as ações?