Não seja pego de calças curtas!

“Only when the tide goes out do you discover who’s been swimming naked”, Warren Buffett.

Projeções macroeconômicas são importantes para todo investidor, porque ajudam a nos prepararmos para o que vem adiante. Ou seja, não ser pego de “calças curtas”, especialmente em momentos desafiadores para os investimentos.

Isso não significa que você saberá “o dia exato em que o dólar vai cair ou subir”. Pois isso, infelizmente, será praticamente impossível. Mas quer dizer que você entenderá melhor as tendências da economia e poderá pensar em como adaptar seus investimentos (ou manter tudo como está, se for o caso), pensando no seu perfil e objetivos.

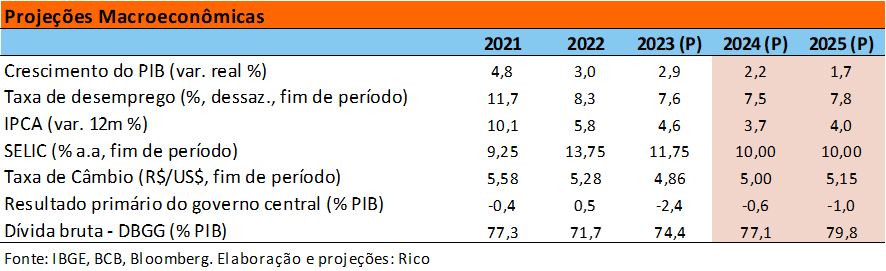

Com isso em mente, detalhamos abaixo nossas principais projeções para este ano e o próximo. Abaixo, te contamos o porquê de tudo isso, e como investir nesse cenário.

Mundo: a consolidação dos juros altos por mais tempo

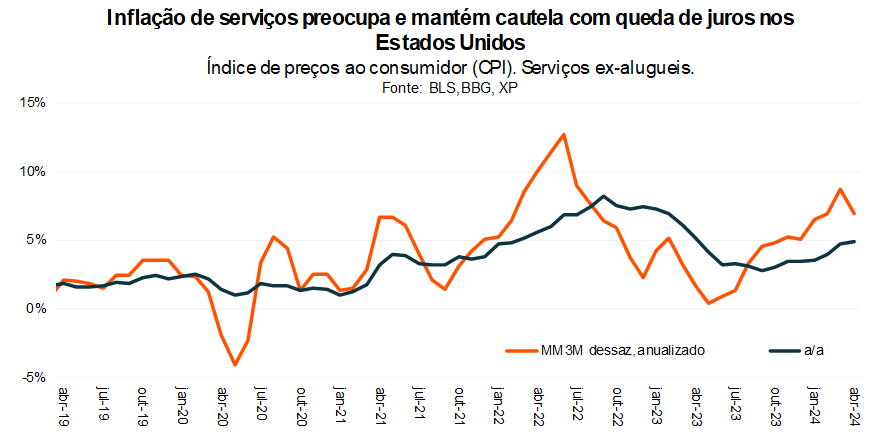

No mundo, a pergunta que segue movendo os mercados é: “quando os juros vão começar a cair?”. Isso porque, apesar de a inflação ter enfraquecido substancialmente desde os picos observados na pandemia e mesmo desde meados do ano passado, a alta de preços continua “teimosa” nos países desenvolvidos – especialmente nos Estados Unidos, e principalmente no setor de serviços.

Juros elevados têm o objetivo de controlar a alta de preços, encarecendo o crédito, desincentivando o consumo, e desaquecendo a economia e a demanda por bens e serviços.

Vale destacar que os preços de serviços são essenciais para a análise da inflação como um todo, sinalizando tendências adiante. Esses tendem a ser menos impactados por movimentos que chamamos de “oferta” (como o clima e a redução ou aumento da oferta de determinada commodity), sendo movidos pelo principalmente pelo comportamento dos salários.

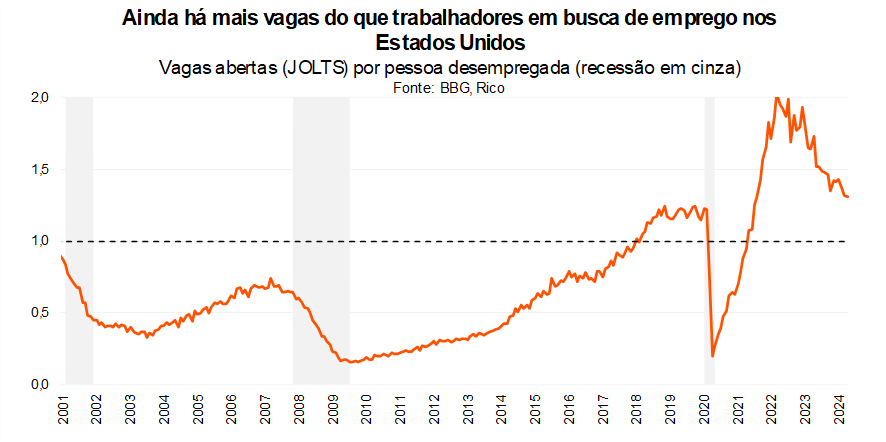

Assim, o fato de o mercado de trabalho seguir bastante forte nos Estados Unidos tem sido um ponto limitante para o começo da redução de juros por lá. Afinal, com mais vagas disponíveis do que trabalhadores em busca de posições, a tendência é que os salários sigam crescendo em ritmo acelerado – aumentando a demanda por bens e serviços na economia e pressionando a inflação.

Além da economia e do mercado de trabalho aquecidos, incertezas adicionais limitam a queda de juros. Conflitos geopolíticos envolvendo grandes produtores de commodities, como Rússia, Israel e Ucrânia, podem voltar a pressionar preços como os de petróleo, alimentos e fretes marítimos– e, consequentemente, a inflação global.

Nesse cenário, esperamos que o Fed (Banco Central americano) comece a reduzir a taxa básica de juros apenas em dezembro, com essa encerrando o ano no patamar entre 5,00% e 5,25% ao ano.

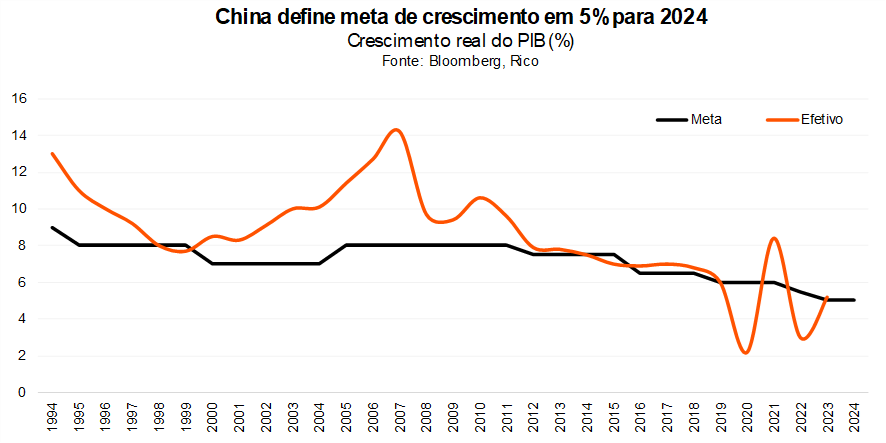

Enquanto isso, do outro lado do mundo, a China deve seguir lutando contra um crescimento mais fraco. O país ainda enfrenta desafios para retomar um ritmo de crescimento robusto, diante da crise que ainda se arrasta no setor imobiliário e baixa confiança entre investidores, produtores e consumidores. Mesmo com esforços do governo em impulsionar setores como de educação e tecnologia e estímulos diretos ao mercado, o crescimento nesse ano (e nos próximos) deve ser mais fraco do que os fortes saltos vistos nos últimos 20 anos.

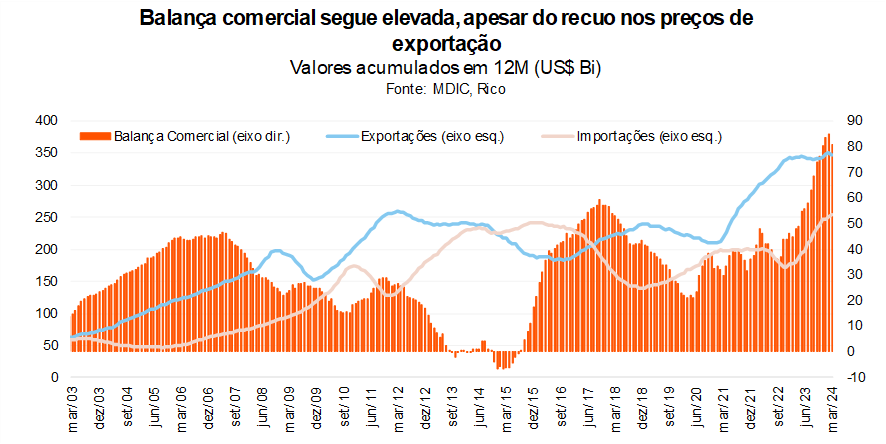

Vemos o impacto dessa desaceleração, entretanto, como limitado para a economia brasileira. Entendemos que nossas exportações devem seguir fortes para o país asiático, contribuindo para a manutenção das nossas contas externas sólidas (ou seja, com vendas para o mundo sólidas, em comparação com nossas importações) e certa “âncora” para nossa moeda.

Falaremos mais sobre nossa visão sobre a taxa de câmbio abaixo.

Enquanto isso, no Brasil

Economia segue forte no primeiro trimestre do ano

Por aqui, a economia seguiu crescendo acima do esperado no segundo trimestre do ano. Para ilustrar, as vendas no varejo cresceram 2,5% no primeiro trimestre, puxadas especialmente pelo consumo de produtos como roupas, produtos farmacêuticos e alimentos.

Já o setor de serviços registrou alta de 0,5% no período, puxado também por categorias ligadas ao consumo das famílias – apesar da desaceleração vista em serviços relacionados ao agronegócio, por exemplo, que perde força no ano após forte alta em 2023.

Os principais motores por trás dessa performance positiva da economia incluem:

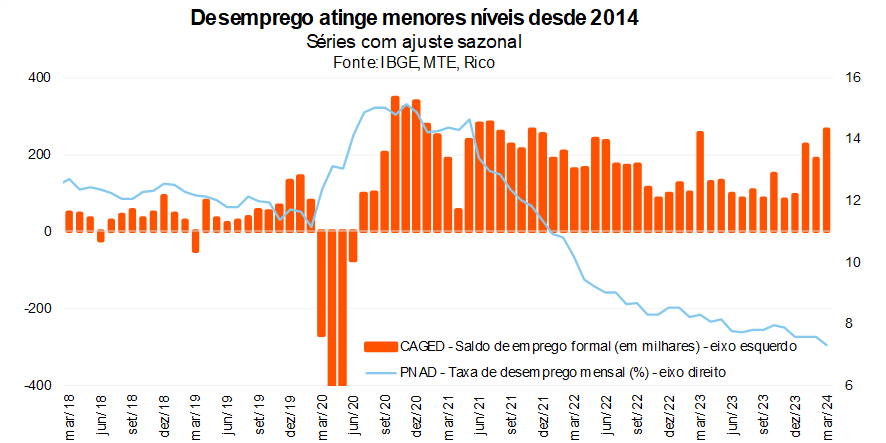

i) mercado de trabalho sólido: a forte resiliência do mercado de trabalho tem sustentado a renda disponível das famílias, com o desemprego registrando os menores patamares dos últimos dez anos. Para se ter uma ideia, a renda real disponível das famílias cresceu 4,5% no primeiro trimestre do ano (comparado ao anterior);

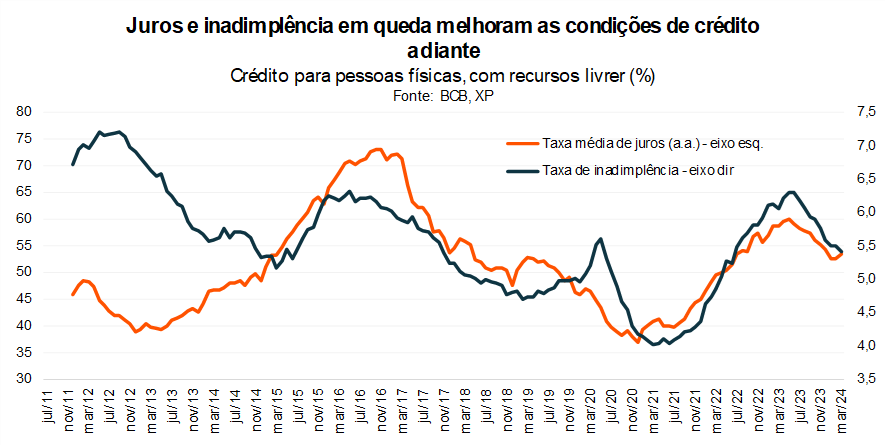

ii) ciclo de queda de juros: embora o Banco Central tenha começado a reduzir a taxa Selic em 2023, os efeitos demoram a ser sentidos na economia – movimento que ganhou mais força nesse ano. Dados recentes apontam para uma melhora em fatores como inadimplência de famílias e empresas, e maiores concessões de crédito, que tendem a contribuir para o consumo e o investimento;

iii) impulso fiscal adicional de precatórios: a decisão do governo de antecipar para 2023 o pagamento de precatórios até então adiados para 2027 injetou uma quantia relevante na economia (elevando a renda daqueles que tinham valores a receber de processos judiciais contra o governo);

Dito isso, como nem tudo são rosas, esse cenário benigno também possui riscos. O menor crescimento esperado para o setor agrícola diante de safras menos benignas pode prejudicar atividades relacionadas ao agro, especialmente no interior do país, como transporte de cargas e logística.

Os impactos dos recentes eventos climáticos no Rio Grande do Sul na produção da região também pesam contra uma visão mais otimista de crescimento no ano.

Finalmente, a manutenção dos juros altos por mais tempo (apesar da queda na Selic prevista até julho) pode impactar a economia na segunda metade do ano, especialmente o consumo de bens mais dependentes de crédito, como carros, eletrodomésticos e imóveis. Falaremos disso na seção adiante.

Assim, vemos o PIB crescendo 2,2% em 2024. Já para 2025, o crescimento deve desacelerar gradualmente diante dos juros ainda elevados, crescendo 1,7%.

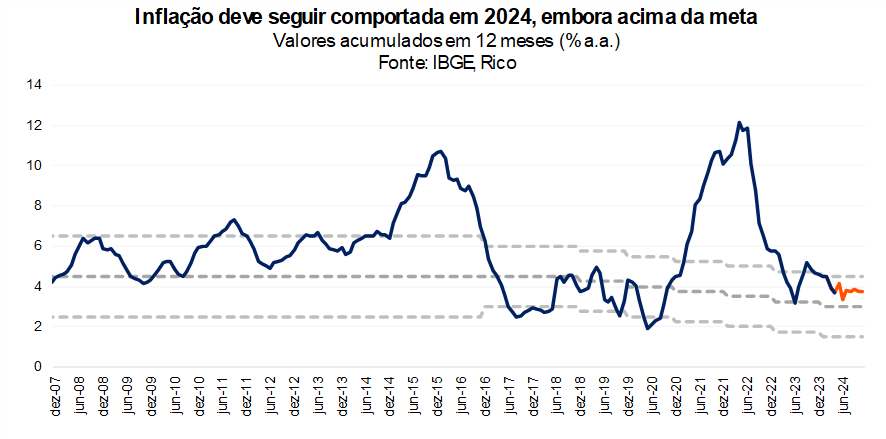

Inflação segue comportada, mas riscos adiante exigem cautela

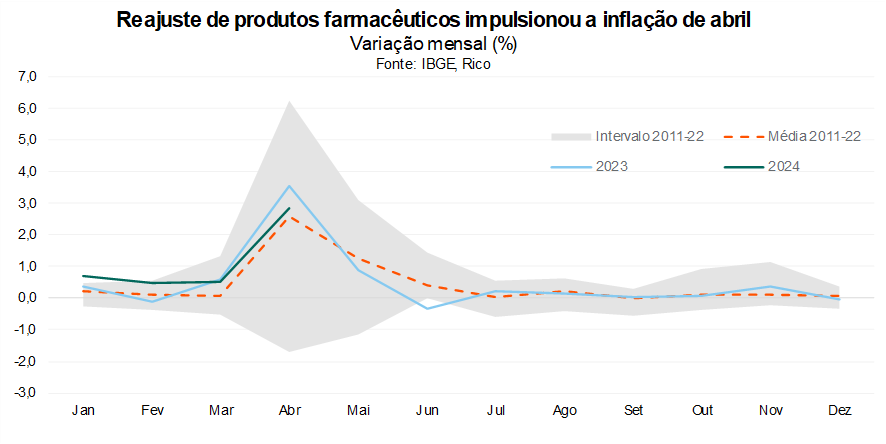

Como contamos em detalhes aqui, o IPCA (nosso principal índice de inflação ao consumidor) registrou alta de 0,38% em abril. Após encerrar o ano de 2023 dentro do intervalo de tolerância da meta do Banco Central, o indicador seguiu sua trajetória de queda no acumulado em doze meses, com elevação de 3,69% até abril (frente 3,93% em março, e 4,63% no número fechado do ano passado).

Quer saber mais sobre a política de metas de inflação? Te contamos aqui!

O resultado de abril veio levemente acima das expectativas de analistas, com a surpresa vindo principalmente de preços de gasolina. O reajuste nos preços de medicamentos, realizado sazonalmente, também contribuiu para a elevação da inflação no mês. Os preços dos alimentos também seguiram em destaque, ainda na esteira de impactos do fenômeno climático El Niño.

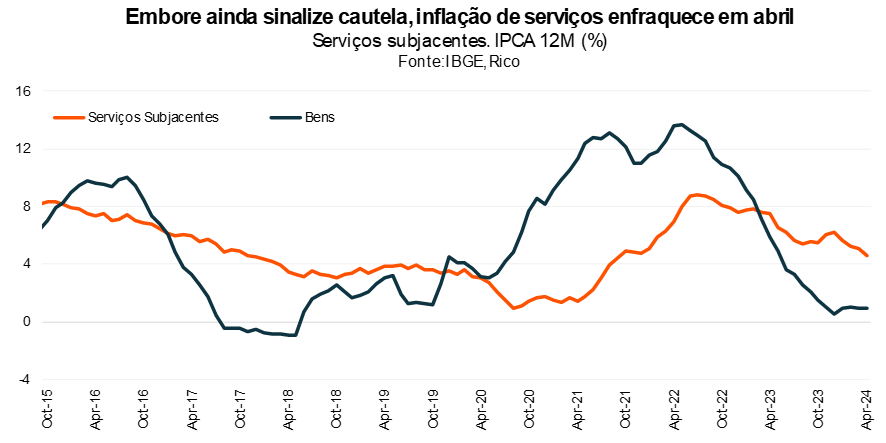

Por outro lado, a inflação de serviços trouxe notícias boas. Para ilustrar, a métrica chamada “serviços subjacentes” (que exclui preços mais voláteis, como passagens aéreas) caiu de 5,5% em março para 4,9% na média móvel dos últimos três meses até abril – ainda acima da meta de 3,0% do Banco Central, mas já mostrando sinais de enfraquecimento.

Vale destacar que os preços de serviços são essenciais para entender comportamento da inflação como um todo, sinalizando tendências adiante. Isso porque eles tendem a ser menos impactados por movimentos que chamamos de “oferta” (como o clima e a redução ou aumento da oferta de determinada commodity); tendo seu movimento mais relacionado ao comportamento dos salários.

Olhando para frente, o processo de desinflação deve continuar em 2024, mantendo os preços comportados. Mas há riscos no radar.

Os preços de bens industriais (como carros, eletrodomésticos e máquinas), por exemplo, cujo comportamento relativamente estável vinha sendo crucial para o processo de desinflação, podem começar a ficar pressionados. Tanto por conta de uma moeda mais desvalorizada por aqui, quanto por conta do recente aumento nos preços de commodities industriais no mundo.

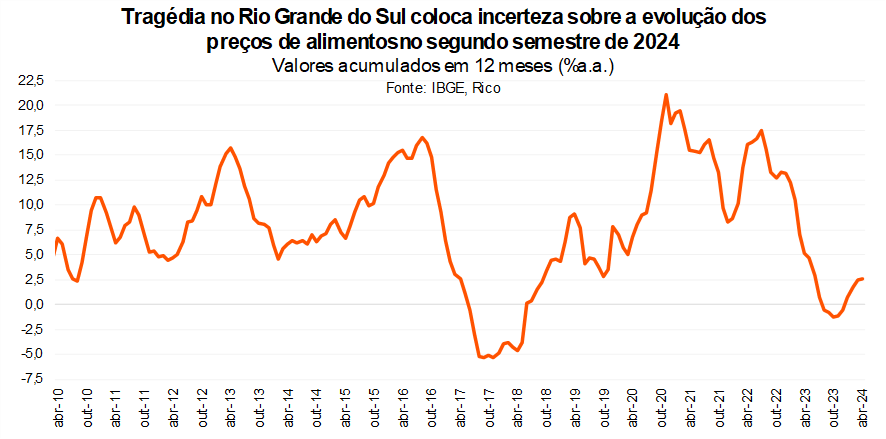

Além disso, embora o enfraquecimento do El Niño ajude a normalizar os preços de alimentos, os eventos climáticos recentes no Rio Grande do Sul adicionam incerteza ao cenário adiante.

A região responde por 70% da produção de arroz do país, além de ser um dos principais produtores de soja e proteínas, incluindo frango e carne bovina. Assim, os prejuízos causados pelas chuvas devem impactar a oferta desses alimentos, elevando a inflação especialmente regional. Do ponto de vista nacional, entretanto, entendemos que o impacto deve ser mais limitado.

Nesse cenário, projetamos que o IPCA encerre 2024 em 3,7% e em 4,0% em 2025 – ambos acima da meta do Banco Central, mas dentro do seu limite superior.

Incertezas no Brasil e no mundo limitam queda da Selic para 10,0%

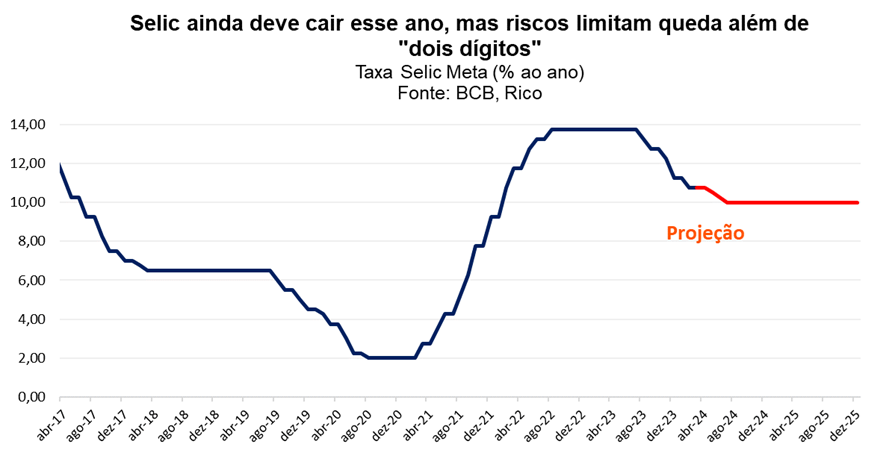

Como contamos aqui,o Copom (nosso comitê de política monetária) optou por reduzir a taxa Selic em 0,25 ponto percentual em sua reunião de 08 de maio. A decisão deu continuidade ao processo de queda de juros iniciado em agosto de 2023, levando a taxa para 10,50% ao ano.

Em um recado duro, o Comitê destacou que tanto o ambiente externo quanto o doméstico ficaram mais incertos nos últimos meses.

Lá fora, uma inflação ainda “teimosa” e acima da meta nos Estados Unidos significa que os juros devem seguir altos por mais tempo na maior economia do mundo. Essa dinâmica adiciona riscos ao comportamento de preços por aqui, principalmente por impactar ativos considerados mais arriscados, como a nossa moeda – que, quanto mais desvalorizada, mais impacta a inflação.

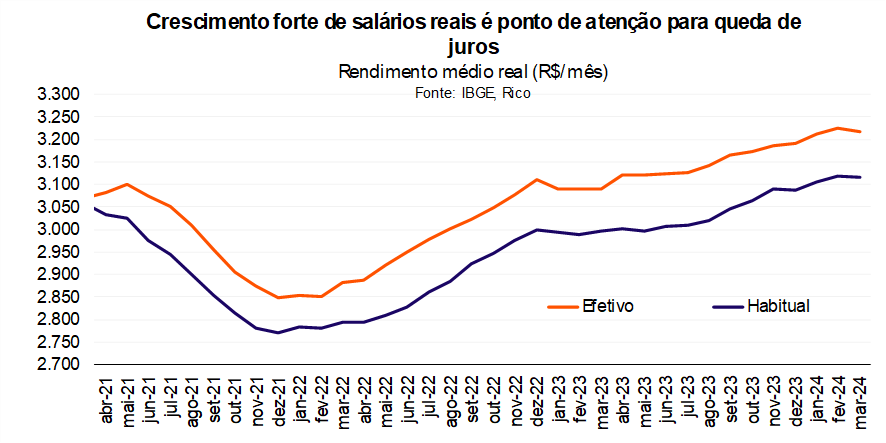

Já por aqui, a combinação de um mercado de trabalho forte e aumento de incertezas fiscais – e a consequente piora nas expectativas de inflação no futuro – se traduzem em maiores riscos para o controle da inflação.

Vale lembrar que o mercado de trabalho aquecido tende a pressionar os salários, dado o maior poder de barganha de trabalhadores. Com maiores salários, aumenta-se a demanda por bens e serviços na economia – em o movimento de alta de preços de retroalimenta.

Vale destacar que a deterioração do risco fiscal também tende a impactar a nossa moeda, uma vez que essa é percebida como mais arriscada. Nesse sentido, movimentos recentes como a mudança de metas fiscais para os próximos anos e maior uso de bancos públicospara elevar os gastos prejudicaram a percepção de investidores sobre a gestão das contas públicas por aqui.

Diante desse cenário mais incerto, vemos a Selic caindo nos próximos meses, mas mantendo-se em dois dígitos até pelo menos o ano que vem – em 10,0% ao ano. Isso significa que os juros não devem cair até o patamar considerado como neutro. Ou seja, seguiremos com certo “pé do freio” da economia, mesmo que em menor magnitude.

E o dólar, vai para onde?

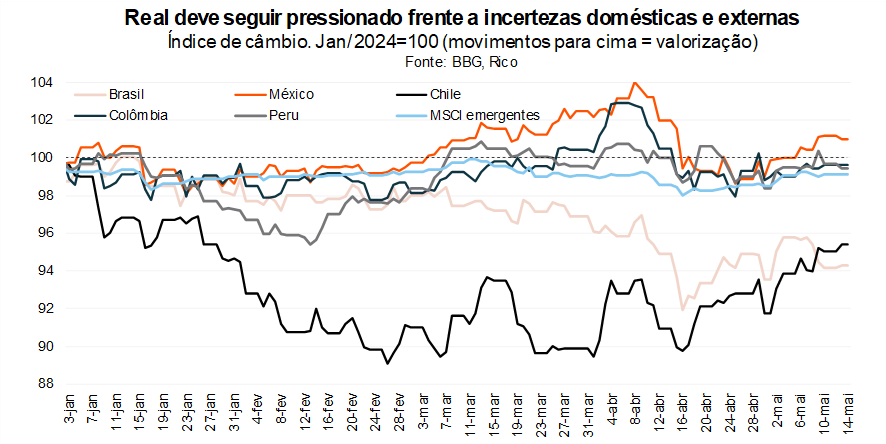

Os últimos meses foram marcados por forte volatilidade do dólar. Depois de fechar o ano de 2023 abaixo de R$/US$ 4,90, a nossa taxa de câmbio chegou a alcançar a barreira de R$/US$ 5,30 em abril, antes de retomar o patamar de aproximadamente R$/US$ 5,10 em meados de maio.

O “vai e vem” recente da nossa moeda refletiu movimentos tanto globais quanto domésticos, dos quais destacamos:

- A forte volatilidade das taxas de juros de longo prazo nos Estados Unidos (as famosas Treasuries),diante da sinalização de que os juros básicos devem seguir altos por mais tempo – esse movimento tende a fortalecer o dólar frente a outras moedas, por atrair capital em busca de maiores retornos;

- O aumento da aversão global ao risco devido às tensões geopolíticas, que levam a uma fuga de capital de países emergentes, como o Brasil, para países mais “seguros”, como os Estados Unidos; e

- A piora da percepção de risco fiscal e cenário político no Brasil – movimentos como a mudança da meta fiscal para os próximos anos, o uso de bancos públicos para expandir gastos, além de sinalizações de interferência política em companhias com capital privado (ex: Petrobras) tem impactado a percepção de risco sobre ativos brasileiros, incluindo a nossa moeda.

Dito isso, ainda vemos uma tendência de relativa valorização do real nos próximos meses – especialmente graças a robustez das nossas contas externas. Isso porque seguimos atraindo forte fluxo de capital estrangeiro tanto pela via comercial quanto de investimentos, impulsionados – entre outras coisas – pela forte extração mineral (petróleo e minério de ferro) e produção agrícola, e pela posição relativamente positiva quando comparado a outros emergentes mais expostos a elevados riscos geopolíticos, como Rússia, China e Turquia.

Assim, embora o preço de grande parte do que exportamos tenha caído nos últimos meses, a quantidade exportada mantém o fluxo de dólares para cá elevado. E quanto mais dinheiro estrangeiro por aqui, mais valorizada nossa moeda.

Projetamos uma taxa de câmbio em R$/US$ 5,00 para o final desse ano, com média anual ao redor de R$/US$ 5,08 e de R$/US$ 5,15 para o final de 2025.

Mas vale destacar que essa projeção não significa que esse será o valor da taxa de câmbio ao longo de todo o ano. Pelo contrário, esperamos que o “sobe e desce do dólar” siga presente, especialmente diante do alto nível de incerteza nos cenários global e doméstico.

Como investir nesse cenário?

Com tantos eventos e mudanças no cenário econômico no Brasil e no mundo, entender como melhor investir o seu dinheiro e proteger o seu patrimônio é essencial.

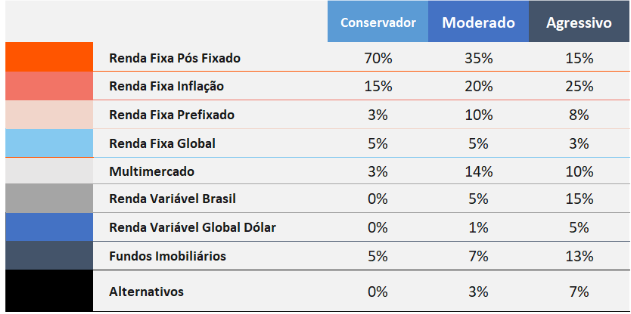

Por isso, destacamos abaixo nossas recomendações de alocação atualizadas de acordo com o seu perfil de investidor.

Vale lembrar que as recomendações sinalizadas na tabela abaixo não são as únicas possíveis, mas sim alternativas viáveis selecionadas pelos nossos especialistas para você.

Confira tudo isso em detalhes no nosso relatório “Onde Investir” – acesse aqui!