- Inflação acima de 10% ao ano, e taxa de juros subindo para controlar os preços: uma realidade que não podemos fugir atualmente.

- Sabemos que juros mais altos trazem boas oportunidades de investimentos, mas não podemos esquecer do outro lado da moeda: o crédito ficando mais caro, e com ele, as dívidas.

- Entenda o cenário atual e confira 5 dicas para lidar com suas dívidas, rumo ao equilíbrio financeiro e aos investimentos.

Em um cenário de taxa Selic e inflação rodando acima de 10% ao ano, não há por onde fugir: o assunto da taxa dos juros em alta está em todo o canto, muitas vezes acompanhando informações sobre o cenário de inflação também alta.

Isso ocorre porque o controle da taxa básica de juros (a Selic) é a principal ferramenta do Banco Central (BC) para administrar os preços de uma economia. Assim, o BC eleva os juros quando a inflação está mais alta do que o desejado (de acordo com a meta de inflação), e reduz os juros quando a inflação está mais baixa do que o desejado.

Contamos tudo sobre essa dinâmica entre juros e inflação: em texto, em vídeo, ou em podcast.

O cenário de juros altos

Mas o que significam juros altos, no dia a dia? Como a taxa Selic serve de base para todas as outras taxas de juros da economia, o principal impacto de sua elevação é o crédito mais caro.

Sabemos que o crédito mais caro se aplica tanto ao governo e às empresas, o que traz boas oportunidades de investimento em renda fixa (como falamos aqui em mais detalhes). Mas também sabemos que juros altos significam crédito mais caro para os consumidores – como eu, você e todo mundo.

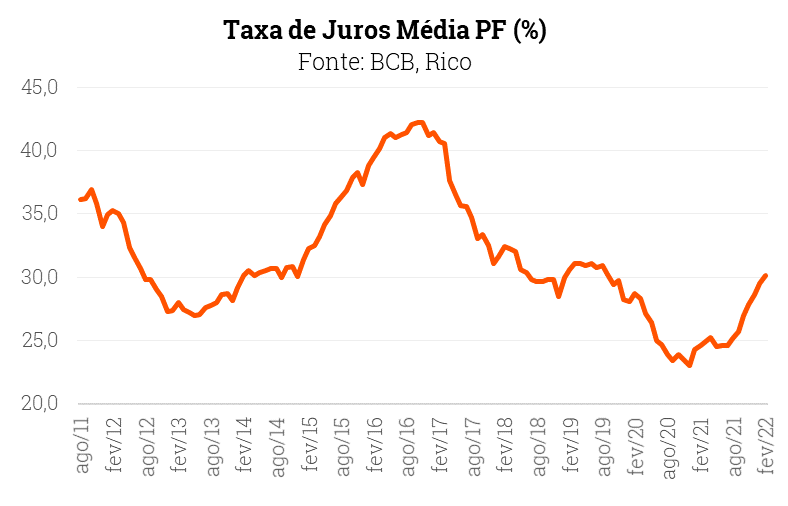

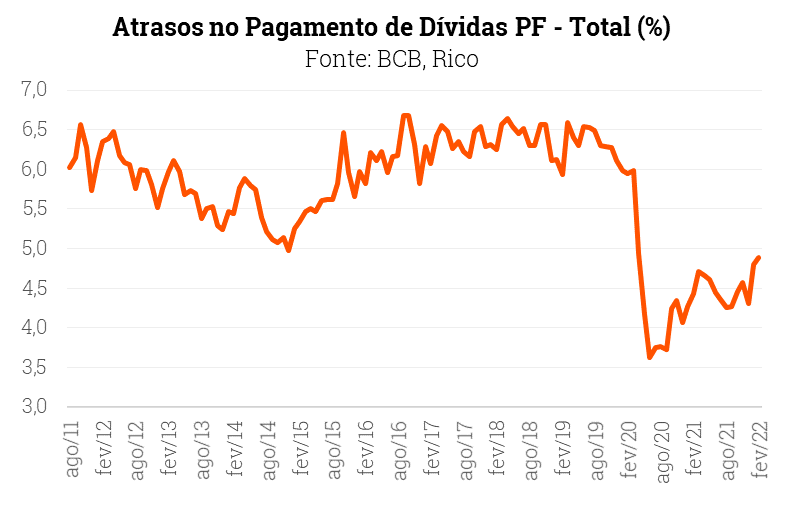

Os gráficos abaixo nos ajudam a ilustrar esse contexto. Após um período de forte queda (lembre-se que a Selic estava em 2,00% há pouco mais de um ano!), as taxas de juros média cobradas em empréstimos para pessoa física (ou seja, nós, reles mortais) mudaram de direção, e passaram a subir nos últimos meses. Com juros subindo e inflação alta, os atrasos nos pagamentos de dívidas também passaram a subir.

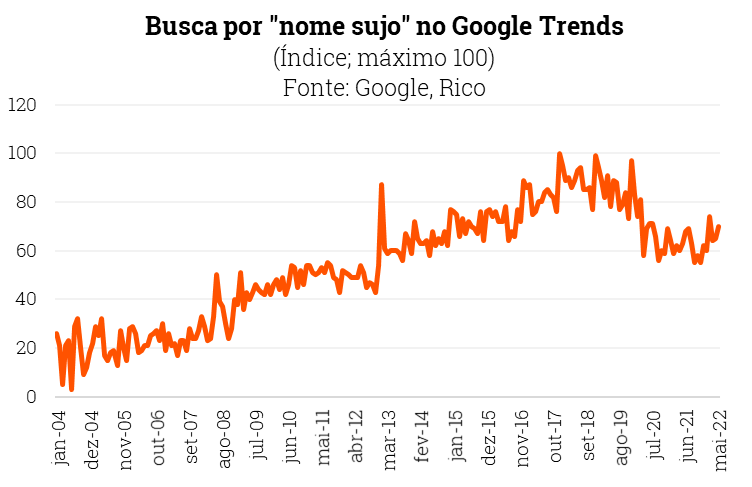

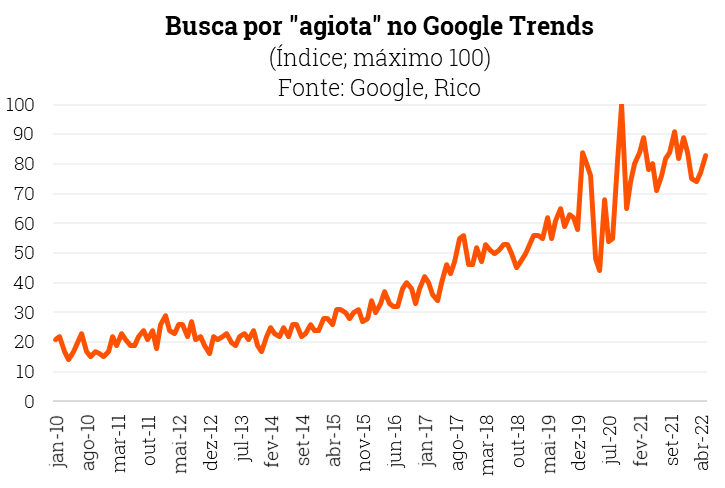

Conforme a preocupação sobre ter o “nome sujo na praça” aumenta, passamos a ver um triste quadro tomar forma: o da procura por soluções – muitas vezes bastante arriscadas ou até ilegais – para “sair do vermelho”.

Me endividei, e agora?

Diante do cenário descrito acima, sabemos que muitos estão passando por momentos desafiadores com suas finanças. Por isso, preparamos uma lista de boas práticas para te ajudar a lidar com as dívidas, mirando sempre o equilíbrio financeiro. Para que você possa, assim, seguir na trilha dos investimentos.

1. Para onde vai meu dinheiro?

Antes de tudo, entenda para onde está indo seu dinheiro. Pode parecer besteira, mas entender melhor o seu orçamento mensal/anual (incluindo o quanto entra e o quanto sai) é um importante primeiro passo para tirar sua vida do vermelho. Pois é a partir daí que você poderá procurar reduzir alguns gastos, priorizando outros, e otimizando suas finanças. Ou seja, gastar bem para gastar menos.

Por exemplo, identificando que se gasta muito com compras para a casa no mercado, um hábito a ser criado pode ser o de contar sempre com uma lista de compras detalhada. Atentar-se à lista irá te ajudar a reduzir compras impulsivas e sem necessidade.

Um outro exemplo pode ser o parcelamento de compras, quando há a possibilidade de desconto à vista. Como sabemos, o famoso “10 vezes sem juros” já embute no preço inicial o valor dos juros vigentes, considerando que a loja estará, de fato, ofertando um crédito ao cliente. Caso já tenha o dinheiro disponível, sempre busque descontos para pagamentos à vista, e evite parcelamentos excessivos, que podem sair de seu controle.

2. Primeiro, dívidas. Depois, investimentos

Por mais que você tenha uma certa ansiedade em ver seu dinheiro crescer, não podemos pular etapas. Organizar a casa vai ser importante para manter suas metas financeiras bem estabelecidas.

A máxima de quitar dívidas antes de investir se torna particularmente importante porque, com raríssimas exceções, sua dívida terá juros muito mais altos do que um investimento pode te oferecer no mesmo período. Ou seja, na grande maioria das vezes, o retorno que você ganhar em um investimento dificilmente compensará o crescimento da sua dívida.

Por isso, faça um raio-x sincero do total de dívidas que você tem no momento, o quanto elas estão impactando mensalmente em suas contas e comece a trabalhar para quitá-las. E isso inclui, sim, sair de eventuais investimentos – desde que não haja penalidades ou perdas que superem o valor da sua dívida.

A dica aqui é transformar a quitação das dívidas em sua primeira meta financeira, estabelecendo quanto você pode pagar mês a mês e em quanto tempo você conseguirá pagar tudo. Se for parcelar, procure alternativas com a menor taxa de juros, pois isso pode aumentar mais ainda o tempo que você vai pagar pagando essas dívidas.

3. Saia do rotativo, do parcelado e do cheque especial

Toda dívida tem juros. Isso, todos sabemos. Afinal, ninguém imagina que um banco ou outra instituição financeira emprestaria dinheiro sem nenhum retorno. O que muita gente não sabe é que os juros cobrados do devedor variam muito, a depender da modalidade de crédito.

Isso significa que, muitas vezes, você pode optar por uma dívida com juros menores.

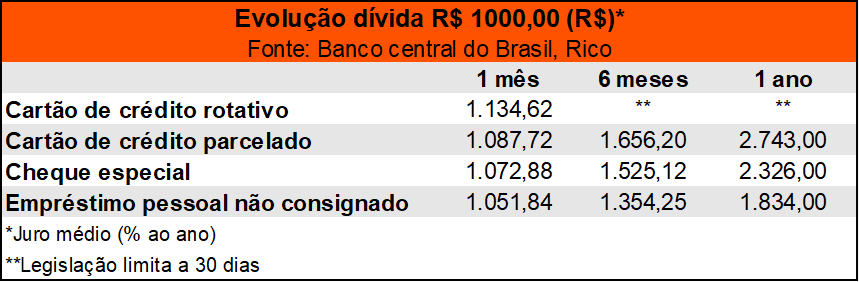

A tabela abaixo compara uma mesma dívida de R$ 1.000,00, evoluindo de acordo com quatro modalidades de crédito muito comuns no Brasil: cheque especial, crédito rotativo e crédito parcelado (ambos sobre dívidas de cartão de crédito), e empréstimo pessoal sem consignado.

Vale destacar que o exercício não considera cobranças de encargos e multas, considerando apenas os juros cobrados no período. De qualquer forma, vale observar os contratos de empréstimos para que esses valores não sejam abusivos.

Como podemos ver acima, as modalidades de crédito mais caras, comparativamente, são aquelas relacionadas ao cartão de crédito.

No crédito rotativo, estamos falando do famoso “pagamento mínimo” da fatura mensal do cartão de crédito – que só pode ser cobrado por no máximo 30 dias. Em seguida, vemos o parcelamento (da fatura do cartão de crédito), que por determinação do Banco Central, precisa oferecer melhores condições de pagamento ao cliente (do que o rotativo).

Assim, caso você entre em uma dívida de cartão de crédito, é melhor parcelar desde o início, e já saber de antemão o quanto será cobrado mês a mês.

Porém, como também vemos na tabela acima, uma melhor opção seria negociar um empréstimo pessoal (mesmo que você não tenha a opção de fazer consignado, o que exige certos requisitos como emprego fixo formal), que apresenta os menores juros médios relativos.

Isso acontece, pois ao negociar um empréstimo, a instituição financeira passa a ter mais informações sobre você, suas condições financeiras e profissionais, e não precisa “considerar que esse dinheiro não será pago nunca”. Em economia, chamamos isso de “assimetria de informações”. Quanto menos informações a instituição tiver de você, mais ela irá cobrar para te emprestar – afinal, melhor prevenir do que remediar (no caso, levar um calote), não é mesmo?

Assim, podemos tirar a mesma conclusão para o caso do cheque especial: o famoso “fiquei no vermelho na conta corrente”. Por ser uma modalidade com menos informações ou negociação com o cliente, ela possui juros mais altos. Uma alternativa ao cheque especial é, novamente, a negociação de um empréstimo pessoal com menores juros.

4. Negocie suas dívidas

Negociar as dívidas é uma fase muito importante do caminho rumo ao equilíbrio financeiro. Comece fazendo um levantamento junto as instituições nas quais você possui dívidas: quais os juros que você está pagando, qual o tamanho da dívida? Se necessário, volte à etapa 3, e verifique se as taxas que você está pagando em cada produto são proporcionais ao valor que você utilizou.

Além disso, você pode utilizar algumas ferramentas que instituições financeiras disponibilizam, como os feirões de (re)negociação dívidas do Serasa e as campanhas de quitação de empréstimos dos bancos.

Mas, não se engane! Diferente do que muitos acreditam, as dívidas não deixam de existir com o tempo no Brasil, ou “caducam” como pontos na carteira de habilitação após um ano. Não caia nessa! Não existe uma “zona de perdão” para dívidas, seu nome vai ficar registrado no sistema como mal pagador, te prejudicando na hora que você precisar de recursos para realizar seus sonhos.

Por isso, não deixe para depois ou espere para procurar a negociação, pois você corre o risco de fazer essa dívida virar uma verdadeira bola de neve.

5. Converse a respeito!

Essa é uma etapa bônus, mas muito relevante. As pessoas que convivem com você precisam estar alinhadas sobre suas limitações financeiras no momento em que você estiver quitando suas dívidas. Caso contrário, você pode acabar passando por situações desagradáveis, como não saber dizer não para certas compras e aumentar sua dívida, ou recusar convites sem deixar claro o motivo.

Dessa forma, comunicar-se abertamente com seu parceiro (a), mãe, pai, irmãos pode te ajudar tanto a evitar tais constrangimentos, quanto a talvez ouvir diferentes alternativas para resolver o problema.

Vale destacar que isso não é a mesma coisa de falar para você pedir dinheiro aos seus familiares, o que dependerá da situação pessoal de cada um. Mas sim, que é muito importante que quem conviva com você saiba do que está acontecendo.

E por último, mas não menos importante: você não deve ter vergonha de estar utilizando empréstimos bancários e outras modalidades de crédito. Nem quando tratar com o banco, afinal ele está ganhando e muito com isso, tampouco com seus amigos e familiares, pois todos podem passar por fases mais difíceis ou precisar de um “empurrãozinho” para ajudar na conquista de um sonho/objetivo.

O mais importante é garantir que sua saúde financeira e mental não seja afetada por esse compromisso de pagamento. Bola pra frente e bora quitar essa dívida!

Elaborado por:

Bruna Sene, CNPI-T 6928

1) Este relatório de análise foi elaborado pela XP Investimentos CCTVM S.A. (“XP Investimentos ou XP”) de acordo com todas as exigências previstas na Resolução CVM 20/2021, tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A XP Investimentos não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

2) Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

3) O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação à XP Investimentos e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela XP Investimentos.

4) O analista responsável pelo conteúdo deste relatório e pelo cumprimento da Resolução CVM nº 20/2021 está indicado acima, sendo que, caso constem a indicação de mais um analista no relatório, o responsável será o primeiro analista credenciado a ser mencionado no relatório.

5) Os analistas da XP Investimentos estão obrigados ao cumprimento de todas as regras previstas no Código de Conduta da APIMEC Brasil para o Analista de Valores Mobiliários e na Política de Conduta dos Analistas de Valores Mobiliários da XP Investimentos.

6) O atendimento de nossos clientes é realizado por empregados da XP Investimentos ou por assessores de investimento que desempenham suas atividades por meio da XP, em conformidade com a Resolução CVM nº 178/2023, os quais encontram-se registrados na Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários – ANCORD. O assessor de investimento não pode realizar consultoria, administração ou gestão de patrimônio de clientes, devendo atuar como intermediário e solicitar autorização prévia do cliente para a realização de qualquer operação no mercado de capitais.

7) Para fins de verificação da adequação do perfil do investidor aos serviços e produtos de investimento oferecidos pela XP Investimentos, utilizamos a metodologia de adequação dos produtos por portfólio, nos termos das Regras e Procedimentos ANBIMA de Suitability nº 01 e do Código ANBIMA de Distribuição de Produtos de Investimento. Essa metodologia consiste em atribuir uma pontuação máxima de risco para cada perfil de investidor (conservador, moderado e agressivo), bem como uma pontuação de risco para cada um dos produtos oferecidos pela XP Investimentos, de modo que todos os clientes possam ter acesso a todos os produtos, desde que dentro das quantidades e limites da pontuação de risco definidas para o seu perfil. Antes de aplicar nos produtos e/ou contratar os serviços objeto deste material, é importante que você verifique se a sua pontuação de risco atual comporta a aplicação nos produtos e/ou a contratação dos serviços em questão, bem como se há limitações de volume, concentração e/ou quantidade para a aplicação desejada. Você pode consultar essas informações diretamente no momento da transmissão da sua ordem ou, ainda, consultando o risco geral da sua carteira na tela de carteira (Visão Risco). Caso a sua pontuação de risco atual não comporte a aplicação/contratação pretendida, ou caso existam limitações em relação à quantidade e/ou volume financeiro para a referida aplicação/contratação, isto significa que, com base na composição atual da sua carteira, esta aplicação/contratação não está adequada ao seu perfil. Em caso de dúvidas sobre o processo de adequação dos produtos oferecidos pela XP Investimentos ao seu perfil de investidor, consulte o FAQ. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

8) A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes.

9) Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo assessores de investimentos da XP e clientes da XP, podendo também ser divulgado no site da XP. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos.

10) SAC. 0800 77 20202. A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800 722 3710.

11) O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da XP Investimentos: www.xpi.com.br.

12) A XP Investimentos se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

13) A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes, médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

14) Ação é uma fração do capital de uma empresa que é negociada no mercado. É um título de renda variável, ou seja, um investimento no qual a rentabilidade não é preestabelecida, varia conforme as cotações de mercado. O investimento em ações é um investimento de alto risco e os desempenhos anteriores não são necessariamente indicativos de resultados futuros e nenhuma declaração ou garantia, de forma expressa ou implícita, é feita neste material em relação a desempenhos. As condições de mercado, o cenário macroeconômico, os eventos específicos da empresa e do setor podem afetar o desempenho do investimento, podendo resultar até mesmo em significativas perdas patrimoniais. A duração recomendada para o investimento é de médio-longo prazo. Não há quaisquer garantias sobre o patrimônio do cliente neste tipo de produto.

15) O investimento em opções é preferencialmente indicado para investidores de perfil agressivo, de acordo com a política de suitability praticada pela XP Investimentos. No mercado de opções, são negociados direitos de compra ou venda de um bem por preço fixado em data futura, devendo o adquirente do direito negociado pagar um prêmio ao vendedor tal como num acordo seguro. As operações com esses derivativos são consideradas de risco muito alto por apresentarem altas relações de risco e retorno e algumas posições apresentarem a possibilidade de perdas superiores ao capital investido. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto.

16) O investimento em termos são contratos para compra ou a venda de uma determinada quantidade de ações, a um preço fixado, para liquidação em prazo determinado. O prazo do contrato a Termo é livremente escolhido pelos investidores, obedecendo o prazo mínimo de 16 dias e máximo de 999 dias corridos. O preço será o valor da ação adicionado de uma parcela correspondente aos juros – que são fixados livremente em mercado, em função do prazo do contrato. Toda transação a termo requer um depósito de garantia. Essas garantias são prestadas em duas formas: cobertura ou margem.

17) O investimento em Mercados Futuros embute riscos de perdas patrimoniais significativos. Commodity é um objeto ou determinante de preço de um contrato futuro ou outro instrumento derivativo, podendo consubstanciar um índice, uma taxa, um valor mobiliário ou produto físico. É um investimento de risco muito alto, que contempla a possibilidade de oscilação de preço devido à utilização de alavancagem financeira. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

18) ESTA INSTITUIÇÃO É ADERENTE AO CÓDIGO ANBIMA DE DISTRIBUIÇÃO DE PRODUTOS DE INVESTIMENTO.