Se você está começando a investir ou quer entender melhor as opções de renda fixa, é importante saber que existem alternativas de investimento nessa classe de ativos com e sem cobrança de Imposto de Renda (para o investidor).

Mas, qual vale mais a pena? A seguir, vamos te ajudar a tomar a melhor decisão.

O que é Renda Fixa?

Renda fixa é uma categoria de investimentos em que você “empresta” seu dinheiro a uma instituição (como um banco ou o governo) e recebe uma remuneração em troca. Esse rendimento é pré-definido ou segue uma taxa de mercado, sendo uma opção mais segura, já que você sabe com mais previsibilidade quanto vai ganhar em comparação a outros investimentos, como a renda variável.

Alguns exemplos de produtos de renda fixa são:

– Tesouro Selic: É um título público, que nada mais é do que uma forma de emprestar dinheiro para o governo. O ganho se dá com base na taxa Selic.

– CDB (Certificado de Depósito Bancário): Você empresta dinheiro a um banco e recebe juros em troca.

– LCI/LCA (Letra de Crédito Imobiliário/Agrícola): São investimentos bancários voltados para o financiamento de setores específicos (imobiliário ou agrícola) e têm a vantagem de serem isentos de cobrança de Imposto de Renda sobre os lucros obtidos pelo investidor pessoa física. Crédito Privado:

– CRI/CRA (Certificados de Recebíveis Imobiliários / do Agronegócio): São títulos emitidos por empresas ligadas ao setor imobiliário (CRI) ou agrícola (CRA). Eles também são isentos de imposto de renda e funcionam como um “empréstimo” a essas empresas.

– Debêntures: São títulos de dívida emitidos por empresas para financiar projetos, por exemplo. Algumas debêntures também são isentas de imposto de renda, por serem ligadas a projetos de infraestrutura (incentivados pelo governo) – não à toa são chamadas de “debêntures incentivadas”.

Diferença entre Investimentos com e sem cobrança de Imposto de Renda (IR)

Considerando as características descritas acima, os investimentos de renda fixa também se diferenciam em relação à tributação.

Nos produtos como CDBs, títulos do Tesouro Direto e debêntures comuns, o imposto cobrado do investidor será sobre os rendimentos – ou seja, sobre os lucros obtidos no período investido (não sobre o valor total investido).

A alíquota de imposto de renda cobrada irá variar conforme o período em que o dinheiro estiver investido. Quanto mais tempo você mantiver o investimento, menos imposto paga – de acordo com a seguinte regra:

| Até 180 dias: | 22,50% |

| De 181 a 360 dias: | 20% |

| De 361 a 720 dias: | 17,50% |

| Acima de 721 dias: | 15% |

Já as LCI/LCA, os CRI/CRA e as debêntures incentivadas não têm essa “mordida do leão”, ou seja, todo o lucro gerado vai para o bolso do investidor.

Nesse cenário, é importante calcular o rendimento líquido atrelado a títulos de renda fixa, especialmente ao comparar investimentos isentos e não isentos. Um título que remunere um percentual maior do CDI, por exemplo, nem sempre proporcionará o maior rendimento final, após considerado o imposto cobrado.

A tabela abaixo ilustra essa dinâmica – em simulação que diferencia o valor líquido de investimentos com diferentes rentabilidades atreladas ao CDI, com e sem a cobrança de IR. O exercício considera uma aplicação de R$1.000,00, pelo período de 2 anos, e CDI hipotético de 10,4% ao ano em todo o período.

| Rentabilidade | Isento | Não isento (15%) |

| 90% do CDI | R$ 1.195,02 | R$ 1.165,77 |

| 91% do CDI | R$ 1.197,38 | R$ 1.167,77 |

| 92% do CDI | R$ 1.199,75 | R$ 1.169,78 |

| 93% do CDI | R$ 1.202,11 | R$ 1.171,80 |

| 94% do CDI | R$ 1.204,49 | R$ 1.173,81 |

| 95% do CDI | R$ 1.206,86 | R$ 1.175,83 |

| 96% do CDI | R$ 1.209,24 | R$ 1.177,86 |

| 97% do CDI | R$ 1.211,63 | R$ 1.179,89 |

| 98% do CDI | R$ 1.214,02 | R$ 1.181,92 |

| 99% do CDI | R$ 1.216,42 | R$ 1.183,95 |

| 100% do CDI | R$ 1.218,82 | R$ 1.185,99 |

| 101% do CDI | R$ 1.221,22 | R$ 1.188,04 |

| 102% do CDI | R$ 1.223,63 | R$ 1.190,08 |

| 103% do CDI | R$ 1.226,04 | R$ 1.192,14 |

| 104% do CDI | R$ 1.228,46 | R$ 1.194,19 |

| 105% do CDI | R$ 1.230,88 | R$ 1.196,25 |

| 106% do CDI | R$ 1.233,31 | R$ 1.198,31 |

| 107% do CDI | R$ 1.235,74 | R$ 1.200,38 |

| 108% do CDI | R$ 1.238,18 | R$ 1.202,45 |

| 109% do CDI | R$ 1.240,62 | R$ 1.204,52 |

| 110% do CDI | R$ 1.243,06 | R$ 1.206,60 |

Como podemos observar, um investimento que remunere 110% do CDI bruto nas condições descritas, por exemplo, teria uma remuneração levemente menor que um investimento isento remunerando 95% do CDI.

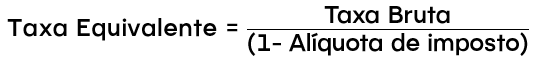

Como calcular a isenção de Imposto na Renda Fixa?

O cálculo do retorno final após a isenção de Imposto de Renda em títulos de Renda Fixa pode ser feito de forma aproximada por meio da equação abaixo:

Os cálculos para chegarmos ao resultado para ativos com pagamento de juros periódicos (como CRAs, CRIs e debêntures incentivadas) e com remunerações que não sejam prefixadas (como IPCA+ ou %CDI) são mais complexos, mas a fórmula acima poderá servir como um bom guia.

A partir dessa conta, fica mais fácil analisar as taxas equivalentes para realizar uma comparação mais justa. Por esse motivo, em nossa carteira de Renda Fixa, divulgamos o percentual de rentabilidade dos ativos também demonstrando a equivalência – a taxa que chamamos de gross up.

Confira nossa carteira de renda fixa aqui.

Selecionando títulos além da taxa

Vale destacar, entretanto, que a taxa de rentabilidade é apenas uma das variáveis a serem consideradas ao investir em renda fixa. Entre outras importantes variáveis estão: o prazo de vencimento do título, o pagamento ou não de cupons (juros periódicos) e o risco do emissor da dívida.

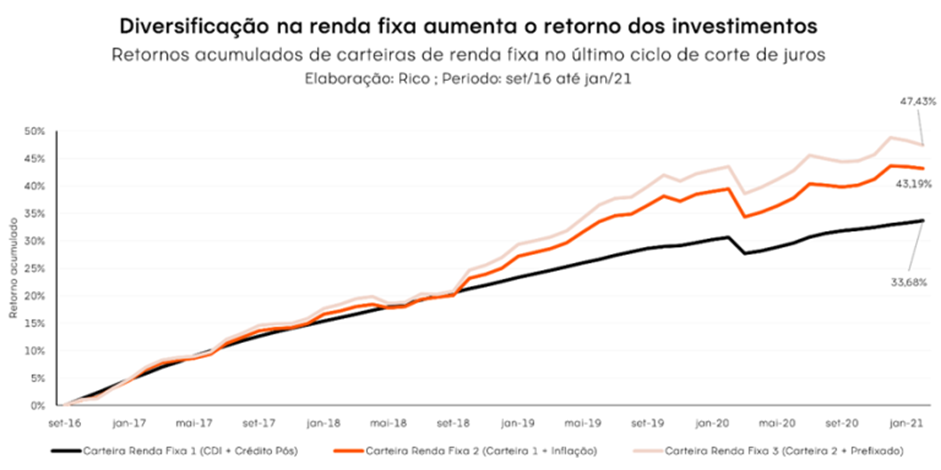

Além disso, é importante não deixar de fora a “boa e velha” diversificação da sua carteira. Ao montar sua carteira de renda fixa, assim como na renda variável, é importante diversificar seus ativos entre diferentes emissores e setores. Assim, você reduz a probabilidade de movimentos bruscos em sua carteira, além da vulnerabilidade diante de eventos inesperados – otimizando ganhos e reduzindo perdas.

Diversificar sua carteira com diferentes tipos de remuneração também é uma forma de se proteger e pode ainda beneficiar seus retornos – como demonstramos no gráfico abaixo, e explicamos nesse texto.

Mas afinal, qual a melhor opção: com ou sem isenção de IR?

Depois de comparar a taxa equivalente e outros fatores mencionados acima, para quem está confortável com prazos mais longos, investimentos isentos como LCI, LCA, CRI, CRA e debêntures incentivadas podem ser bastante atraentes.

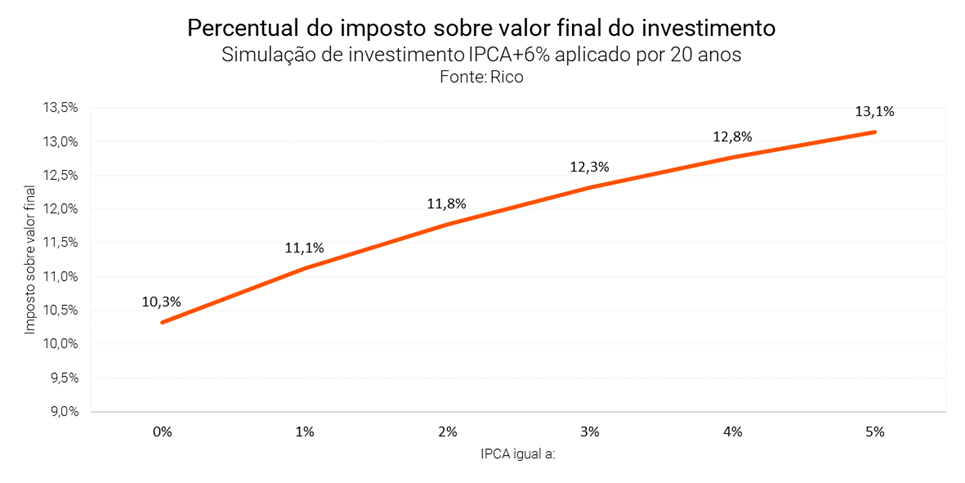

Especialmente para investimentos com remuneração atrelada ao IPCA, a escolha por ativos isentos oferece uma vantagem adicional no atual cenário econômico, em que o controle da inflação segue como um desafio para a economia brasileira. Afinal, quanto maior for a inflação do período, maior será a rentabilidade bruta do título, fazendo com que a alíquota de imposto seja mais relevante na comparação.

Vale lembrar que, para sua reserva de emergência, sua prioridade deverá ser sempre a liquidez, ou seja, a disponibilidade do dinheiro para ser usado em imprevistos, e a segurança. Assim, CDBs de liquidez diária emitidos por instituições sólidas e Tesouro Selic seguem como boas escolhas, mesmo considerando a cobrança de imposto de renda.

Confira aqui nossas recomendações atualizadas para renda fixa.

Elaborado por:

Bruna Sene, CNPI-T 6928

1) Este relatório de análise foi elaborado pela Rico Investimentos, que é uma marca da XP Investimentos CCTVM S.A. (“Rico”) de acordo com todas as exigências previstas na Resolução CVM nº 20/2021, tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A Rico não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

2) Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

3) O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação à Rico e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela Rico.

4) O analista responsável pelo conteúdo deste relatório e pelo cumprimento da Resolução CVM nº 20/2021 está indicado acima, sendo que, caso constem a indicação de mais um analista no relatório, o responsável será o primeiro analista credenciado a ser mencionado no relatório.

5) Os analistas da Rico estão obrigados ao cumprimento de todas as regras previstas no Código de Conduta da APIMEC para o Analista de Valores Mobiliários e na Política de Conduta dos Analistas de Valores Mobiliários do Grupo XP.

6) Os produtos apresentados neste relatório podem não ser adequados para todos os tipos de cliente. Antes de qualquer decisão, os clientes deverão realizar o processo de suitability e confirmar se os produtos apresentados são indicados para o seu perfil de investidor. Este material não sugere qualquer alteração de carteira, mas somente orientação sobre produtos adequados a determinado perfil de investidor.

7) A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes.

8) Este relatório é destinado à circulação exclusiva para a rede de relacionamento da Rico. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da Rico.

9) SAC. 0800 774 0402. A Ouvidoria da Rico tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800-722-3730.

10) O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da Rico: https://www.rico.com.vc/custos. 11) A Rico se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

12) A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes, médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

13) Antes de qualquer decisão, os clientes deverão realizar o processo de suitability e confirmar se os produtos apresentados são indicados para o seu perfil de investidor.