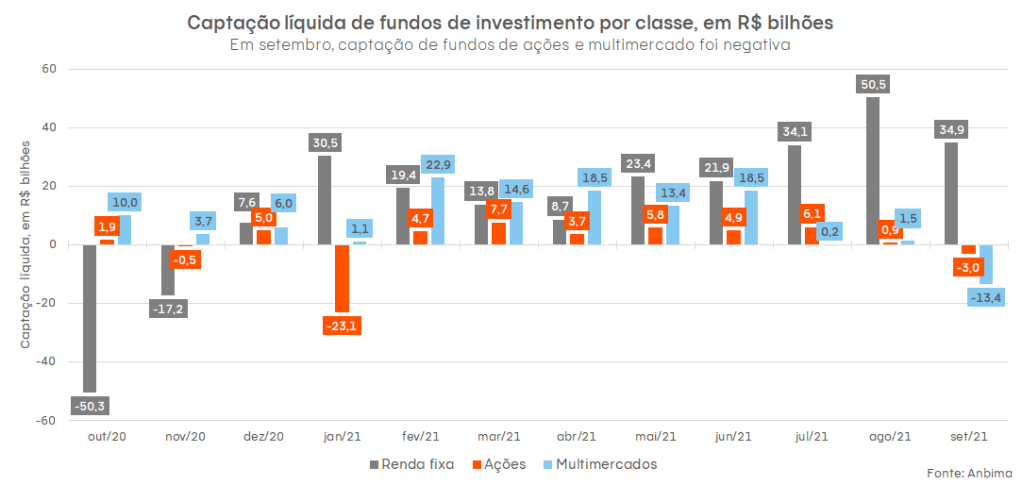

- Os relatórios de captação de fundos da Anbima mostram que o rouba-monte do mercado está levando muito dinheiro para a renda fixa;

- Enquanto isso, os fundos de ações e multimercado apresentam resgastes notórios;

- Talvez você já soubesse disso, mas sabe como isso pode afetar seus investimentos?

- Explicamos melhor os impactos dessas mudanças aqui!

Se você leu as notícias nos últimos dias, viu vários fatores que causam volatilidade nas manchetes: inflação em alta, juros futuros (que medem a expectativa de risco do mercado) subindo, instabilidade política, incertezas na economia… A lista é grande, e com certeza perguntas desse tipo andam rondando seu pensamento:

“Para onde vai o mercado agora?”

“Tá na hora de tirar meu dinheiro daquele fundo?”

“Será que vou perder dinheiro?”

Tantos questionamentos levaram muitos investidores a tirar seu dinheiro de ativos mais arriscados, o que vemos não só na Bolsa — o Ibovespa anda passando por perdas em sequência —, mas também nos números de captação e resgate de fundos.

Em busca do retorno perdido

Depois um longo período com a Selic baixa, chegando ao mínimo de 2% ao ano em agosto de 2020, no auge global da pandemia, muitos investidores foram em busca de retornos mais altos em territórios mais arriscados, e a captação de fundos de ações e multimercado disparou.

Como vários ativos de renda fixa tem seus retornos atrelados ao valor da Selic, esses investimentos deixaram de ser vantajosos até mesmo se comparados à inflação, e muita gente correu para investir em fundos de investimentos que brilhavam mais aos olhos.

Agora, o cenário mudou: o Banco Central vem emendando aumento atrás de aumento da taxa básica de juros (a próxima decisão da Selic, aliás, é nessa quarta, e nosso time de economiaacha que ela deve ir para 7,75%), em um esforço para conter a inflação acelerada que gerou uma corrida para as montanhas da renda fixa.

Com o IPCA em 12 meses batendo em 10%, crise hídrica puxando os preços da energia elétrica pra cima e instabilidades no cenário macro a um ano das eleições, nossa velha amiga volatilidade dá as caras e os ativos mais arriscados (como ações e ETFs) costumam sofrer mais.

Segundo o relatório de fundos de investimento da Anbima, os fundos de ações e multimercado, que investem parte do patrimônio em renda variável, tiveram captação líquida (total de aportes menos o total de resgates) negativa em setembro, respectivamente de -R$3 bilhões e -R$ 13,4 bilhões. Ou seja, mais dinheiro foi retirado que aplicado nesses fundos durante o mês. Os fundos de renda fixa, por outro lado, tiveram saldo positivo de R$ 34,9 bilhões — o número está com tendência de alta desde o final de 2020.

A dinâmica parece a do rouba-monte, aquele jogo de cartas que o vencedor é aquele que mais cartas possuir na mão, com bolos de carta passando de uma mão para outra durante o jogo todo. O dinheiro ora vai pra um lado, ora para o outro — no momento, a renda fixa está com o monte mais alto.

Como isso impacta o mercado?

Com muita gente migrando para a renda fixa atrás de mais estabilidade, os fundos dessa categoria começam a comprar cada vez mais títulos de crédito no mercado para alocar a grana que está chegando.

Mais demanda leva à alta nos preços, o que acaba diminuindo o spread dos papéis. Pera, spread o que mesmo? Spread, basicamente, é o diferencial entre duas taxas de juros. Neste caso, estamos falando do spread de crédito, ou seja, quanto um determinado ativo remunera acima da taxa de juros (Selic ou CDI). Quanto maior for o volume de dinheiro “procurando” esses títulos de renda fixa, maior será o preço deles, dado que a oferta ainda demora um tempo para alcançar a demanda quando temos uma mudança de tendência.

Isso causa dois efeitos principais

1- Na renda fixa, quanto maior o preço, menor a taxa. Para entender isso melhor, segue um exemplo: pense numa gangorra com duas pessoas sentadas, uma em cada ponta, com o mesmo peso. Se mais uma pessoa sentar em um dos lados ou mesmo uma delas sair da gangorra, a outra ponta vai se mexer de forma proporcional para encontrar o novo equilíbrio, certo?

Numa emissão de dívida (nossa renda fixa) é exatamente isso que acontece. Se a empresa “Tio Patinhas S.A.” emite uma dívida para captar R$ 10 milhões emprestados, pagando juros de 10% ao ano ao longo de 3 anos, é exatamente isso que ela terá que pagar quando o título vencer. Porém, no meio do caminho, por variáveis macroeconômicas ou da própria empresa, essa dívida pode perder seu valor, muitas vezes porque o mercado passou a temer mais um calote — isso é compensado na sua taxa, que vai ter que subir para chegar no mesmo valor final no vencimento. O contrário também é verdade, assim como nos movimentos de uma gangorra.

2- Ofertas novas de papéis vão aparecer, mas com taxas (spreads) cada vez menos atraentes. Ou seja, isso requer que o(a) investidor(a) seja cada vez mais exigente na escolha de títulos de renda fixa.

“Nossa, então renda fixa já era!” Não, muito pelo contrário. A renda fixa segue sendo fundamental na diversificação dos investimentos e ser mais seletivo não significa não investir nesse mercado.

Importante reforçar: o Brasil é um dos poucos países do mundo que possuí títulos de renda fixa com ganhos reais (descontados da inflação) elevados. Você consegue encontrar papéis com vencimentos mais longos que remuneram próximo de IPCA + 5% ao ano, o que é bem razoável.

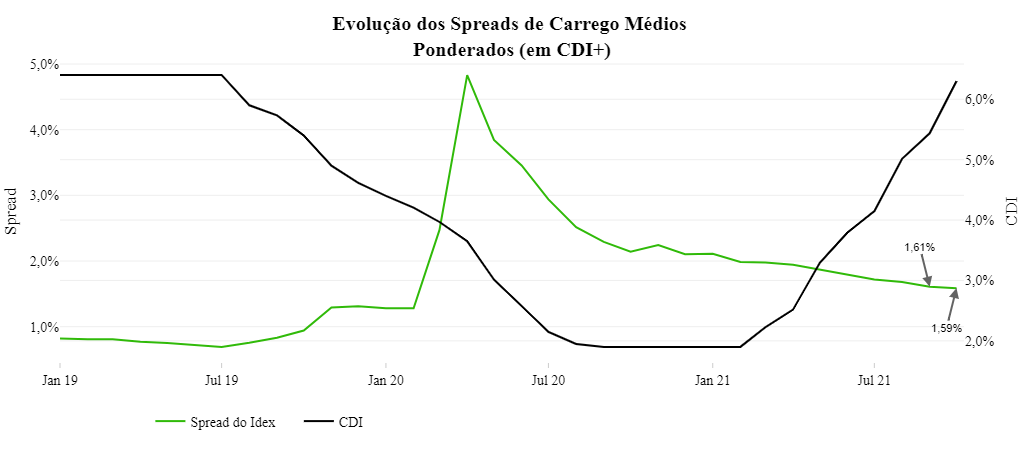

Dito isso, o spread médio dos títulos que compõe o Idex, índice da JGP que acompanha o mercado de crédito privado, mostra essa tendência de queda nos últimos meses. Desde o começo do ano, o spread médio de títulos indexados ao CDI vêm caindo, enquanto o próprio CDI sobe na esteira das elevações da taxa Selic.

Parece contraditório, já que os títulos tem seu rendimento atrelado ao CDI, mas não é: a explicação é que os preços de compra têm subido mais rápido que os juros pagos como rendimento, e esse comportamento não deve mudar tão cedo.

Além disso, a bolsa também sofre: quanto menos dinheiro entrando em fundos que investem nela, menor o fluxo entrando em ativos de renda variável. É como se a bolsa fosse “perdendo o gás” e desacelerando lentamente, e os investidores sentem esse desânimo no bolso.

Tá, e os meus investimentos?

Vendo seus investimentos no negativo, muita gente se assusta e resgata o dinheiro tentando fazer uma contenção de danos. No entanto, como sempre falamos aqui, tomar decisões baseadas em medo não é uma boa. Além da diminuição do fluxo de dinheiro para a bolsa ser uma questão de curto prazo, volatilidade faz parte do jogo quando investimos em renda variável, e sempre vai dar as caras de novo.

O investimento em renda variável pede mais estômago para passar pelos momentos de baixa, e ajuda manter o foco na sua estratégia e visão de longo prazo. Um bom jeito de se preparar para essas oscilações é montar uma carteira diversificada em classes de ativos — um pouco de ações aqui, um pouco de renda fixa ali, uma pitada de títulos indexados à inflação e mais ingredientes especiais, todos dosados com sabedoria, ajudam a passar por momentos de turbulência.

Confira nosso Guia da Rico para Mercados Volatéis, que explica mais sobre como investir em um cenário de incerteza que volta e meia aparece de novo aqui no Brasil.