Viajar para o exterior é um sonho para muitos brasileiros, mas a alta constante do dólar nos últimos anos tem tornado essa realidade mais desafiadora. Para quem já tem uma viagem marcada, as preocupações aumentam, já que os custos no destino — como hospedagem, alimentação e passeios — podem pesar ainda mais no orçamento. A boa notícia é que, com um planejamento financeiro bem elaborado e algumas estratégias inteligentes, é possível minimizar os impactos das oscilações cambiais e aproveitar ao máximo a experiência de viagem. Nesta análise, você encontrará orientações práticas para enfrentar a alta do dólar, manter o controle sobre os gastos e transformar sua viagem em uma experiência inesquecível que se ajusta ao seu orçamento.

A alta do dólar e seus fatores

A valorização do dólar em relação ao real reflete um cenário menos favorável para a moeda brasileira devido a questões que estão ocorrendo tanto no Brasil quanto no exterior. Fatores como as incertezas fiscais internas e expectativas sobre a nova gestão nos Estados Unidos têm gerado instabilidade nos mercados, aumentando a percepção de risco entre investidores e contribuindo para a alta da moeda americana.

Confira nesta análise o que move o dólar, o que esperar para a moeda nos próximos meses e como investir em dólares.

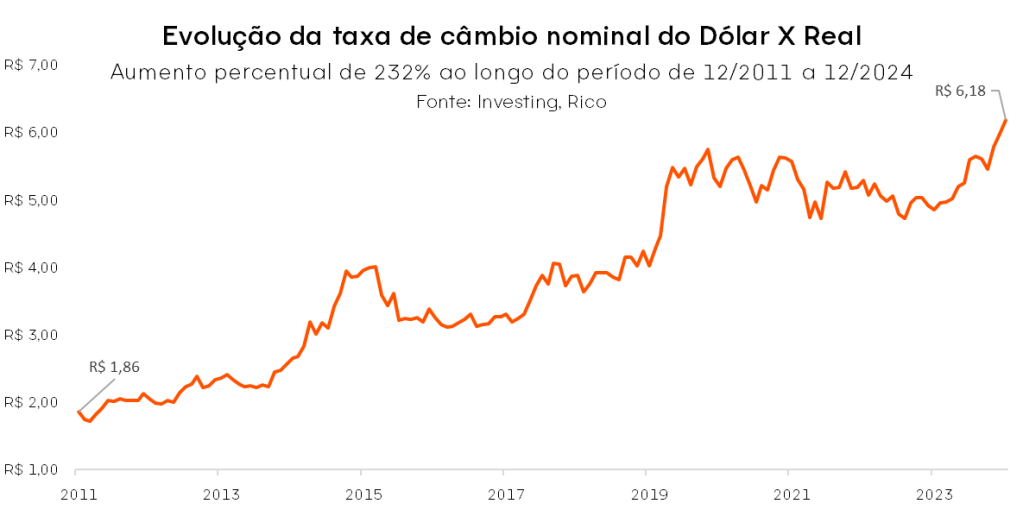

Historicamente, o dólar tem demonstrado uma trajetória de alta em relação ao real. A taxa de câmbio nominal, que representa o valor de uma moeda em relação a outra sem considerar os efeitos da inflação, é um dado que pode ilustrar essa dinâmica. Por exemplo, de acordo com dados do Banco Central, a taxa de câmbio nominal era de R$ 1,86 em dezembro de 2011 e alcançou R$ 6,18 em dezembro de 2024. Essa elevação evidencia a valorização do dólar frente ao real ao longo dos anos.

A taxa de câmbio nada mais é do que o preço de uma moeda estrangeira em relação ao real, ou seja, quanto custa em reais para comprar um dólar. Quando o dólar sobe, os custos das viagens internacionais também aumentam, afetando desde as passagens e hospedagem até a alimentação e os passeios.

No entanto, com algumas estratégias práticas, é possível contornar esses desafios e aliviar o impacto no bolso. A seguir, você encontrará dicas essenciais para driblar a alta do dólar e aproveitar sua experiência internacional sem comprometer o orçamento.

Estratégias para mitigar o impacto da alta do dólar

Para quem já está com a viagem marcada ou pretende viajar em breve, há diversas estratégias para mitigar os efeitos da desvalorização da nossa moeda no orçamento da viagem. Confira a seguir as 6 dicas práticas para driblar a alta do dólar:

1) Organize o orçamento da viagem

O primeiro passo para organizar sua viagem internacional, especialmente em tempos de alta do dólar, é revisar cuidadosamente o orçamento.

Separe suas despesas em categorias, como transporte, hospedagem, alimentação, passeios e compras. Identifique as prioridades e elimine ou substitua gastos que não são essenciais. Por exemplo, você pode optar por passeios gratuitos ou com descontos e explorar restaurantes menos turísticos, que oferecem boa comida a preços mais acessíveis.

Além disso, avalie quanto você pode gastar na viagem. Estime os custos diários no destino, incluindo transporte, alimentação, passeios e compras. Esse cuidado ajuda a evitar surpresas e mantém o controle financeiro.

2) Antecipe despesas sempre que possível

Antecipar gastos pode ser outra estratégia inteligente. Comprar ingressos para atrações e reservar serviços com antecedência protege contra futuras oscilações cambiais e facilita o planejamento financeiro.

3) Use ferramenta de controle

Utilizar ferramentas como planilhas é essencial para manter o controle sobre suas despesas e garantir que o planejamento esteja alinhado com seus objetivos.

Clique aqui e baixe a planilha de gastos pessoais da Rico. É 100% digital e gratuita. Dê o primeiro passo para organizar sua vida financeira!

4) Diversifique os meios de pagamento

A escolha da melhor forma de pagamento depende de diversos fatores, incluindo o destino, o perfil do viajante e o orçamento disponível. A seguir, analisamos os prós e contras das 4 principais opções disponíveis:

Dinheiro em espécie: É uma das opções mais acessíveis e práticas para pequenos gastos diários, como transporte, alimentação e lembranças. Ele possui a vantagem de um IOF reduzido (1,1% atualmente), sendo a modalidade com a menor tributação na conversão de moeda. Porém, é necessário cautela devido ao risco de perda ou roubo. Para evitar problemas, leve apenas o necessário para despesas menores e distribua o valor em diferentes locais na bagagem e na carteira, respeitando as regras de transporte de valores do país.

Cartão pré-pago: É uma excelente ferramenta para quem deseja maior previsibilidade nos gastos, pois permite travar a cotação do dólar no momento da recarga. Além disso, é mais seguro que o dinheiro em espécie, já que pode ser bloqueado em caso de perda ou roubo. Contudo, é fundamental estar atento às taxas de recarga e saques, que podem variar conforme a instituição emissora, além do IOF de 4,38% vigente atualmente o que significa que uma compra de R$ 100 geraria uma taxa de R$ 4,38.

Cartão de crédito: Oferece praticidade e segurança, sendo indispensável para emergências ou compras pontuais durante a viagem. Entretanto, apresenta um IOF de 4,38% e o câmbio aplicado é o da data de processamento da compra, o que pode gerar valores inesperados devido às oscilações da moeda. Por isso, seu uso deve ser moderado. Alguns cartões oferecem benefícios como seguro-viagem e programas de recompensas, que podem agregar valor ao planejamento.

O cartão Rico Visa Infinite, por exemplo, leva essa vantagem a outro nível. Com ele, você recebe até 1% de investback, um cashback transformado diretamente em investimento. Esse valor é automaticamente aplicado em um fundo de renda fixa, oferecendo potencial de rendimento superior à poupança e com liquidez imediata para resgates.

Conta global: Essa modalidade tem se destacado como uma alternativa prática e econômica para lidar com a alta do dólar. Trata-se de contas correntes que podem ser abertas ainda no Brasil. Geralmente, o processo é simples, pode ser realizado pelo celular e, dependendo da instituição escolhida, é gratuito.

Com um IOF reduzido (1,1%) nas transferências, as contas globais permitem converter reais para dólares ou outras moedas com taxas mais competitivas. Além disso, possibilitam realizar conversões de forma gradual, o que ajuda a suavizar os impactos das flutuações cambiais. O saldo em moeda estrangeira pode ser acessado por meio de um cartão vinculado à conta, sendo ideal para compras e saques no exterior.

Antes de optar por essa modalidade, é importante verificar as tarifas de manutenção ou transferência cobradas pela instituição para garantir que seja uma escolha realmente vantajosa.

Qual meio de pagamento escolher?

Entre os 4 meios de pagamento, o cartão pré-pago oferece maior controle financeiro ao travar a cotação no momento da recarga, enquanto o cartão de crédito é mais adequado para emergências ou compras pontuais, devido à sua praticidade, apesar da incerteza cambial. O dinheiro em espécie e contas globais têm a vantagem de garantir o câmbio no momento da compra, ao contrário do cartão de crédito, que depende da cotação no dia do processamento, adicionando incertezas.

Além disso, a troca em casas de câmbio reduz o IOF para 1,1%, representando uma economia em relação à alíquota de 4,38% aplicada aos cartões. Com o dólar em patamar elevado, adotar essa estratégia ajuda a equilibrar o orçamento durante a viagem.

A melhor abordagem é diversificar: leve uma pequena quantia em espécie para gastos menores, utilize o cartão pré-pago para despesas principais e mantenha o cartão de crédito como opção para imprevistos.

5) Compre dólar aos poucos

Agora vamos a uma dúvida comum entre os viajantes: é uma boa ideia comprar dólar mesmo em tempos de alta? Sim, a compra de moeda deve ser feita de forma gradual, aproveitando dias de cotações mais favoráveis. Essa estratégia ajuda a diluir o impacto das flutuações cambiais, construindo um preço médio mais vantajoso e reduzindo a exposição a picos de alta.

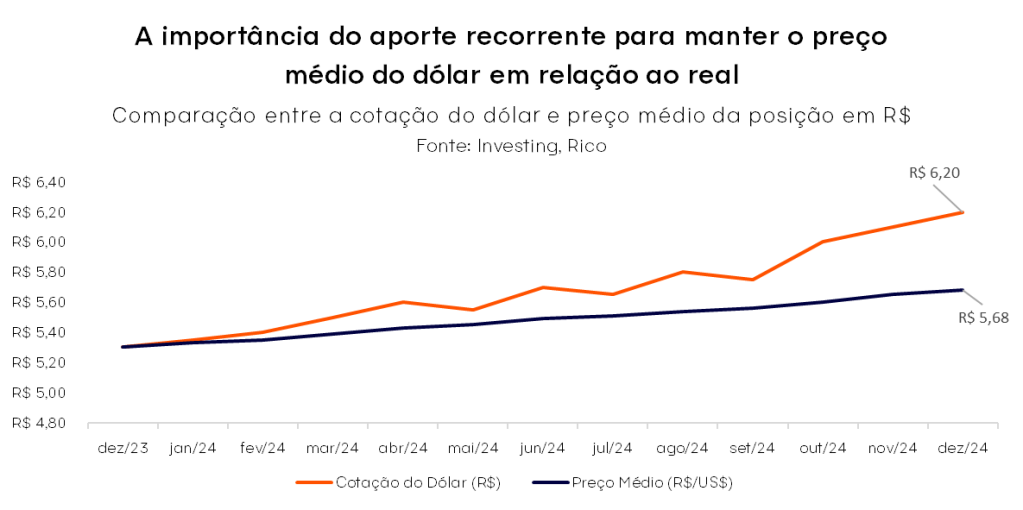

Aqui está uma simulação que ilustra a compra mensal de 200 dólares entre dezembro de 2023 e dezembro de 2024. A simulação também calcula o preço médio ao longo do período, demonstrando os benefícios da disciplina nas compras mensais.

Para a simulação, consideramos os seguintes pontos:

– Compra mensal fixa de 200 dólares.

– Cotações simuladas baseadas na cotação do dólar em cada um dos períodos.

– Cálculo do preço médio acumulado ao longo do tempo.

| Mês | Cotação do Dólar (R$) | Valor Pago (R$) | Acumulado em US$ | Acumulado em R$ | Preço Médio (R$/US$) |

| Dez/2023 | 5.30 | 1,060.00 | 200 | 1,060.00 | 5.30 |

| Jan/2024 | 5.35 | 1,070.00 | 400 | 2,130.00 | 5.33 |

| Fev/2024 | 5.40 | 1,080.00 | 600 | 3,210.00 | 5.35 |

| Mar/2024 | 5.50 | 1,100.00 | 800 | 4,310.00 | 5.39 |

| Abr/2024 | 5.60 | 1,120.00 | 1,000 | 5,430.00 | 5.43 |

| Mai/2024 | 5.55 | 1,110.00 | 1,200 | 6,540.00 | 5.45 |

| Jun/2024 | 5.70 | 1,140.00 | 1,400 | 7,680.00 | 5.49 |

| Jul/2024 | 5.65 | 1,130.00 | 1,600 | 8,810.00 | 5.51 |

| Ago/2024 | 5.80 | 1,160.00 | 1,800 | 9,970.00 | 5.54 |

| Set/2024 | 5.75 | 1,150.00 | 2,000 | 11,120.00 | 5.56 |

| Out/2024 | 6.00 | 1,200.00 | 2,200 | 12,320.00 | 5.60 |

| Nov/2024 | 6.10 | 1,220.00 | 2,400 | 13,540.00 | 5.65 |

| Dez/2024 | 6.20 | 1,240.00 | 2,600 | 14,780.00 | 5.68 |

Resultado da simulação:

– Total em dólares acumulado: 2.600 dólares.

– Total pago em reais: R$ 14.780,00.

– Preço médio final: R$ 5,68 por dólar.

Nessa simulação, conclui-se que o preço médio do dólar foi menor do que as cotações mais altas registradas no final do período. Isso ocorre porque o investidor aproveitou os meses iniciais, quando as cotações estavam mais baixas, diluindo o impacto das altas posteriores.

Dessa forma, a compra gradual de moeda estrangeira ao longo do tempo é uma estratégia eficaz para suavizar as oscilações do câmbio e evitar picos desfavoráveis, proporcionando maior controle sobre os custos. Além disso, essa abordagem protege o investidor de que sua viagem se torne inviável em caso de uma alta do dólar nas vésperas da viagem.

6) Invista até o grande dia

Investir o valor destinado à viagem em aplicações seguras e rentáveis é uma estratégia eficiente para proteger seu orçamento e maximizar seus recursos. O rendimento obtido pode ser usado para cobrir gastos imprevistos, como uma alta inesperada no dólar, despesas médicas ou até mesmo para complementar despesas com passeios, compras ou melhorias na hospedagem.

O Tesouro Selic, por exemplo, é uma opção de investimento em renda fixa considerada de baixo risco, ideal para objetivos de curto prazo. Ele oferece liquidez diária e acompanha a taxa básica de juros da economia (a Selic).

De acordo com a projeção dos nossos especialistas, a Taxa Selic, atualmente em 12,25%, deve continuar oferecendo uma rentabilidade atrativa para quem investe em produtos atrelados a ela, com expectativa de alcançar 15,5% em 2025.

Para ilustrar, ao investir R$ 10.000,00 a uma taxa de 12,25% ao ano, equivalente a atual taxa Selic, o montante acumulado ao final de 12 meses seria de aproximadamente R$ 11.000,00 líquidos, ou seja, já considerando o desconto de impostos.

Essa rentabilidade representa quase 1% ao mês, um percentual muito atrativo quando pensamos em taxas de retorno de investimentos, ainda mais se levarmos em consideração que, investimentos da categoria renda fixa tem, por característica, menor risco, o que pode equilibrar os impactos da alta do dólar, proporcionando maior tranquilidade financeira e flexibilidade para sua viagem.

Para ter acesso a recomendações dos nossos analistas sobre quanto e onde investir, basta baixar o relatório gratuito aqui!

Por fim, com um planejamento financeiro cuidadoso e estratégias bem definidas, é possível minimizar os efeitos de um câmbio desfavorável e aproveitar a viagem internacional sem comprometer o orçamento. Adotar a estratégia de compra gradual de dólar, que permite construir um preço médio mais vantajoso, é uma excelente forma de suavizar as oscilações cambiais e reduzir os impactos financeiros.

Além disso, a diversificação dos meios de pagamento, o investimento em opções seguras e um orçamento bem ajustado oferecem a segurança necessária para transformar o sonho de viajar em realidade, com tranquilidade para aproveitar cada momento ao máximo.

Elaborado por:

Bruna Sene, CNPI-T 6928

1) Este relatório de análise foi elaborado pela XP Investimentos CCTVM S.A. (“XP Investimentos ou XP”) de acordo com todas as exigências previstas na Resolução CVM 20/2021, tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A XP Investimentos não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

2) Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

3) O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação à XP Investimentos e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela XP Investimentos.

4) O analista responsável pelo conteúdo deste relatório e pelo cumprimento da Resolução CVM nº 20/2021 está indicado acima, sendo que, caso constem a indicação de mais um analista no relatório, o responsável será o primeiro analista credenciado a ser mencionado no relatório.

5) Os analistas da XP Investimentos estão obrigados ao cumprimento de todas as regras previstas no Código de Conduta da APIMEC Brasil para o Analista de Valores Mobiliários e na Política de Conduta dos Analistas de Valores Mobiliários da XP Investimentos.

6) O atendimento de nossos clientes é realizado por empregados da XP Investimentos ou por assessores de investimento que desempenham suas atividades por meio da XP, em conformidade com a Resolução CVM nº 178/2023, os quais encontram-se registrados na Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários – ANCORD. O assessor de investimento não pode realizar consultoria, administração ou gestão de patrimônio de clientes, devendo atuar como intermediário e solicitar autorização prévia do cliente para a realização de qualquer operação no mercado de capitais.

7) Para fins de verificação da adequação do perfil do investidor aos serviços e produtos de investimento oferecidos pela XP Investimentos, utilizamos a metodologia de adequação dos produtos por portfólio, nos termos das Regras e Procedimentos ANBIMA de Suitability nº 01 e do Código ANBIMA de Distribuição de Produtos de Investimento. Essa metodologia consiste em atribuir uma pontuação máxima de risco para cada perfil de investidor (conservador, moderado e agressivo), bem como uma pontuação de risco para cada um dos produtos oferecidos pela XP Investimentos, de modo que todos os clientes possam ter acesso a todos os produtos, desde que dentro das quantidades e limites da pontuação de risco definidas para o seu perfil. Antes de aplicar nos produtos e/ou contratar os serviços objeto deste material, é importante que você verifique se a sua pontuação de risco atual comporta a aplicação nos produtos e/ou a contratação dos serviços em questão, bem como se há limitações de volume, concentração e/ou quantidade para a aplicação desejada. Você pode consultar essas informações diretamente no momento da transmissão da sua ordem ou, ainda, consultando o risco geral da sua carteira na tela de carteira (Visão Risco). Caso a sua pontuação de risco atual não comporte a aplicação/contratação pretendida, ou caso existam limitações em relação à quantidade e/ou volume financeiro para a referida aplicação/contratação, isto significa que, com base na composição atual da sua carteira, esta aplicação/contratação não está adequada ao seu perfil. Em caso de dúvidas sobre o processo de adequação dos produtos oferecidos pela XP Investimentos ao seu perfil de investidor, consulte o FAQ. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

8) A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes.

9) Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo assessores de investimentos da XP e clientes da XP, podendo também ser divulgado no site da XP. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos.

10) SAC. 0800 77 20202. A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800 722 3710.

11) O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da XP Investimentos: www.xpi.com.br.

12) A XP Investimentos se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

13) A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes, médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

14) Ação é uma fração do capital de uma empresa que é negociada no mercado. É um título de renda variável, ou seja, um investimento no qual a rentabilidade não é preestabelecida, varia conforme as cotações de mercado. O investimento em ações é um investimento de alto risco e os desempenhos anteriores não são necessariamente indicativos de resultados futuros e nenhuma declaração ou garantia, de forma expressa ou implícita, é feita neste material em relação a desempenhos. As condições de mercado, o cenário macroeconômico, os eventos específicos da empresa e do setor podem afetar o desempenho do investimento, podendo resultar até mesmo em significativas perdas patrimoniais. A duração recomendada para o investimento é de médio-longo prazo. Não há quaisquer garantias sobre o patrimônio do cliente neste tipo de produto.

15) O investimento em opções é preferencialmente indicado para investidores de perfil agressivo, de acordo com a política de suitability praticada pela XP Investimentos. No mercado de opções, são negociados direitos de compra ou venda de um bem por preço fixado em data futura, devendo o adquirente do direito negociado pagar um prêmio ao vendedor tal como num acordo seguro. As operações com esses derivativos são consideradas de risco muito alto por apresentarem altas relações de risco e retorno e algumas posições apresentarem a possibilidade de perdas superiores ao capital investido. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto.

16) O investimento em termos são contratos para compra ou a venda de uma determinada quantidade de ações, a um preço fixado, para liquidação em prazo determinado. O prazo do contrato a Termo é livremente escolhido pelos investidores, obedecendo o prazo mínimo de 16 dias e máximo de 999 dias corridos. O preço será o valor da ação adicionado de uma parcela correspondente aos juros – que são fixados livremente em mercado, em função do prazo do contrato. Toda transação a termo requer um depósito de garantia. Essas garantias são prestadas em duas formas: cobertura ou margem.

17) O investimento em Mercados Futuros embute riscos de perdas patrimoniais significativos. Commodity é um objeto ou determinante de preço de um contrato futuro ou outro instrumento derivativo, podendo consubstanciar um índice, uma taxa, um valor mobiliário ou produto físico. É um investimento de risco muito alto, que contempla a possibilidade de oscilação de preço devido à utilização de alavancagem financeira. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

18) ESTA INSTITUIÇÃO É ADERENTE AO CÓDIGO ANBIMA DE DISTRIBUIÇÃO DE PRODUTOS DE INVESTIMENTO.