A inflação medida pelo IPCA, nosso principal indicador de preços ao consumidor, registrou alta de 0,56% em outubro de 2024. O resultado mensal levou a métrica acumulada em dozes meses para 4,76% em outubro, acelerando em relação aos 4,42% registrados em setembro.

O patamar atingido em outubro rompeu o limite superior de 1,5 p.p. da meta de inflação do Banco Central (de 3,0%) – alimentando preocupações sobre o ritmo de alta de preços adiante e seus impactos na economia.

Meta de inflação: o que é?

O regime de metas de inflação é parte do que chamamos de política monetária – a política responsável pelo controle da quantidade de moeda em determinada economia, que fica sob a responsabilidade do Banco Central.

Esse regime determina uma meta de inflação explícita e numérica (% ao ano), a ser perseguida pelo Banco Central. No caso brasileiro, a meta de inflação atual é de 3,0%. Isso significa que o Banco Central tem a responsabilidade de controlar a alta de preços de maneira contínua, de modo que ela se mantenha no ritmo de 3,00%.

O modelo brasileiro também inclui uma banda de tolerância de 1,50 pontos percentuais para cima e para baixo. Essa “banda” serve para acomodar eventuais choques, como por exemplo uma seca que afete a produção de alimentos e eleve a inflação além do controle do Banco Central, ou uma pandemia que derrube os preços.

Caso o IPCA se mantenha acima do limite de 4,5% por seis meses consecutivos, o presidente do Banco Central deve enviar carta ao Presidente da República indicando: i) os motivos do não atingimento da meta; ii) medidas planejadas para que a inflação retome à meta; e iii) o tempo projetado para que isso se concretize.

Alimentos e energia impulsionam preços em outubro

A alta de outubro veio dentro do esperado por analistas, com o resultado apresentando poucas surpresas em relação ao projetado. Deste modo, a reação imediata observada nos mercados foi limitada, apesar do estouro da meta.

Mas isso não significa que não vimos alta substancial de preços em certas categorias, tampouco que as perspectivas adiante não preocupam – como detalhamos abaixo.

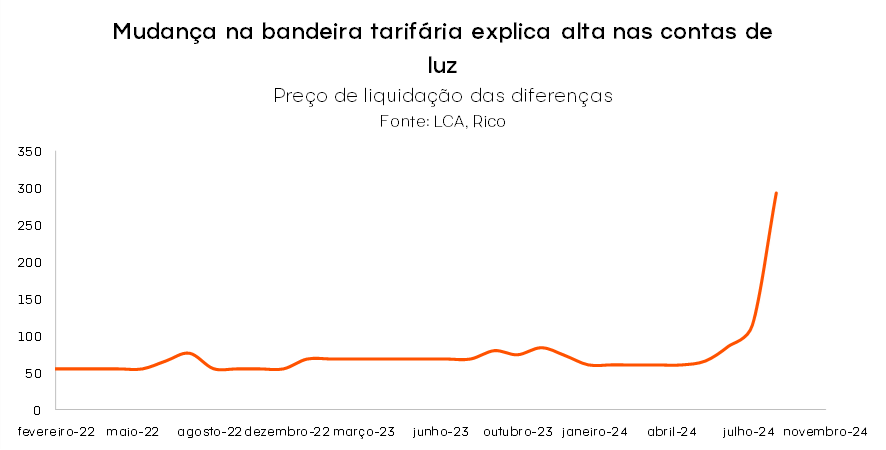

O destaque do mês ficou para o comportamento dos preços da energia elétrica e dos alimentos – assim como observado em setembro. A ativação da “bandeira vermelha 2” na tarifa de eletricidade (partindo da “bandeira vermelha 1”) explica a alta de 4,7% registrada para a categoria energia elétrica residencial no mês, refletindo a ativação de termelétricas para fornecimento de energia diante do baixo nível de chuvas em boa parte do país nos últimos meses.

Vale destacar: mais de 60% da energia no Brasil é gerada por usinas hidroelétricas. Assim, períodos de seca prolongada acabam levando à necessidade de que a geração de energia termelétrica seja impulsionada, para garantir a geração de energia no país.

Uma vez que o custo de geração de energia por termelétricas é mais alto, o sistema de “bandeiras tarifárias” (verde quando em situação normal, evoluindo até o vermelho 2) tem o objetivo de cobrir tal diferença de custo, incorrendo em “contas de luz mais caras” para famílias e empresas.

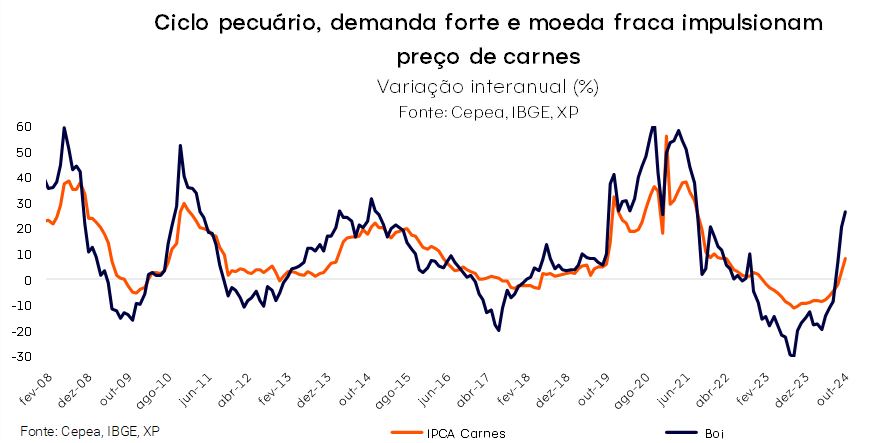

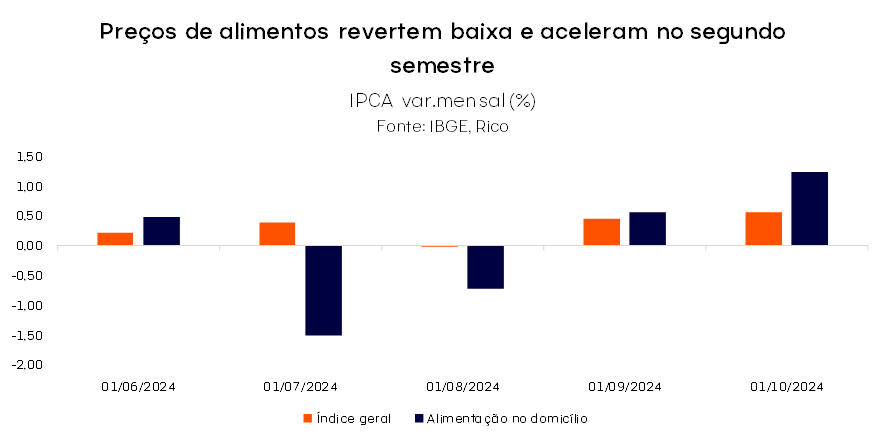

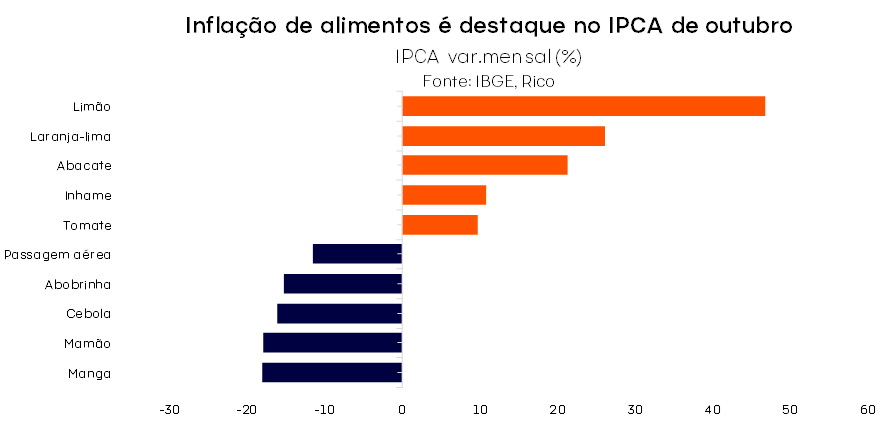

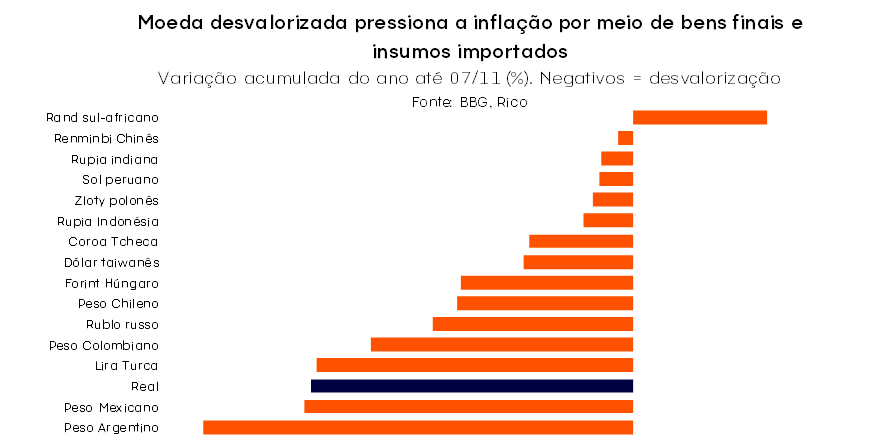

Já a inflação de alimentos foi puxada principalmente pela variação nos preços de carnes, que registraram alta de 5,8% somente em outubro – acumulando elevação de 8,33% nos últimos doze meses. Os principais motivos por trás da alta no preço das carnes incluem o momento do ciclo pecuário (específico ao abate bovino), a demanda aquecida diante da alta da renda real disponível da população, e o real despreciado – que tende a impulsionar exportações, reduzindo a oferta doméstica de proteínas.

Além das carnes, produtos lácteos e bebidas (café, principalmente) contribuíram para a alta de 1,22% observada nos preços dos alimentos no mês – uma aceleração relevante frente os 0,56% registrados no mês anterior.

Em bom português: os preços dos alimentos estão subindo, e o ano deve encerrar nesse ritmo. Para ilustrar, projetamos que a inflação de alimentos ultrapasse 8% em 2024.

Do outro lado, o destaque “positivo” do mês (ou seja, com preços menos pressionados) ficou para os preços de bens industriais, como roupas, carros e eletrodomésticos. Para ilustrar, a inflação da categoria registrou queda para 2,4%, quando consideramos a tendência dos últimos três meses, na esteira do cenário de queda de inflação global. O preço de “refrigeradores”, por exemplo, caiu aproximadamente 2% no mês.

O que esperar? Cenário adiante preocupa

Apesar de dentro do esperado pela maior parte dos analistas, e de certas boas notícias em preços industriais, o resultado de outubro reforça preocupações sobre o cenário de preços adiante.

Isso porque os últimos meses foram marcados pelo aumento de fatores de pressão inflacionária tanto no cenário doméstico quanto global – com maior protagonismo para o primeiro.

No cenário global, a recente eleição de Donald Trump à presidência americana adicionou riscos ao ambiente de inflação global, na esteira de promessas eleitorais incluindo políticas mais restritivas contra imigração, maiores tarifas e corte de impostos – todas que podem pressionar os preços na maior economia do mundo.

Além disso, o risco do agravamento de tensões geopolíticas no mundo ainda presente se somou ao potencial aumento de sanções contra países exportadores de petróleo por parte dos Estados Unidos, podendo impactar preços de combustíveis e insumos industriais no mundo.

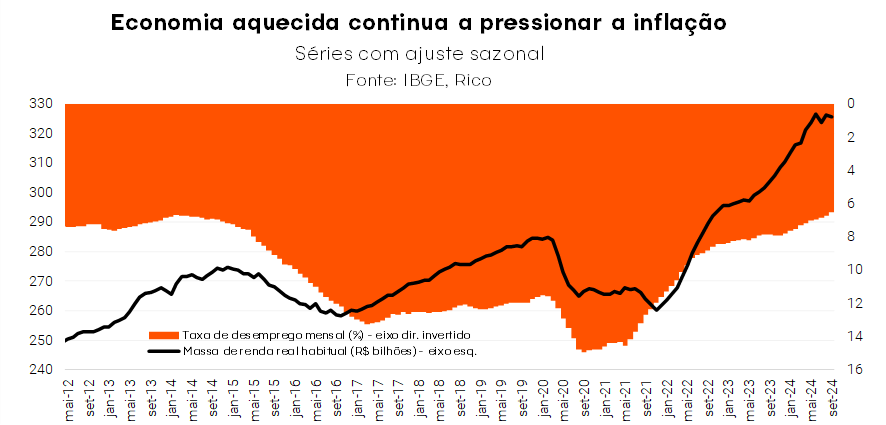

Enquanto isso, por aqui, a economia aquecida, com destaque para o mercado de trabalho e a alta da renda das famílias, adicionam pressão sobre os preços. O efeito é visto especialmente no setor de serviços, mas também em bens industriais, alimentos e bens de consumo de uma maneira geral. Afinal, com maior renda disponível, famílias tendem a elevar o consumo para além de bens essenciais.

O mercado de crédito também aquecido reforça esse cenário, ainda sem refletir a alta recente dos juros. Afinal, vale lembrar que mudanças na taxa Selic demoram um tempo para serem sentidas na economia – dinâmica que chamamos de “defasagem da política monetária”.

Em resumo: o ambiente de economia aquecida, com desemprego baixo, salários em alta e crédito abundante impulsiona a demanda das famílias por bens e serviços, pressionando os preços de maneira generalizada.

Fatores não relacionados ao aquecimento da economia (ou seja, não cíclicos) também adicionam pressão aos preços adiante: em especial, aqueles relacionados à dinâmica de preços de energia, alimentos – como falamos acima – e combustíveis.

O fiscal como risco inflacionário

Por fim, mas não menos importante, vale destacar a piora da percepção de risco fiscal como um dos principais riscos ao controle dos preços olhando para frente. Isso porque o aumento dos gastos públicos não somente contribui para elevar a demanda por bens e serviços na economia, como também impacta as expectativas de inflação e a precificação dos ativos por aqui – incluindo a nossa moeda.

Afinal, se o governo gastar muito além do que arrecada e sinalizar que seguirá impulsionando a economia, muitos entenderão que os preços seguirão pressionados adiante, influenciando efetivamente o nível da inflação no futuro (lembrando que as expectativas sobre os preços no futuro importam).

Na mesma linha, com receios de que a inflação possa corroer os ganhos a frente, investidores “colocam no preço” dos ativos brasileiros esse risco maior – e nossa moeda perde valor.

Nesse contexto, definições relacionadas a sustentabilidade e manutenção das regras fiscais vigentes (em especial o arcabouço fiscal), incluindo potenciais cortes de despesas para flexibilizar o orçamento público, seguirão centrais – e um fator de risco – para o rumo dos preços adiante.

Selic deve atingir 13,25% para trazer inflação de volta à meta

Diante do cenário descrito acima, projetamos que o IPCA encerre esse ano e o próximo acima da meta do Banco Central: em 4,9% em 2024 e 4,7% em 2025.

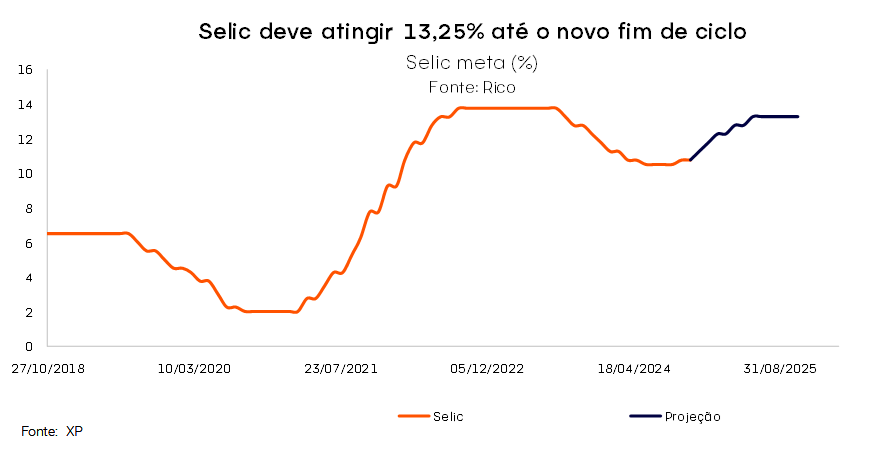

Observando seu objetivo de manter a inflação na meta, o Banco Central deve seguir atuando para reverter o cenário de alta de preços. Isso significa seguir elevando a nossa taxa básica de juros, a Selic.

Afinal, a gestão da taxa Selic é a principal ferramenta do Banco Central para controlar a variação de preços na economia – aquecendo ou desaquecendo a atividade econômica, e impactando fatores como a taxa de câmbio (com capital sendo atraído por maiores retornos, valorizando nossa moeda) e as expectativas de inflação para o futuro.

Como contamos aqui em detalhes , projetamos que a Selic atinja 13,25% em maio de 2025, quando poderá haver espaço para o início de um breve período de quedas, até o fim do ano. Porém, como destacamos, riscos seguem no radar tanto no Brasil quanto no mundo.

Como se proteger da alta de preços?

Embora não vejamos um cenário de forte reaceleração dos preços no curto prazo, a inflação segue motivo de cautela e atenção – como falamos.

Assim, proteger os investimentos contra a alta de preços segue essencial.

Títulos indexados à inflação (como o título público NTN-B 2030), emissões bancárias de instituições sólidas e com boa classificação de risco e debêntures incentivadas (sem cobrança de Imposto de Renda ao investidor) são ótimas alternativas. Falamos mais das melhores oportunidades de renda fixa aqui.

Outra classe de ativos que pode ajudar o investidor a se proteger da inflação são os fundos imobiliários. Por serem muitas vezes atrelados a índices de inflação, os FIIs podem ser excelentes aliados do investidor em um cenário ainda cauteloso com a alta de preços. Aqui te indicamos nossa carteira recomendada de Fundos Imobiliários.

Mas não só de proteção contra a inflação devem viver os investimentos nesse momento. Por isso, confira o detalhe das nossas recomendações de investimento atualizadas de acordo com o seu perfil de investidor no “Onde Investir”.

Elaborado por:

Bruna Sene, CNPI-T 6928

1) Este relatório de análise foi elaborado pela XP Investimentos CCTVM S.A. (“XP Investimentos ou XP”) de acordo com todas as exigências previstas na Resolução CVM 20/2021, tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A XP Investimentos não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

2) Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

3) O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação à XP Investimentos e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela XP Investimentos.

4) O analista responsável pelo conteúdo deste relatório e pelo cumprimento da Resolução CVM nº 20/2021 está indicado acima, sendo que, caso constem a indicação de mais um analista no relatório, o responsável será o primeiro analista credenciado a ser mencionado no relatório.

5) Os analistas da XP Investimentos estão obrigados ao cumprimento de todas as regras previstas no Código de Conduta da APIMEC Brasil para o Analista de Valores Mobiliários e na Política de Conduta dos Analistas de Valores Mobiliários da XP Investimentos.

6) O atendimento de nossos clientes é realizado por empregados da XP Investimentos ou por assessores de investimento que desempenham suas atividades por meio da XP, em conformidade com a Resolução CVM nº 178/2023, os quais encontram-se registrados na Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários – ANCORD. O assessor de investimento não pode realizar consultoria, administração ou gestão de patrimônio de clientes, devendo atuar como intermediário e solicitar autorização prévia do cliente para a realização de qualquer operação no mercado de capitais.

7) Para fins de verificação da adequação do perfil do investidor aos serviços e produtos de investimento oferecidos pela XP Investimentos, utilizamos a metodologia de adequação dos produtos por portfólio, nos termos das Regras e Procedimentos ANBIMA de Suitability nº 01 e do Código ANBIMA de Distribuição de Produtos de Investimento. Essa metodologia consiste em atribuir uma pontuação máxima de risco para cada perfil de investidor (conservador, moderado e agressivo), bem como uma pontuação de risco para cada um dos produtos oferecidos pela XP Investimentos, de modo que todos os clientes possam ter acesso a todos os produtos, desde que dentro das quantidades e limites da pontuação de risco definidas para o seu perfil. Antes de aplicar nos produtos e/ou contratar os serviços objeto deste material, é importante que você verifique se a sua pontuação de risco atual comporta a aplicação nos produtos e/ou a contratação dos serviços em questão, bem como se há limitações de volume, concentração e/ou quantidade para a aplicação desejada. Você pode consultar essas informações diretamente no momento da transmissão da sua ordem ou, ainda, consultando o risco geral da sua carteira na tela de carteira (Visão Risco). Caso a sua pontuação de risco atual não comporte a aplicação/contratação pretendida, ou caso existam limitações em relação à quantidade e/ou volume financeiro para a referida aplicação/contratação, isto significa que, com base na composição atual da sua carteira, esta aplicação/contratação não está adequada ao seu perfil. Em caso de dúvidas sobre o processo de adequação dos produtos oferecidos pela XP Investimentos ao seu perfil de investidor, consulte o FAQ. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

8) A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes.

9) Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo assessores de investimentos da XP e clientes da XP, podendo também ser divulgado no site da XP. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos.

10) SAC. 0800 77 20202. A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800 722 3710.

11) O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da XP Investimentos: www.xpi.com.br.

12) A XP Investimentos se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

13) A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes, médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

14) Ação é uma fração do capital de uma empresa que é negociada no mercado. É um título de renda variável, ou seja, um investimento no qual a rentabilidade não é preestabelecida, varia conforme as cotações de mercado. O investimento em ações é um investimento de alto risco e os desempenhos anteriores não são necessariamente indicativos de resultados futuros e nenhuma declaração ou garantia, de forma expressa ou implícita, é feita neste material em relação a desempenhos. As condições de mercado, o cenário macroeconômico, os eventos específicos da empresa e do setor podem afetar o desempenho do investimento, podendo resultar até mesmo em significativas perdas patrimoniais. A duração recomendada para o investimento é de médio-longo prazo. Não há quaisquer garantias sobre o patrimônio do cliente neste tipo de produto.

15) O investimento em opções é preferencialmente indicado para investidores de perfil agressivo, de acordo com a política de suitability praticada pela XP Investimentos. No mercado de opções, são negociados direitos de compra ou venda de um bem por preço fixado em data futura, devendo o adquirente do direito negociado pagar um prêmio ao vendedor tal como num acordo seguro. As operações com esses derivativos são consideradas de risco muito alto por apresentarem altas relações de risco e retorno e algumas posições apresentarem a possibilidade de perdas superiores ao capital investido. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto.

16) O investimento em termos são contratos para compra ou a venda de uma determinada quantidade de ações, a um preço fixado, para liquidação em prazo determinado. O prazo do contrato a Termo é livremente escolhido pelos investidores, obedecendo o prazo mínimo de 16 dias e máximo de 999 dias corridos. O preço será o valor da ação adicionado de uma parcela correspondente aos juros – que são fixados livremente em mercado, em função do prazo do contrato. Toda transação a termo requer um depósito de garantia. Essas garantias são prestadas em duas formas: cobertura ou margem.

17) O investimento em Mercados Futuros embute riscos de perdas patrimoniais significativos. Commodity é um objeto ou determinante de preço de um contrato futuro ou outro instrumento derivativo, podendo consubstanciar um índice, uma taxa, um valor mobiliário ou produto físico. É um investimento de risco muito alto, que contempla a possibilidade de oscilação de preço devido à utilização de alavancagem financeira. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

18) ESTA INSTITUIÇÃO É ADERENTE AO CÓDIGO ANBIMA DE DISTRIBUIÇÃO DE PRODUTOS DE INVESTIMENTO.