A inflação medida pelo IPCA, nosso principal indicador de preços ao consumidor, registrou alta de 0,21% em junho de 2024. O resultado mensal levou o índice para 4,23% no acumulado em doze meses, reacelerando em relação aos 3,93% registrados em maio.

Vale destacar que, apesar da elevação, o nível da inflação corrente (ou seja, o ritmo da alta de preços hoje) segue dentro do limite de tolerância da meta de inflação de 3,0% perseguida pelo Banco Central.

Meta de inflação: o que é?

O regime de metas de inflação é parte do que chamamos de política monetária – a política responsável pelo controle da quantidade de moeda em determinada economia, que fica sob a responsabilidade do Banco Central.

Esse regime determina uma meta de inflação explícita e numérica (% ao ano), a ser perseguida pelo Banco Central. No caso brasileiro, a meta de inflação atual é de 3,0%. Isso significa que o Banco Central tem a responsabilidade de controlar a alta de preços ao longo, de modo que ela se mantenha no ritmo de 3,00%.

O modelo brasileiro também inclui uma banda de tolerância de 1,50pp para cima e para baixo. Essa banda serve para acomodar eventuais choques, como por exemplo uma seca que afete a produção de alimentos e eleve a inflação além do controle do Banco Central, ou uma pandemia que derrube os preços.

Rio Grande do Sul surpreende, e “devolve” boa parte da alta de preços vista em maio

O resultado de junho veio abaixo das expectativas, trazendo boas notícias para a inflação corrente. Analistas esperavam uma alta acima do observado, em aproximadamente 0,3% no mês. Deste modo, o resultado surpreendeu positivamente, trazendo também bons detalhes entre as principais categorias de preços.

A principal surpresa (ou seja, o que levou à diferença entre o que projetamos e o resultado) veio dos preços de alimentos no Rio Grande do Sul. Era esperado que a inflação de alimentos, especialmente a categoria “in natura” (como batatas, vegetais e frutas), registrasse mais um mês de elevação – ainda refletindo os impactos da tragédia climática na região. Porém, o que se observou foi uma queda de 0,15% dos preços no estado – movimento explicado não somente pela queda dos preços de serviços (conforme esperado), mas também pela deflação vista em alimentos.

Assim, embora a categoria “alimentação no domicílio” tenha registrado alta de 0,47% no mês, com destaque para itens como leite e derivados (que subiram quase 4%), o resultado mostrou que os impactos das enchentes no RS nos preços de alimentos no país estão se dissipando mais rápido do que o antecipado.

Ainda sobre a inflação de alimentos, vale o destaque para a queda observada mais uma vez nos preços de carnes. Para se ter uma ideia, os preços de “costela” acumulam queda de mais de 11% nos últimos doze meses, enquanto o filet mignon registra queda de preços próxima a 3,5% também no mesmo período. A queda nos preços de proteínas, especialmente bovinas, segue refletindo particularidades do ciclo pecuário no Brasil, que marcaram o último ano.

Por outro lado, a inflação de produtos industrializados seguiu em tendência de elevação. Impactado especialmente por uma moeda mais fraca (lembrando que o real acumula forte desvalorização no ano), os preços de itens manufaturados – como eletrodomésticos, roupas e calçados – registraram alta de 0,13% em junho, consolidando a reversão do comportamento de baixa visto até o início desse ano.

Inflação de serviços traz sinais de alívio

Após alguns meses de “luz amarela”, a inflação de serviços de junho voltou a trazer sinais de alívio. Conforme o resultado, a métrica chamada “serviços subjacentes” (que exclui serviços com preços mais voláteis, como passagem aérea) caiu para 4,6% na média dos últimos três meses em junho, de 5,0% no mês anterior.

Vale destacar que os preços de serviços são essenciais para entender comportamento da inflação como um todo e do nível de aquecimento da economia. Isso porque os preços no setor são menos impactados por movimentos que chamamos de “oferta” (como o clima e a redução ou aumento da oferta de determinada commodity); sendo mais afetados pelo comportamento de salários, além de, claro, o nível de demanda na economia.

Assim, com um mercado de trabalho aquecido e elevados benefícios fiscais (o que impulsiona a demanda por bens e serviços), o comportamento desses preços tem seguido nos holofotes. O forte crescimento esperado para a renda disponível das famílias nesse ano – de 6% acima da inflação – ilustra essa cautela.

Um mercado de trabalho aquecido pressiona salários, com destaque para o setor de serviços, que é o que mais emprega na economia do país – em um movimento que se retroalimenta.

Nesse cenário, a desaceleração da inflação de serviços intensivos em mão de obra no mês representa boas notícias – com a média dos últimos três meses registrando sua quarta queda consecutiva, para 5,4%, de quase 7% observado em seu pico recente em fevereiro.

Inflação deve encerrar o ano em 4,0%

Esperamos que a inflação siga relativamente bem-comportada nos próximos meses, mas deve terminar o ano acima da meta do Banco Central (embora dentro do limite superior de tolerância).

Por um lado, os preços de alimentos devem seguir revertendo a alta recente relacionada às enchentes do Rio Grande do Sul, assim como a tendência de enfraquecimento gradual da inflação no setor de serviços deve seguir presente – apesar de salários ainda pressionados por um mercado de trabalho aquecido.

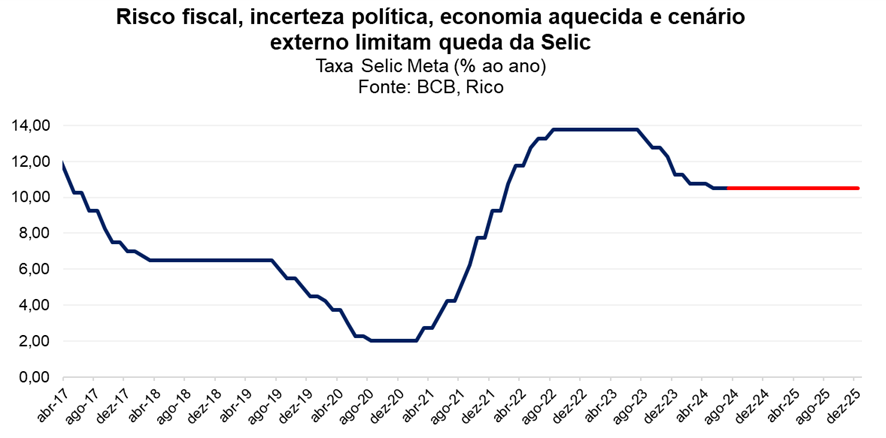

Além disso, vale lembrar dos efeitos da taxa de juros restritiva. Como detalhamos abaixo, entendemos que o Banco Central encerrou o atual ciclo de queda da taxa Selic, e deve mantê-la em 10,50% até, no mínimo, meados do ano que vem. Assim, os juros em patamar contracionista devem manter o freio na economia (mesmo que em menor magnitude do que estavam antes do recente processo de quedas na Selic) – e, consequentemente, nos preços.

Por outro lado, a recente desvalorização da nossa moeda (que chegou a atingir a marca de 5,70 reais por dólar no início de julho) deve pressionar a inflação ao longo dos próximos meses. Os impactos sobre a inflação não são imediatos, mas já devem ser percebidos, em maior medida, nos preços de alimentos nesse ano – destacam-se produtos importados, como derivados do trigo e leite. Já em produtos industrializados (como eletrodomésticos, carros e roupas), esperamos reação nos preços a partir do último trimestre deste ano, mas com maior impacto no ano que vem.

Vale destacar que uma série de produtos consumidos e utilizados em nossa produção doméstica (como alimentos e insumos industriais) são negociados em dólares e/ou importados de outros países. Deste modo, a desvalorização do real tem impacto importante no comportamento dos preços domésticos – em economia, chamamos esse efeito de pass throug.

Nesse cenário, projetamos que o IPCA encerre 2024 em 4,0%. Para 2025, esperamos uma inflação em patamar mais elevado, mas ainda acima da meta do Banco Central (de 3,00%) – encerrando o ano em 4,3%.

Apesar de inflação corrente bem comportada, riscos adiante limitam Selic aos “dois dígitos”

Para o dia a dia dos brasileiros, o processo de moderação da inflação observado desde 2023 contribuiu para a melhora da sensação de perda do poder de compra. De fato, a queda da inflação no ano tem contribuído para a elevação do rendimento médio real efetivo dos trabalhadores – que cresceu em torno de 6% em 2023.

Dito isso, além dos riscos mencionados acima (preços de serviços e mercado de trabalho aquecido), outros fatores domésticos e internacionais contribuem para limitar uma queda nos juros para além do patamar de dois dígitos.

No âmbito internacional, conflitos ainda latentes no Oriente Médio e leste europeu tem trazido forte volatilidade aos preços de petróleo, além de fretes marítimos e outras commodities, colocando em risco a inflação global. Exemplo disso é o reajuste recente nos preços de combustíveis anunciado pela Petrobras em 08 de julho (já considerado em nossa projeção para o ano).

Ainda lá fora, as últimas sinalizações do Banco Central dos Estados Unidos deixaram claro que os juros seguirão altos por mais tempo na maior economia do mundo – contribuindo para a valorização do dólar (e consequente pressão inflacionária) no mundo, inclusive por aqui.

Já no cenário doméstico, a recente piora nas perspectivas das contas públicas e elevação da incerteza política são o principal destaque. Nos últimos meses, uma série de fatores deterioraram a percepção de risco por aqui, incluindo: i) ruídos entre Executivo e Banco Central sobre a gestão da política monetária; ii) incertezas sobre a sustentabilidade das regras fiscais atuais, diante de despesas que seguem crescendo muito acima das receitas do governo; iii) intervenções do Executivo em empresas listadas na bolsa; iv) incertezas entre Governo e Congresso sobre a gestão das contas públicas.

Esse quadro de piora da percepção de risco pressiona ainda mais a nossa moeda, uma vez que essa é percebida como mais arriscada.

Além disso, a visão de insustentabilidade das contas públicas impacta as expectativas de inflação no futuro. Afinal, se o governo gastar muito além do que arrecada e sinalizar que seguirá impulsionando a economia, muitos entenderão que os preços seguirão pressionados adiante – influenciando efetivamente o nível da inflação no futuro.

Em resumo, embora a inflação siga relativamente bem comportada no curto prazo, os riscos olhando adiante limitam a continuidade da queda da taxa Selic – que deve seguir em 10,50% ao ano até o ano que vem.

Como se proteger da alta de preços?

Como falamos, embora não vejamos um cenário de forte re-aceleração dos preços, a inflação segue motivo de cautela – no Brasil e no mundo. Assim, proteger os investimentos contra a alta de preços segue essencial.

Títulos indexados à inflação, como o NTN-B 2028, debêntures de empresas sólidas e com boa classificação de risco, e fundos de inflação (fundos de investimento que investem em ativos indexados à inflação) são ótimas alternativas. Falamos mais das melhores oportunidades de renda fixa aqui.

Outra classe de ativos que pode ajudar o investidor a se proteger da inflação são os fundos imobiliários. Por serem muitas vezes atrelados a índices de inflação, os FIIs podem ser excelentes aliados do investidor em um cenário ainda cauteloso com a alta de preços.

Aqui te indicamos nossa carteira recomendada de Fundos Imobiliários.

Mas não só de proteção contra a inflação devem viver os investimentos nesse momento. Por isso, selecionamos abaixo algumas sugestões de diferentes ativos recomendados – sempre lembrando da importância da diversificação.

Vale lembrar que as recomendações sinalizadas na tabela abaixo não são as únicas possíveis, mas sim alternativas viáveis selecionadas pelos nossos especialistas para você.

Confira o detalhe dessas recomendações de investimento de acordo com o seu perfil de investidor no “Onde Investir”.

| Classe | Opção de investimento | Opção de investimento2 | Mínimo da opção mais acessível |

| Renda fixa pós-fixada | CRI Cyrela -04/2031 – 104% CDI* isento | Selection RF Light FIC Renda Fixa Crédito Privado LP | R$ 100,00 |

| Inflação | NTN-B – ago/28 – IPCA+6,01% | Debenture Energisa set/33 – IPCA+ 6,20% *isento | R$ 50,00 |

| Renda Fixa Prefixada | Tesouro Prefixado jan/2026 – 11,01% | R$ 100,00 | |

| Renda Fixa Global | Trend High Yield Americano FIM | Trend Crédito Global FIM | R$ 100,00 |

| Multimercado | Selection Multimercado FIC FIM | Kinea Atlas II | R$ 100,00 |

| Renda variável Brasil | Carteira Rico11 | Selection Ações FIC Ações | R$ 100,00 |

| Renda variável internacional | Wellington Us BDR Advisory Dólar FIC Ações BDR Nível 1 | M Global BDR Advisory Dólar FIC FIA BDR Nível I | R$ 500,00 |

| Renda variável internacional hedgeada | Trend Bolsas Globais | Trend Bolsas Emergentes | R$ 100,00 |

| Alternativos/ Fundos Imobiliários | Carteira de FIIs Rico | R$ 100,00 |