O fim da queda dos juros chegou, ao menos por hora, e Taxa Selic (nossa taxa básica de juros) foi mantida em 10,50% ao ano.

Com juros relativamente mais baixos, ações ficam mais atrativas. Abaixo te explicamos o porquê em três gráficos — e um bônus, com um motivo extra para você não deixar todos os seus investimentos atrelados ao CDI.

1) Expectativa de que juros caiam à frente beneficiam as ações

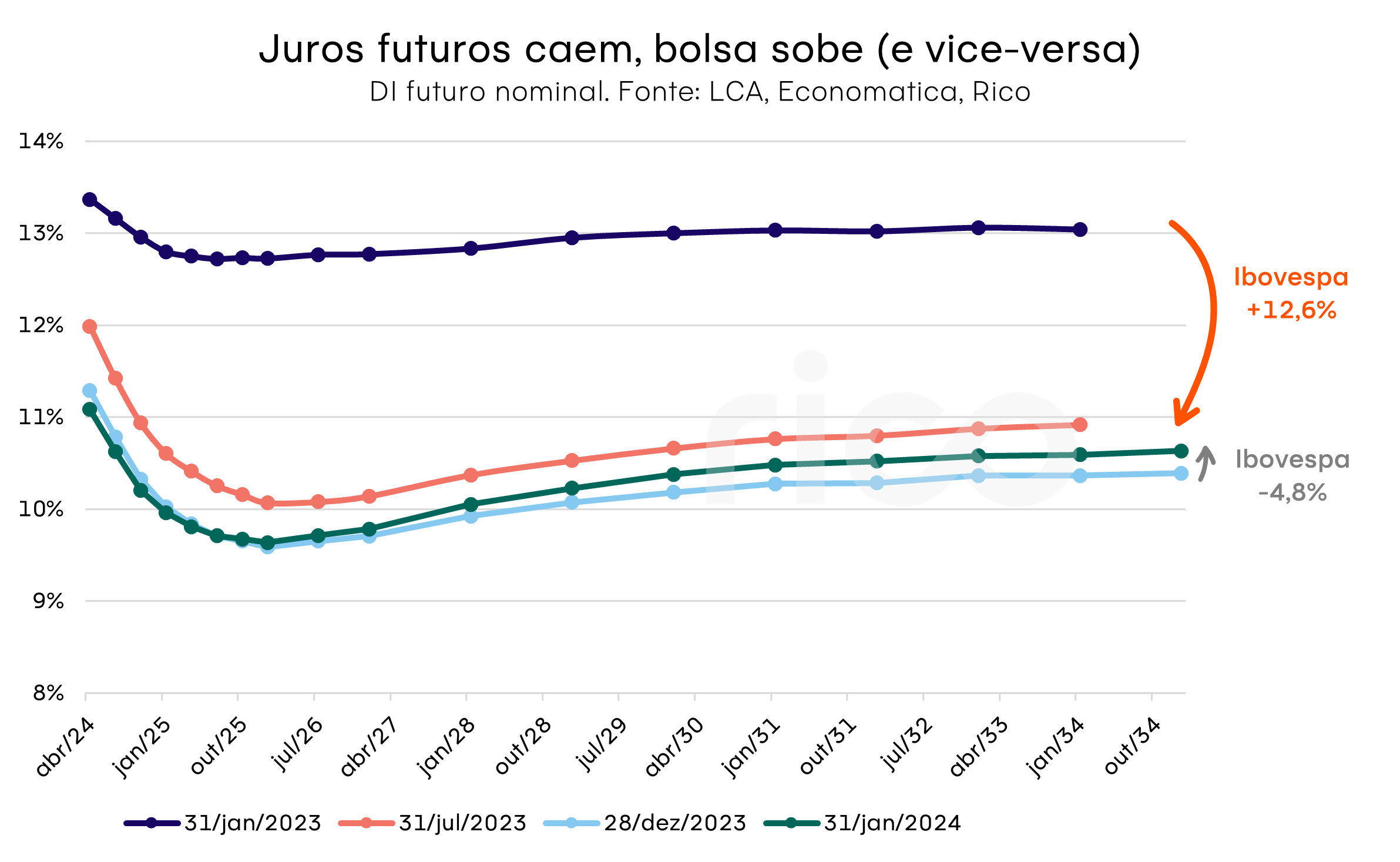

O DI futuro, que representa a expectativa do mercado para a taxa de juros adiante, caiu ao longo de 2023. Cada linha no gráfico é uma foto da expectativa do mercado para os juros adiante; assim, comparando linhas, sabemos se investidores estão esperando juros mais altos ou mais baixos que no passado.

A queda nessa expectativa, além de puxar a curva DI para baixo, também impulsiona a bolsa para cima: no período representado no gráfico, o Ibovespa subiu 12,6%. Isso acontece porque, esperando que os juros caiam, os investidores começam a perder interesse pela renda fixa e passam a prestar mais atenção nas ações como alternativa para buscar mais ganhos (em troca, claro, de mais volatilidade).

O contrário também acontece: em janeiro, com o banco central dos EUA sinalizando que não deve cortar juros tão cedo quanto o mercado esperava, o DI futuro subiu — e a bolsa caiu 4,8%.

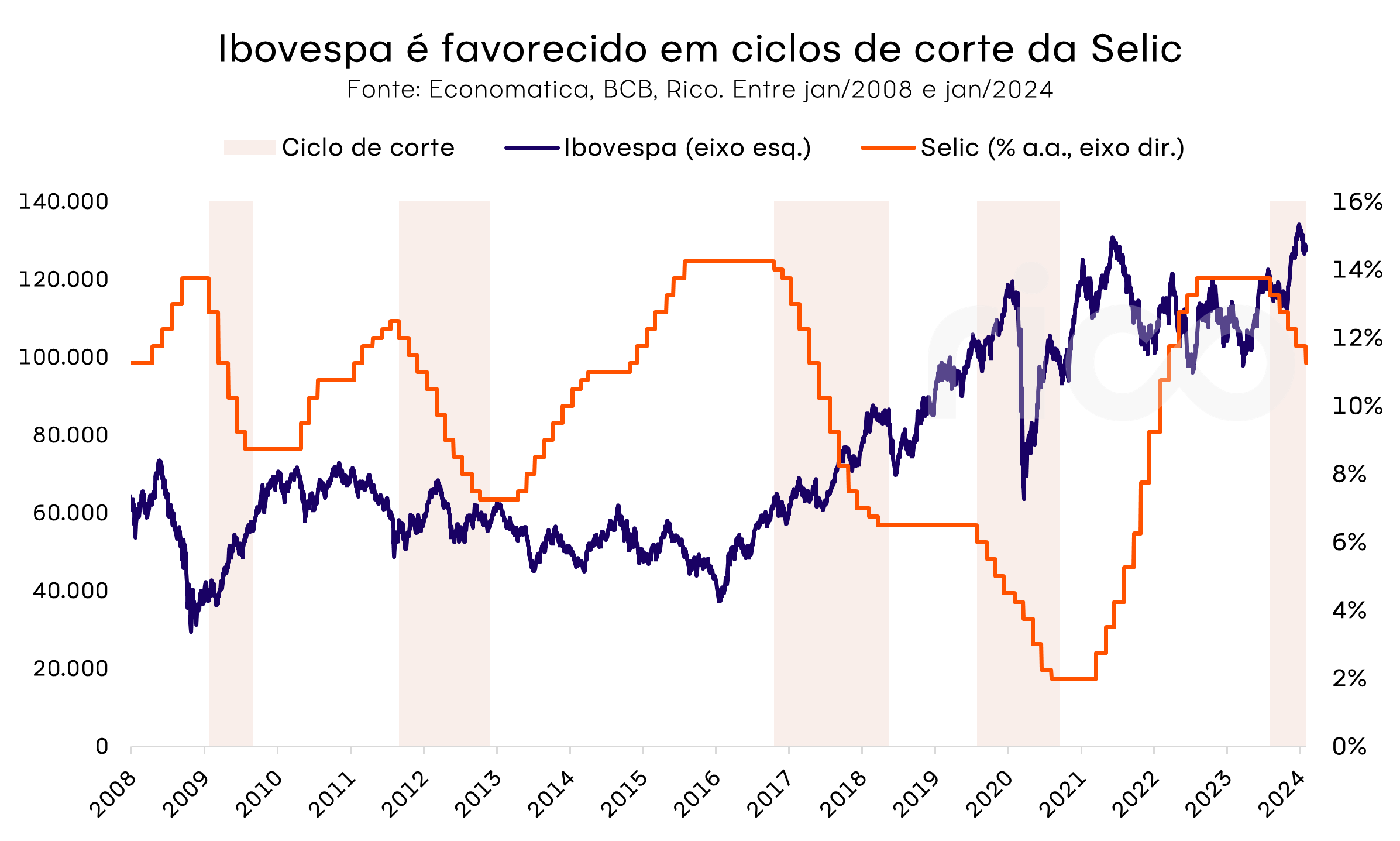

2) Ciclos de corte (de fato) da Taxa Selic também tendem a favorecer o Ibovespa

Mesmo com o efeito das expectativas de queda de juros já realizado, o corte de fato das taxas também faz diferença: nos quatro períodos indicados no gráfico, o Ibovespa teve retornos fortemente positivos em dois deles (+82% e +21%, anualizados), e levemente negativos em outros 2 devido a crises pontuais (crise da dívida dos países europeus em 2011 e pandemia de Covid-19 em 2020, ambos com -2% anualizado). Desde o primeiro corte do ciclo atual, em agosto de 2023, a Bolsa já subiu 5,9%.

3) Juros mais baixos aumentam o valor justo das empresas (e fica mais vantajoso investir nelas)

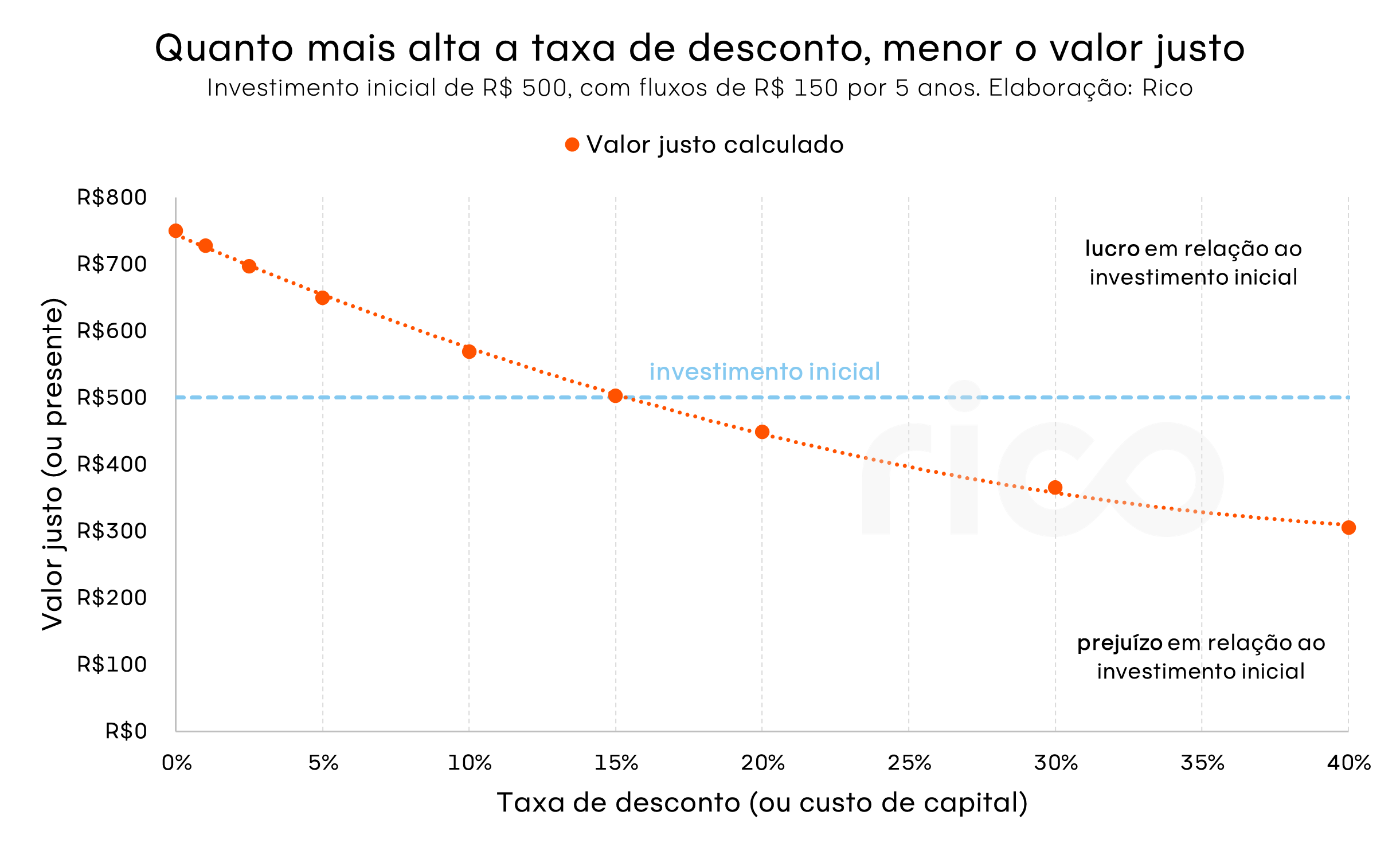

O que chamamos de valor justo de uma empresa, do qual deriva o famoso preço-alvo da sua ação, é diretamente ligado ao nível da taxa de juros. Simplificando bastante, ele é calculado a partir do valor presente dos fluxos de caixa da operação (ou seja, quanto a empresa gasta e recebe com suas atividades do dia a dia), somado ao valor esperado para a empresa no longuíssimo prazo. Se o que sobra ao comparar esse valor presente (o preço-alvo) ao preço atual da ação é positivo, comprá-la parece ser vantajoso.

Se você já estudou matemática financeira, sabe que trazer a valor presente quer dizer que temos que aplicar uma taxa de desconto à quantia em discussão — o dinheiro hoje vale mais que o mesmo dinheiro no futuro, graças à inflação e ao custo de oportunidade. Nesse caso, esse valor vai ser o custo de capital, ou quanto a empresa paga para financiar suas atividades. Por um lado, os acionistas exigem retornos em troca do investimento na empresa; por outro, a empresa tem um custo de capital de terceiros, seja via emissão de dívida no mercado ou tomando crédito em instituições financeiras.

Em ambos os casos, quanto mais altos os juros, mais sobem os custos: acionistas podem encontrar outras oportunidades mais vantajosas e com menos risco por aí, enquanto bancos sobem taxas cobradas para manter sua rentabilidade. Assim, se os juros caem, o custo de capital também cai, puxando o preço justo das ações para cima.

No gráfico, um exemplo de como é a dinâmica do valor justo em relação à taxa de desconto: quanto mais alta essa taxa, mais baixo o valor presente dos fluxos futuros e menos vantajoso comprar essa ação.

Bônus: Adeus, 1% ao mês

Não é hora de dar tchau para a renda fixa (aliás, nunca é: ela é parte importante de uma carteira diversificada), mas o tão falado rendimento de 1% ao mês agora ficou mais difícil. Se antes você encontrava ganhos dessa magnitude num título com rendimento de 100% do CDI, a perspectiva é que, com a Selic em 10,5% até setembro de 2024, esse mesmo investimento pague cerca de 0,84% por mês. Para buscar mais rentabilidade sem abrir mão da previsibilidade da renda fixa, nossa sugestão é olhar com atenção para títulos de crédito privado e atrelados à inflação — confira mais das nossas dicas de onde investir na renda fixa com a Selic em queda clicando aqui.

Elaborado por:

Bruna Sene, CNPI-T 6928

1) Este relatório de análise foi elaborado pela XP Investimentos CCTVM S.A. (“XP Investimentos ou XP”) de acordo com todas as exigências previstas na Resolução CVM 20/2021, tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A XP Investimentos não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

2) Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

3) O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação à XP Investimentos e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela XP Investimentos.

4) O analista responsável pelo conteúdo deste relatório e pelo cumprimento da Resolução CVM nº 20/2021 está indicado acima, sendo que, caso constem a indicação de mais um analista no relatório, o responsável será o primeiro analista credenciado a ser mencionado no relatório.

5) Os analistas da XP Investimentos estão obrigados ao cumprimento de todas as regras previstas no Código de Conduta da APIMEC Brasil para o Analista de Valores Mobiliários e na Política de Conduta dos Analistas de Valores Mobiliários da XP Investimentos.

6) O atendimento de nossos clientes é realizado por empregados da XP Investimentos ou por assessores de investimento que desempenham suas atividades por meio da XP, em conformidade com a Resolução CVM nº 178/2023, os quais encontram-se registrados na Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários – ANCORD. O assessor de investimento não pode realizar consultoria, administração ou gestão de patrimônio de clientes, devendo atuar como intermediário e solicitar autorização prévia do cliente para a realização de qualquer operação no mercado de capitais.

7) Para fins de verificação da adequação do perfil do investidor aos serviços e produtos de investimento oferecidos pela XP Investimentos, utilizamos a metodologia de adequação dos produtos por portfólio, nos termos das Regras e Procedimentos ANBIMA de Suitability nº 01 e do Código ANBIMA de Distribuição de Produtos de Investimento. Essa metodologia consiste em atribuir uma pontuação máxima de risco para cada perfil de investidor (conservador, moderado e agressivo), bem como uma pontuação de risco para cada um dos produtos oferecidos pela XP Investimentos, de modo que todos os clientes possam ter acesso a todos os produtos, desde que dentro das quantidades e limites da pontuação de risco definidas para o seu perfil. Antes de aplicar nos produtos e/ou contratar os serviços objeto deste material, é importante que você verifique se a sua pontuação de risco atual comporta a aplicação nos produtos e/ou a contratação dos serviços em questão, bem como se há limitações de volume, concentração e/ou quantidade para a aplicação desejada. Você pode consultar essas informações diretamente no momento da transmissão da sua ordem ou, ainda, consultando o risco geral da sua carteira na tela de carteira (Visão Risco). Caso a sua pontuação de risco atual não comporte a aplicação/contratação pretendida, ou caso existam limitações em relação à quantidade e/ou volume financeiro para a referida aplicação/contratação, isto significa que, com base na composição atual da sua carteira, esta aplicação/contratação não está adequada ao seu perfil. Em caso de dúvidas sobre o processo de adequação dos produtos oferecidos pela XP Investimentos ao seu perfil de investidor, consulte o FAQ. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

8) A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes.

9) Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo assessores de investimentos da XP e clientes da XP, podendo também ser divulgado no site da XP. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos.

10) SAC. 0800 77 20202. A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800 722 3710.

11) O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da XP Investimentos: www.xpi.com.br.

12) A XP Investimentos se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

13) A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes, médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

14) Ação é uma fração do capital de uma empresa que é negociada no mercado. É um título de renda variável, ou seja, um investimento no qual a rentabilidade não é preestabelecida, varia conforme as cotações de mercado. O investimento em ações é um investimento de alto risco e os desempenhos anteriores não são necessariamente indicativos de resultados futuros e nenhuma declaração ou garantia, de forma expressa ou implícita, é feita neste material em relação a desempenhos. As condições de mercado, o cenário macroeconômico, os eventos específicos da empresa e do setor podem afetar o desempenho do investimento, podendo resultar até mesmo em significativas perdas patrimoniais. A duração recomendada para o investimento é de médio-longo prazo. Não há quaisquer garantias sobre o patrimônio do cliente neste tipo de produto.

15) O investimento em opções é preferencialmente indicado para investidores de perfil agressivo, de acordo com a política de suitability praticada pela XP Investimentos. No mercado de opções, são negociados direitos de compra ou venda de um bem por preço fixado em data futura, devendo o adquirente do direito negociado pagar um prêmio ao vendedor tal como num acordo seguro. As operações com esses derivativos são consideradas de risco muito alto por apresentarem altas relações de risco e retorno e algumas posições apresentarem a possibilidade de perdas superiores ao capital investido. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto.

16) O investimento em termos são contratos para compra ou a venda de uma determinada quantidade de ações, a um preço fixado, para liquidação em prazo determinado. O prazo do contrato a Termo é livremente escolhido pelos investidores, obedecendo o prazo mínimo de 16 dias e máximo de 999 dias corridos. O preço será o valor da ação adicionado de uma parcela correspondente aos juros – que são fixados livremente em mercado, em função do prazo do contrato. Toda transação a termo requer um depósito de garantia. Essas garantias são prestadas em duas formas: cobertura ou margem.

17) O investimento em Mercados Futuros embute riscos de perdas patrimoniais significativos. Commodity é um objeto ou determinante de preço de um contrato futuro ou outro instrumento derivativo, podendo consubstanciar um índice, uma taxa, um valor mobiliário ou produto físico. É um investimento de risco muito alto, que contempla a possibilidade de oscilação de preço devido à utilização de alavancagem financeira. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

18) ESTA INSTITUIÇÃO É ADERENTE AO CÓDIGO ANBIMA DE DISTRIBUIÇÃO DE PRODUTOS DE INVESTIMENTO.