- Pra onde vai o dólar? Essa é sempre a pergunta de um milhão de… dólares!!

- Ao contrário do que muitos pensam, a cotação do dólar não impacta só quem planeja viajar. E sim todos nós, especialmente via inflação.

- O valor do dólar é fruto de muitos fatores, como taxa de juros, conjuntura externa e cenário político.

- Confira o texto na íntegra pra entender tudo isso, e por que não indicamos comprar dólares – e sim investir em dólares!

“Pra onde vai o dólar”? Essa é certamente uma das perguntas que economistas e analistas de mercado ouvem com maior frequência. Afinal, sabemos que a variação do valor da nossa moeda (o bom e velho real) em relação à moeda americana impacta a economia e a vida dos brasileiros de diversas formas.

Como o dólar impacta o Brasil?

Antes de qualquer coisa, vale destacar que a essa variação de valor relativo entre moedas, damos o nome de taxa de câmbio.

A taxa de câmbio é a relação entre o valor da nossa moeda (o real) e outras moedas. Quando a taxa de câmbio está valorizada, o real está “comprando mais” moeda estrangeira. Já quando ela está desvalorizada, o real “compra menos” moeda estrangeira.

O dólar impacta a inflação

Apesar do que muitos podem pensar, a taxa de câmbio não impacta somente aquelas pessoas que planejam viajar para fora do país, e terão que converter seus reais para pagaram por bens e serviços consumidos em países como Estados Unidos ou Alemanha.

A taxa de câmbio também tem um grande impacto na economia brasileira, especialmente na inflação. Isso ocorre porque muito do que consumimos por aqui vem de outros países – ou seja, importamos diversos bens e serviços (como financeiros e tecnologia), e essa comercialização é feita, em sua maioria, em dólares.

Por exemplo, quando importamos a farinha para produzir o pãozinho de todo dia, isso é feito em dólares. Assim, quanto mais desvalorizada a nossa moeda, maior será o preço da farinha importada, e maior será o preço final do pãozinho (e do macarrão, dos biscoitos). Quanto mais valorizado o real, menor o impacto dessa compra da farinha no preço.

A mesma dinâmica é vista em diversos outros produtos, como peças de carros, máquinas para fabricação de eletrodomésticos, e bens finais importados, como roupas.

Além disso, produtos básicos como carne, milho e petróleo – as famosas commodities – são negociados no mercado internacional, tendo seu preço determinado pela oferta e demanda global (já que são virtualmente “a mesma coisa” em todo o mundo). Assim, independentemente de serem produzidos no Brasil, esses produtos são negociados em dólar. Afinal, que produtor irá querer vender por menos (em reais) se pode vender no mercado internacional e ganhar (mais) em dólares?

Por isso, a taxa de câmbio também impacta a inflação de bens como alimentos e gasolina.

A esse efeito do impacto da taxa de câmbio na inflação, damos o nome de pass through (repasse), em economia.

O que move o dólar?

Dizem que Deus criou a taxa de câmbio para tornar os economistas mais humildes. O motivo dessa piada ser repetida em quase toda discussão sobre o tema é que, de fato, determinar o valor de moedas em relação a outras é realmente uma tarefa para lá de complexa. Isso porque essa dinâmica é influenciada por uma série de fatores.

Abaixo, listamos alguns dos principais fatores que influenciam a cotação do dólar no Brasil.

1. Saldo das contas externas

De maneira simplificada, o valor de uma moeda em relação a outra é uma questão de oferta e demanda: quanto mais dólares aqui dentro, menos reais precisaremos para comprar um dólar. Assim, o resultado das nossas transações comerciais e financeiras com o mundo é um dos principais fatores que explicam para qual direção se move o câmbio.

Isso ocorre pois, quando vendemos mais ao mundo ou quando o preço do que vendemos sobe, o fluxo de moeda estrangeira que entra no país aumenta a oferta de dólares aqui. Esse fluxo ajuda a valorizar nossa moeda.

Por isso, a variação dos preços de commodities no mercado internacional tem grande influência sobre o valor da nossa taxa de câmbio – uma vez que produtos básicos como soja, minério de ferro e petróleo bruto respondem por perto de 70% do total das nossas exportações ao mundo.

2. Diferencial de juros

Outro fator relevante para determinar o câmbio é a diferença entre os juros praticados no Brasil e aqueles observados no restante do mundo, especialmente nos Estados Unidos – afinal, estamos falando do dólar americano.

O chamado “diferencial de juros” é importante, pois é uma comparação de quanto um investidor ganharia investindo aqui no Brasil – considerando a nossa taxa básica de juros como base para retornos – e quanto ganharia dado a taxa básica de juros dos EUA, onde o risco é considerado um dos menores do mundo.

Assim, quanto maior a nossa taxa de juros relativamente ao nível da taxa de juros americana, mais investimentos atraímos, ajudando a valorizar a nossa moeda. Vale destacar que investidores também avaliarão o nível da inflação por aqui nessa conta; afinal, ela poderá corroer parte dos ganhos, a depender do investimento.

Por isso, períodos de elevação ou redução da taxa básica de juros nos Estados Unidos impactam a cotação do dólar. Quando o Banco Central americano (o FED) eleva os juros, esse movimento tende a atrair capital para o país, uma vez que se aumenta a atratividade relativa de ativos americanos, especialmente de renda fixa (maiores juros elevam os retornos de títulos de renda fixa). Assim, o dólar se fortalece em relação a outras moedas, especialmente de países emergentes.

3. Cenário político e risco fiscal

Como vimos, a taxa de câmbio é uma variável macroeconômica. Ou seja, ela é consequência de uma série de movimentos na economia, como o fluxo comercial entre o Brasil e o resto do mundo, e a entrada de capital estrangeiro em busca de retornos, considerando o patamar dos juros.

Porém, ao mesmo tempo, moedas também são ativos financeiros. Portanto, elas também carregam a precificação de risco de outros ativos negociados no mercado, como ações, títulos de renda fixa e fundos imobiliários.

E é aqui que entra a percepção de risco do país, que refletirá muito o cenário doméstico político, e principalmente o fiscal. Isso porque, como contamos aqui em mais detalhes, o risco fiscal engloba todo o risco que investidores precificam para emprestar dinheiro ao Brasil. Seja por meio de títulos públicos, títulos privados, ações, ou voilá, nossa moeda.

Assim, quanto maior a incerteza em relação ao cenário político e das contas públicas do país, maior será o risco precificado na moeda. Afinal, se o governo gastar além da conta, e isso virar inflação no futuro, a moeda perderá valor, e o investimento inicial perderá grande parte do seu valor. Assim, quanto mais barato for o ativo inicialmente, maior sua atratividade relativa.

Por isso, questões como dívida pública e regras fiscais, assim como incertezas eleitorais, tendem a impactar bastante a cotação do dólar por aqui.

4. Cenário externo e aversão ao risco

Finalmente, a conjuntura global também afeta o movimento da nossa taxa de câmbio, especialmente por meio do sentimento de aversão ou apetite ao risco de investidores.

Quanto maior o sentimento de incerteza no cenário global, mais investidores serão atraídos para investimentos tidos como “portos seguros”, como o próprio dólar e títulos da dívida americana, na direção contrária de investimentos mais arriscados – como em países emergentes.

Por esse motivo, momentos de incerteza generalizada como os causados por crises geopolíticas, pandemias ou tragédias naturais, tendem a prejudicar moedas mais fracas e favorecer moedas fortes, afetando a cotação do dólar por aqui.

Para onde vai o dólar?

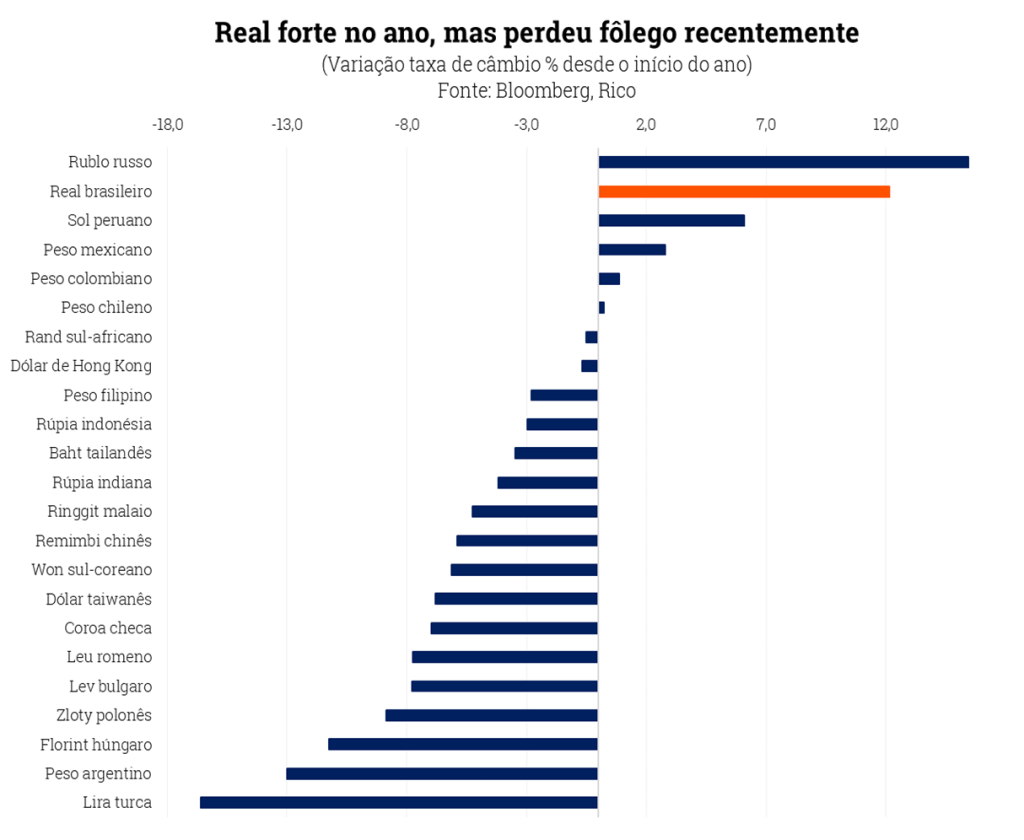

Como detalhamos aqui, o real foi um dos grandes destaques entre moedas globais no início deste ano.

A valorização da nossa moeda foi impulsionada por uma série de fatores, incluindo: i) a elevação da nossa taxa básica de juros (em processo que começou antes do que em boa parte do mundo); ii) a procura de investidores por setores menos sensíveis à alta de juros, como financeiro e de commodities – que compõem a maior parte da nossa bolsa; iii) a elevação dos preços de commodities no mundo e ; iv) o desconto de boa parte dos ativos brasileiros, após forte deterioração em 2021.

Porém, esse movimento foi perdendo força nos últimos meses, especialmente por conta da elevação da taxa de juros dos Estados Unidos, além da sinalização de outros Bancos Centrais que seguirão na mesma direção. Assim, conforme vimos acima, a perspectiva de juros mais altos na maior economia do mundo ajudou a impulsionar o dólar frente a outras moedas – de desenvolvidos e emergentes.

Além disso, a política de “zero covid” implementada na China, com lockdowns restritos ao redor do país, impactou rapidamente a economia local, levando a perda de fôlego de algumas commodities exportadas pelo Brasil – como o minério de ferro. Ainda, sendo nosso principal parceiro comercial, a redução do crescimento chinês tende a prejudicar nossas exportações. Novamente, como vimos, isso impacta a cotação do dólar.

Finalmente, o sentimento de aversão ao risco que tomou conta dos mercados com a alta de juros, lockdowns na China e guerra ainda vigente no leste europeu acabaram por colocar mais lenha na fogueira cambial recentemente. Afinal, vimos que maior risco significa maior fuga para “portos seguros”.

Olhando para frente, apesar de ainda vermos os preços de commodities em patamares elevados (com alguma perda de fôlego para alguns insumos minerais), o sentimento de cautela global deve continuar – pelo menos no curto prazo. Além disso, a proximidade das eleições e aquecimento do debate eleitoral certamente elevarão a incerteza e percepção de risco por aqui.

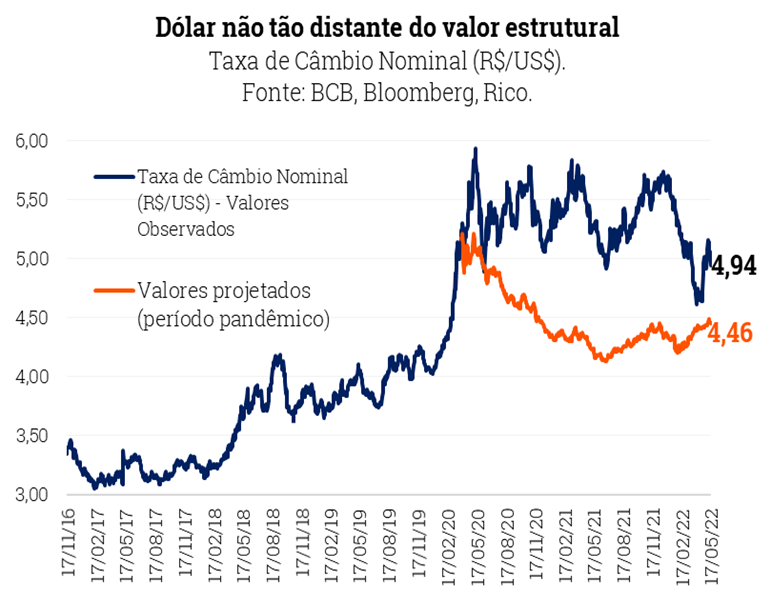

Assim, esperamos que o dólar encerre o ano na cotação de R$ 5,00. Ou seja, não muito longe do seu valor estrutural estimado por modelos econômicos – aquele “onde deveria estar”, se não fossem questões além da macroeconomia, como riscos políticos, fiscais e guerras.

Essa projeção não significa que não haverá volatilidade – ou seja, que esse será o valor da taxa de câmbio ao longo dos próximos meses. Pelo contrário, esperamos que a volatilidade siga presente, especialmente diante dos cenários global e doméstico.

Comprar ou vender dólares?

Se você chegou até aqui, deve ter notado que a cotação da moeda americana depende de uma série de fatores, todos além do nosso controle (infelizmente).

Por isso, se você pretende viajar para o exterior, fazer um intercâmbio ou precisa mandar dinheiro para um familiar que mora fora, o melhor é ir comprando a moeda americana aos poucos, de modo que você faça um preço médio do dólar até chegar a data do seu objetivo.

Porém, se você não possui nenhum objetivo em dólar, a resposta para a pergunta do título é: nenhum dos dois.

Não compre dólar, invista em dólar

Quando se trata dos seus investimentos, se torna essencial diferenciar entre comprar dólar e investir em dólar.

Quando falamos do primeiro, a volatilidade e falta de previsibilidade não tendem a combinar com uma carteira equilibrada e de longo prazo. Já quando falamos de investir em dólar, estamos nos referindo ao investimento internacional, em ativos dolarizados – como ações de empresas estrangeiras e fundos internacionais.

Aí sim, esse investimento terá um papel importantíssimo na composição da carteira de quase todos os tipos de investidor. Ter parte de seu patrimônio em ativos dolarizados (ou outra moeda estrangeira forte) te ajuda a:

- Proteger sua carteira em momentos de incerteza elevada – como eventos geopolíticos – em que investidores tendem a fugir para ativos mais seguros, como o próprio dólar e títulos da dívida americana, os valorizando;

- Investir em setores que muitas vezes não existem ou ainda são muito incipientes em nossa economia e em nossa bolsa, como é o caso das empresas de tecnologia;

- Proteger sua carteira de eventos e incertezas puramente domésticas, como eleições e movimentos políticos.

Assim, apesar de esperarmos um mercado bastante agitado no mundo nos próximos meses, boas oportunidades podem surgir para investidores, tanto para aqueles que querem começar a investir globalmente, quanto para aqueles que já olham para esse tipo de investimento.

Elaborado por:

Bruna Sene, CNPI-T 6928

1) Este relatório de análise foi elaborado pela XP Investimentos CCTVM S.A. (“XP Investimentos ou XP”) de acordo com todas as exigências previstas na Resolução CVM 20/2021, tem como objetivo fornecer informações que possam auxiliar o investidor a tomar sua própria decisão de investimento, não constituindo qualquer tipo de oferta ou solicitação de compra e/ou venda de qualquer produto. As informações contidas neste relatório são consideradas válidas na data de sua divulgação e foram obtidas de fontes públicas. A XP Investimentos não se responsabiliza por qualquer decisão tomada pelo cliente com base no presente relatório.

2) Este relatório foi elaborado considerando a classificação de risco dos produtos de modo a gerar resultados de alocação para cada perfil de investidor.

3) O(s) signatário(s) deste relatório declara(m) que as recomendações refletem única e exclusivamente suas análises e opiniões pessoais, que foram produzidas de forma independente, inclusive em relação à XP Investimentos e que estão sujeitas a modificações sem aviso prévio em decorrência de alterações nas condições de mercado, e que sua(s) remuneração(es) é(são) indiretamente influenciada por receitas provenientes dos negócios e operações financeiras realizadas pela XP Investimentos.

4) O analista responsável pelo conteúdo deste relatório e pelo cumprimento da Resolução CVM nº 20/2021 está indicado acima, sendo que, caso constem a indicação de mais um analista no relatório, o responsável será o primeiro analista credenciado a ser mencionado no relatório.

5) Os analistas da XP Investimentos estão obrigados ao cumprimento de todas as regras previstas no Código de Conduta da APIMEC Brasil para o Analista de Valores Mobiliários e na Política de Conduta dos Analistas de Valores Mobiliários da XP Investimentos.

6) O atendimento de nossos clientes é realizado por empregados da XP Investimentos ou por assessores de investimento que desempenham suas atividades por meio da XP, em conformidade com a Resolução CVM nº 178/2023, os quais encontram-se registrados na Associação Nacional das Corretoras e Distribuidoras de Títulos e Valores Mobiliários – ANCORD. O assessor de investimento não pode realizar consultoria, administração ou gestão de patrimônio de clientes, devendo atuar como intermediário e solicitar autorização prévia do cliente para a realização de qualquer operação no mercado de capitais.

7) Para fins de verificação da adequação do perfil do investidor aos serviços e produtos de investimento oferecidos pela XP Investimentos, utilizamos a metodologia de adequação dos produtos por portfólio, nos termos das Regras e Procedimentos ANBIMA de Suitability nº 01 e do Código ANBIMA de Distribuição de Produtos de Investimento. Essa metodologia consiste em atribuir uma pontuação máxima de risco para cada perfil de investidor (conservador, moderado e agressivo), bem como uma pontuação de risco para cada um dos produtos oferecidos pela XP Investimentos, de modo que todos os clientes possam ter acesso a todos os produtos, desde que dentro das quantidades e limites da pontuação de risco definidas para o seu perfil. Antes de aplicar nos produtos e/ou contratar os serviços objeto deste material, é importante que você verifique se a sua pontuação de risco atual comporta a aplicação nos produtos e/ou a contratação dos serviços em questão, bem como se há limitações de volume, concentração e/ou quantidade para a aplicação desejada. Você pode consultar essas informações diretamente no momento da transmissão da sua ordem ou, ainda, consultando o risco geral da sua carteira na tela de carteira (Visão Risco). Caso a sua pontuação de risco atual não comporte a aplicação/contratação pretendida, ou caso existam limitações em relação à quantidade e/ou volume financeiro para a referida aplicação/contratação, isto significa que, com base na composição atual da sua carteira, esta aplicação/contratação não está adequada ao seu perfil. Em caso de dúvidas sobre o processo de adequação dos produtos oferecidos pela XP Investimentos ao seu perfil de investidor, consulte o FAQ. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

8) A rentabilidade de produtos financeiros pode apresentar variações e seu preço ou valor pode aumentar ou diminuir num curto espaço de tempo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. A rentabilidade divulgada não é líquida de impostos. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes.

9) Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo assessores de investimentos da XP e clientes da XP, podendo também ser divulgado no site da XP. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos.

10) SAC. 0800 77 20202. A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800 722 3710.

11) O custo da operação e a política de cobrança estão definidos nas tabelas de custos operacionais disponibilizadas no site da XP Investimentos: www.xpi.com.br.

12) A XP Investimentos se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste relatório ou seu conteúdo.

13) A Avaliação Técnica e a Avaliação de Fundamentos seguem diferentes metodologias de análise. A Análise Técnica é executada seguindo conceitos como tendência, suporte, resistência, candles, volumes, médias móveis entre outros. Já a Análise Fundamentalista utiliza como informação os resultados divulgados pelas companhias emissoras e suas projeções. Desta forma, as opiniões dos Analistas Fundamentalistas, que buscam os melhores retornos dadas as condições de mercado, o cenário macroeconômico e os eventos específicos da empresa e do setor, podem divergir das opiniões dos Analistas Técnicos, que visam identificar os movimentos mais prováveis dos preços dos ativos, com utilização de “stops” para limitar as possíveis perdas.

14) Ação é uma fração do capital de uma empresa que é negociada no mercado. É um título de renda variável, ou seja, um investimento no qual a rentabilidade não é preestabelecida, varia conforme as cotações de mercado. O investimento em ações é um investimento de alto risco e os desempenhos anteriores não são necessariamente indicativos de resultados futuros e nenhuma declaração ou garantia, de forma expressa ou implícita, é feita neste material em relação a desempenhos. As condições de mercado, o cenário macroeconômico, os eventos específicos da empresa e do setor podem afetar o desempenho do investimento, podendo resultar até mesmo em significativas perdas patrimoniais. A duração recomendada para o investimento é de médio-longo prazo. Não há quaisquer garantias sobre o patrimônio do cliente neste tipo de produto.

15) O investimento em opções é preferencialmente indicado para investidores de perfil agressivo, de acordo com a política de suitability praticada pela XP Investimentos. No mercado de opções, são negociados direitos de compra ou venda de um bem por preço fixado em data futura, devendo o adquirente do direito negociado pagar um prêmio ao vendedor tal como num acordo seguro. As operações com esses derivativos são consideradas de risco muito alto por apresentarem altas relações de risco e retorno e algumas posições apresentarem a possibilidade de perdas superiores ao capital investido. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto.

16) O investimento em termos são contratos para compra ou a venda de uma determinada quantidade de ações, a um preço fixado, para liquidação em prazo determinado. O prazo do contrato a Termo é livremente escolhido pelos investidores, obedecendo o prazo mínimo de 16 dias e máximo de 999 dias corridos. O preço será o valor da ação adicionado de uma parcela correspondente aos juros – que são fixados livremente em mercado, em função do prazo do contrato. Toda transação a termo requer um depósito de garantia. Essas garantias são prestadas em duas formas: cobertura ou margem.

17) O investimento em Mercados Futuros embute riscos de perdas patrimoniais significativos. Commodity é um objeto ou determinante de preço de um contrato futuro ou outro instrumento derivativo, podendo consubstanciar um índice, uma taxa, um valor mobiliário ou produto físico. É um investimento de risco muito alto, que contempla a possibilidade de oscilação de preço devido à utilização de alavancagem financeira. A duração recomendada para o investimento é de curto prazo e o patrimônio do cliente não está garantido neste tipo de produto. As condições de mercado, mudanças climáticas e o cenário macroeconômico podem afetar o desempenho do investimento.

18) ESTA INSTITUIÇÃO É ADERENTE AO CÓDIGO ANBIMA DE DISTRIBUIÇÃO DE PRODUTOS DE INVESTIMENTO.