Tradicionalmente, a Azul (AZUL4) é uma ação mais volátil em comparação à média do mercado acionário brasileiro, ou seja, costuma ter oscilações mais acentuadas. Nas últimas semanas, essa volatilidade aumentou ainda mais, com a ação chegando a oscilar mais de 20% em um único pregão, tanto para cima quanto para baixo. Mas, afinal, o que está acontecendo com a companhia? Vamos explicar agora.

Sobre a Azul (AZUL4)

A Azul S.A. é a maior companhia aérea do Brasil em número de voos e cidades atendidas, operando cerca de 1.000 voos diários para mais de 160 destinos. Com uma frota de mais de 180 aeronaves e mais de 15.000 tripulantes, a companhia também possui mais de 300 rotas diretas.

Recapitulando: por natureza, Azul (AZUL4) já possui maior volatilidade

Estamos observando um movimento atípico nas oscilações das ações da Azul (AZUL4) entre agosto e setembro de 2024. No entanto, é importante lembrar que essa já é uma ação que poderíamos dizer ser ‘volátil por natureza’.

Podemos exemplificar essa ‘maior volatilidade’ ao analisar o beta da companhia, que é de 1,84. Mas o que esse número significa?

O beta de uma ação é uma medida que indica a sua volatilidade em relação ao mercado. Ele mostra como o preço da ação tende a se mover em comparação com um índice de referência, como o Ibovespa.

Números de referência para o beta:

Beta igual a 1: A ação se move em linha com o mercado. Se o mercado sobe ou desce, a ação tende a fazer o mesmo, em magnitude semelhante.

Beta maior do que 1: A ação é mais volátil que o mercado. Se o mercado sobe 10%, a ação costuma subir mais de 10%; se o mercado cai, a queda da ação costuma ser ainda maior.

Beta menor do que 1: A ação é menos volátil que o mercado. Ela tende a ter oscilações menores, subindo ou caindo menos que o índice de referência.

Em resumo, o beta ajuda os investidores a entenderem o risco associado a uma ação em relação ao mercado como um todo.

Como comparação, o beta da Petrobras e da Vale é de 0,9, enquanto o do Itaú é de 0,5. Já a Embraer (EMBR3), por exemplo, do setor de bens industriais, possui beta de 1,28.

Mas o que justifica esse beta elevado da Azul (AZUL4)?

Poderíamos dizer que o modelo de negócios da empresa justifica essa maior volatilidade das ações, visto que as receitas da companhia estão diretamente ligadas aos ciclos econômicos e é um negócio que possui altos custos para manter as operações. Nesse sentido, podemos destacar alguns pontos de atenção:

i) A companhia possui muitas dívidas em dólar, o que a torna bastante suscetível à variação da moeda. Enquanto isso, uma grande parcela das receitas é em reais, e esse ‘descasamento’ cria um problema na hora de repassar as variações do câmbio;

ii) A demanda por viagens aéreas – e consequentemente as receitas da companhia – está ligada à saúde da economia e às condições econômicas. Durante recessões, por exemplo, as pessoas tendem a viajar menos, afetando as receitas. Ou seja, as receitas também são bastante “voláteis”;

iii) A maior despesa da empresa está relacionada ao preço do combustível (querosene de aviação), uma variável que depende das cotações do mercado. Além disso, a Azul também possui outros custos elevados, como arrendamentos de aeronaves e custos de manutenção, que em grande parte também são em dólares.

Quem são esses “arrendadores” da Azul?

Os arrendadores da Azul são empresas ou entidades financeiras que alugam aeronaves para a companhia aérea. Em vez de comprar as aeronaves diretamente, a Azul opta por arrendá-las, o que significa que ela paga uma taxa regular para usar essas aeronaves por um período específico. Esse modelo de negócios permite que a companhia mantenha uma frota moderna e flexível sem a necessidade de um grande investimento inicial para a compra dos aviões.

Além disso, a Azul está inserida em um setor muito competitivo, em que as empresas têm pouco poder de precificação. Esse é mais um fator que dificulta o repasse de preços para corrigir o ‘descasamento’ das moedas.

Com a pressão constante de concorrentes que oferecem tarifas agressivas, a companhia se vê obrigada a manter preços baixos para atrair passageiros, o que limita sua capacidade de absorver aumentos nos custos operacionais, como combustível e manutenção. Essa dinâmica pode impactar negativamente suas margens de lucro e aumentar a vulnerabilidade financeira da companhia.

Dito isso, é possível observar que, com tantas variáveis impactando diretamente as receitas e despesas da empresa, os preços das ações da Azul reagem a essas mudanças. Desse modo, a percepção dos investidores sobre a companhia e o setor aéreo, influenciada por notícias e eventos externos, pode levar a reações rápidas e intensas no preço das ações.

E essa combinação de fatores contribui para a forte volatilidade das ações da AZUL (AZUL4) e para o seu beta mais elevado, refletindo uma maior sensibilidade em relação às oscilações do mercado.

Bom, já sabemos os motivos por trás da oscilação mais acentuada da Azul. Mas, afinal, o que está impactando ainda mais os preços nas últimas semanas?

A volatilidade (ainda maior) da Azul (AZUL4) nas últimas semanas

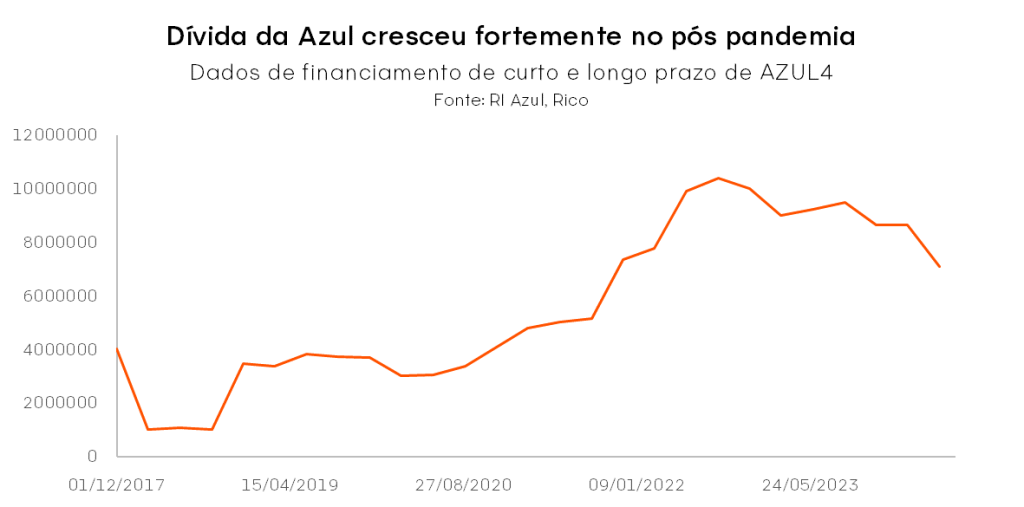

Em outubro de 2023 a Azul conseguiu um acordo extrajudicial com seus arrendadores e fornecedores para quitar uma dívida de US$ 600 milhões – equivalente a algo próximo a R$ 3,27 bilhões no valor do câmbio atual.

Nesse acordo, a companhia negociou US$570 milhões em ações preferências para quitar essa dívida. Na época, os papéis eram avaliados em R$ 36.

Porém, um fator relevante nessa negociação e que vem causando grandes preocupações aos investidores: a Azul se comprometeu a pagar parte dessas dívidas em ações, e não em dinheiro. E isso significa que, caso as ações caíssem muito abaixo dos R$36,00, a companhia precisaria de uma quantidade muito maior de ações para pagar seus credores.

E nesse caso, quanto mais ações a empresa precisasse emitir para pagar suas dívidas, mais “diluída” ficaria a participação dos acionistas da companhia, o que gerou preocupações.

O que seria essa tal “diluição” na participação dos acionistas?

A diluição de participação de acionistas ocorre quando uma empresa emite novas ações, o que aumenta o número total de ações em circulação. Isso reduz a porcentagem de propriedade de cada acionista existente, pois a participação deles é diluída entre um número maior de ações.

No caso da Azul, a empresa se comprometeu a pagar parte de suas dívidas emitindo novas ações. Como o preço das ações da Azul está bem abaixo do valor acordado para a conversão (R$36,00), a empresa precisará emitir uma quantidade muito maior de ações para cumprir suas obrigações. Isso resulta em uma diluição significativa da participação dos acionistas atuais, ou seja, cada ação existente passa a representar uma parte menor da empresa.

Essa diluição pode ser prejudicial para os acionistas, pois reduz o valor de suas participações e pode levar a uma queda adicional no preço das ações devido ao aumento da oferta.

A conversão no preço atual das ações (faixa de R$6,00) implicaria uma diluição severa de 56% para os acionistas da Azul.

As negociações de renegociação causaram volatilidade adicional

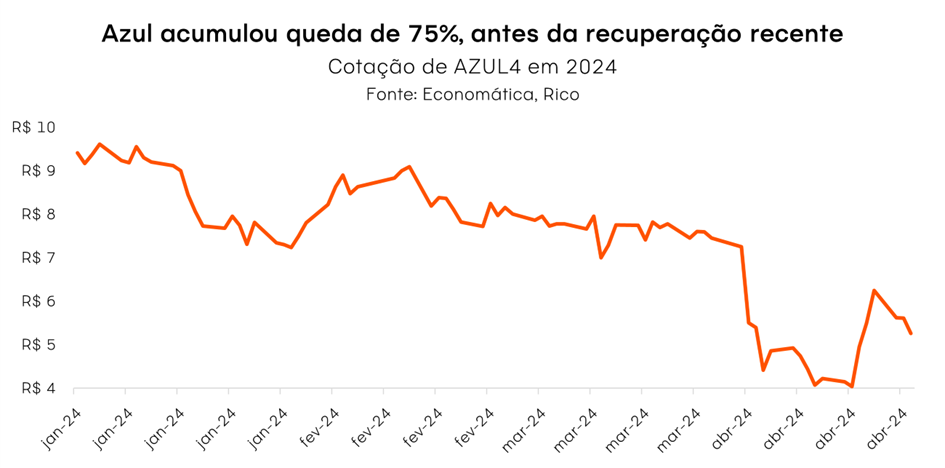

As ações da Azul já vinham sofrendo ao longo do ano de 2024, pelos motivos mais “tradicionais” e que mencionamos acima: volatilidade nos preços do câmbio e combustível, além do cenário macroeconômico conturbado.

Contudo, à medida que nos aproximávamos do vencimento da negociação das dívidas feita em 2023 e da data de conversão das ações (prevista para o terceiro trimestre de 2024) os investidores levantaram preocupações sobre a liquidez e a potencial diluição na participação acionária.

Ou seja, os pagamentos teriam que começar a ocorrer agora no terceiro trimestre de 2024. E à medida que a data se aproximava, os investidores já começaram a reagir, visto que algo teria que acontecer: ou a empresa teria que começar a pagar as dívidas em ações, como combinado, ou a Azul precisaria voltar a renegociar as dívidas. Esse cenário de incertezas levou a “derrocada” nos preços.

Para agravar a situação, surgiram especulações na mídia sobre um potencial novo aumento de capital (follow-on) ou um eventual pedido de falência (Chapter 11), o que levou a ação a cair ainda mais.

Com todos esses fatores em jogo, os papéis da Azul (AZUL4) chegaram a ter uma baixa anual acumulada (em 2024) de mais de 70%.

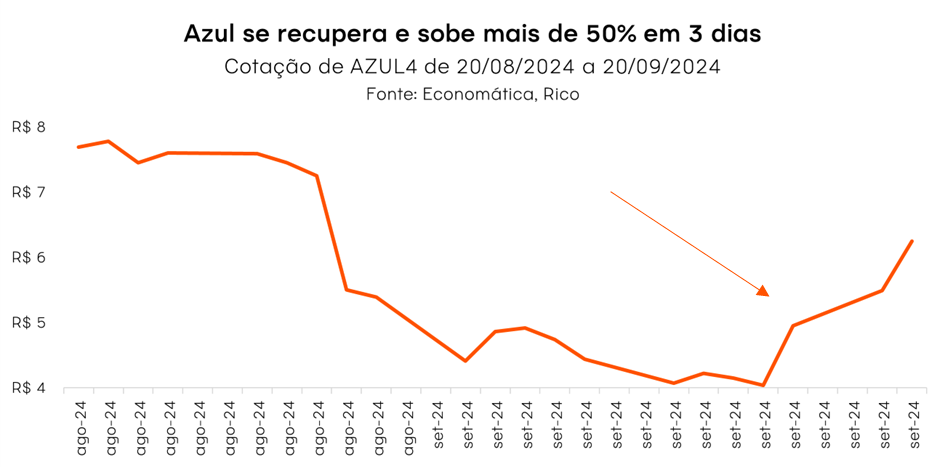

Depois da queda forte, AZUL4 saltou 54% em 3 dias. Por quê?

Finalmente, em meados de setembro, a ação reagiu e subiu mais de 50% em poucos dias. Isso ocorreu em meio às conversas sobre um potencial novo acordo com os arrendadores, o que, de acordo com um artigo publicado pela Reuters, poderia limitar a diluição de capital a aproximadamente 20%.

Ou seja, a volatilidade continua! Após os eventos recentes, a agência Moody’s rebaixou o rating corporativo da companhia aérea para CAA2, citando resultados mais fracos e riscos de liquidez. Nessa linha, outra agência de risco, a Fitch Ratings, cortou a nota de crédito da empresa de B- para CCC. Com essas notícias, os preços das ações voltaram a cair.

Logo em seguida, no fim de setembro a Revista Exame noticiou que a Azul chegou a um acordo com 90% de seus arrendadores com o objetivo de renegociar seu instrumento conversível em ações para uma diluição no intervalo de 20-22%. Além disso, isso permitiria um aumento de capital privado de US$400 milhões já no próximo mês. Essa notícia fez as ações dispararem novamente.

Ou seja, vale manter a cautela com as ações, que já possuem um beta mais elevado e agora possuem incerteza e sensibilidade adicional. Neste momento, com as notícias sobre a renegociação das dívidas, a empresa segue nos holofotes e muito sensível a cada novo fato divulgado.

Em resumo

A Azul (AZUL4) já possui maior volatilidade em suas ações devido aos diversos impactos variáveis em suas receitas e despesas. Contudo, tanto as especulações sobre uma possível falência quanto esse “dilema da diluição” e a aproximação do vencimento da negociação feita em 2023, adicionaram volatilidade às ações.

No mais, notícias envolvendo a renegociação dessas dívidas continuam movimentando os preços de AZUL4 e, portanto, demandam atenção.

Recomendação do time

Nosso time de Research mantém uma recomendação Neutra para as ações, principalmente com base em um cenário de diluição altamente incerto e um perfil de alavancagem atualmente alto.

Mas, se quiser saber quais são as ações que estamos recomendando no cenário atual, acesse nossa carteira recomendada de ações.